給与計算の担当者は給与として従業員に支給される内訳や、控除される金額内訳を把握した上で、正しい方法で給与計算を行う必要があります。

今回は給与計算に必要な基礎知識や計算方法、システムやソフトのメリット・デメリットなど、給与計算について網羅的に解説していきます。

「自社の給与計算の方法があっているか不安」

「労働時間の集計や残業代の計算があっているか確認したい」

「社会保険や所得税・住民税などの計算方法があっているか不安」

など給与計算に関して不安な方もいらっしゃるのではないでしょうか。

そのような方に向けて当サイトでは「給与計算パーフェクトマニュアル」という資料を無料配布しています。

本資料では労働時間の集計から給与明細の作成まで給与計算の一連の流れを詳細に解説しており、間違えやすい保険料率や計算方法についてもわかりやすく解説しています。

給与計算の担当者の方にとっては大変参考になる資料となっておりますので興味のある方はぜひご覧ください。

目次

1. 給与計算とは

給与計算とは、従業員に支払われる給与や賃金を計算するプロセスのことです。

これには、通常の労働時間、残業、ボーナス、控除(税金、社会保険料など)、手当などの様々な要素が含まれます。給与計算は、従業員が正確な額を正しい時期に受け取れるようにするために重要です。

ここからは実際の給与計算の仕組みについて詳しく解説していきます。

1-1. 給与で支払われる総支給額の内訳

勤務時間や営業成績などに関係なく、毎月一定に支払うことが決まっている基本額

通勤も含めて職務において発生する移動にかかる全ての手当

管理・監督する地位にある者に対して支給される手当

福利厚生の一環で生活援助を目的とした住宅補助のために支給される手当

労働基準法で割増賃金が必要とされている残業、深夜労働、休日労働に対する手当

深夜残業手当や休日出勤手当など、イレギュラーな時間帯や日に出勤した際に割増しで支給される手当

出張の際に支給される宿泊費・交通費以外にかかる食費や雑費にあたる慰労手当

会社によってはインセンティブや報酬額とよばれる、業績や出来高に応じて支給される手当

会社が必要とする特別な資格や免許を持っていた時に支給される手当 他にもいろいろな手当が存在します。手当は会社ごとの決まり(就業規則など)に従って支給されるため、法的には一律に決まっていません。中には、超過勤務残業を何十時間も含むことを規定している会社もあり、その場合、会社が定める規定以上の残業時間を超えなければ残業代は出ないこともあります。 社則・就業規則・会社との労働契約内容などをきちんと確認して、どのような条件でどんな手当が支給されるのか、正しく把握しておくことが大切になってきます。

1-2. 給与から差し引かれる控除額の内訳

給与から非課税となる手当以外にかかる税金 給与支給時には、「源泉徴収」というかたちで一旦引かれるが、最終的には年末の「年末調整(もしくは確定申告)」で1年の税額が最終的に算出され清算される

関連記事:給与計算によって決まる所得税について計算方法や源泉徴収を詳しく紹介

自分の居住している自治体におさめる税金

関連記事:給与計算によって決まる住民税について算出の仕方や気をつけたいポイントを解説

病気やけがの時、病院の窓口で3割負担の診察料でかかることができる国の医療保険。健康保険料の負担割合は、会社と被保険者が折半して支払う

厚生年金保険の適用を受ける事業所(企業)に勤務する会社員や公務員など70歳未満の人が原則として全員が加入する公的年金制度。厚生年金保険料の負担割合は、会社と被保険者が折半して支払う

関連記事:給与計算によって決まる社会保険料について計算方法や注意点を徹底解説

会社を退職したり、失業したりしたときに失業給付を受けるための保険

関連記事:65歳以上の方向けに改正された雇用保険を給与計算の観点から解説

介護サービスが必要になった時、1~2割負担で介護のサービスを受けることができる保険

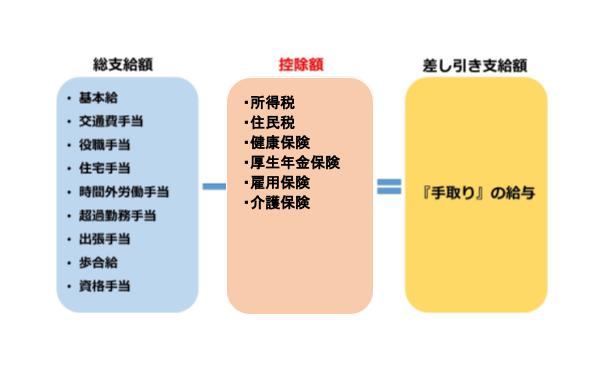

厚生年金保険~介護保険については『法定控除』と呼ばれ、会社が給与より保険料を徴収して納付することが法律で定められています。その他にも社員寮の使用料・組合費・財形貯蓄・旅行積立金など会社や個人の意向によって、引かれるものがあったりなかったりする場合があります。 そして給与計算で私たちがよく耳にする給与の『手取り』の計算はこのようにおこなわれています。

【手取り給与の計算方法】

給与は複雑に計算されているようですが、実はとてもシンプルです。給与支払い時にもらう給与明細書に支給されるものと引かれるものを再確認することで、自分の給与計算がどのように支給されているのかを明確にすることができるでしょう。

また、給与計算は控除額や社会保険料の計算など、人為ミスが起きやすい業務になっているため注意が必要ですが、あらかじめどのようなミスが起きやすいかを把握しておくことで、ミスを減らすことが可能です。

当サイトでは、給与計算業務において、よく起きるミスやそのミスの対処法などを解説した資料を無料で配布しております。

ミスの対策にも対処にも使える資料になるので、給与計算ミスを防ぎたい方、ミスに対して適切に対応したいご担当者様は、こちらから「給与計算のミス別対応BOOK」をダウンロードしてご確認ください。

1-3. 月給と基本給の違いとは

給与のことを指す言葉は様々あり、どの言葉が何を示しているか、わからなくなることがあるのではないでしょうか。

基本給は、時間外手当(残業手当)や通勤手当、役職手当といった各種手当や、歩合給で発生するインセンティブなどを除いた、基本的な賃金のことを指します。

それに対して月給とは、基本給に各種手当やインセンティブなどをを足した、月単位で支払われる賃金のことを言います。

1-4. 額面と手取りの違いとは

よくある質問として、はじめて給料をもらう人や求人欄に載っている給与を見たときなど、給与の『額面』と『手取り』の意味をたまに間違えてとらえている社員を見かけることがあると思います。

担当者としても、2つの区別がはっきり理解できないまま申請や申告する書類に間違って記入したりすると、とりかえしのつかないことになりかねません。

このような基本的な誤解をしないためにも、もう一度しっかりとこの『額面』と『手取り』の定義を分かりやすく解説していきましょう

額面

サラリーマンやOLの場合、働いている会社からの給料=『額面』となります。

額面は所得税・健康保険料などが引かれる前の収入のことを指し、 給与明細でいえば、「総支給額」と書かれている数字が額面となります。

ちなみに年収とは、この収入を(ボーナスも含んだ)年間を通してもらう総支給額の合計のことをいうので覚えておきましょう。

手取り

『手取り』とは上の給与計算方法でも簡単に説明をしましたが、総支給額から会社が源泉徴収をする諸々(控除額)を差し引いた金額を指します。

実際に給料日に自分の銀行へ振り込まれたり、現金を給与として手渡しされたりする額がこの『手取り』にあたり、 この『手取り』の金額で他人との給与を比較することがありますが、『手取り』の金額だけでは収入を比較することは難しいです。

たとえば、自動的に天引きされる株や財形制度はその人の貯蓄となるので財産(プラスの資産)になります。逆に手取りが多くても、労働条件などにより社会保険などに加入させてもらえないケースがあった場合、会社からの負担なしに個人で社会保険などに加入し、その保険料を支払わなければいけません。

1-5. 給与計算をする際の資格について

給与計算を行う際に特定の資格が必須とされることは一般的ではありません。

その一方で、給与計算に関連する専門知識や技能を証明する資格を取得することは、専門性を示す方法として有効です。

例として社会保険労務士や給与計算実務能力検定のような資格が役立つ場合もあります。

2. 給与計算業務において知っておくべき基礎知識

給与計算業務では、日常的な給与の計算だけでなく、保険料・税金の計算や控除額の計算など、日常業務で発生する給与計算業務は様々です。

その中でも、保険料の計算に用いる「標準報酬月額」は理解が難しく、標準報酬月額の算出に用いる「賃金支払基礎日数」も複雑な概念であるため、正しく理解しておく必要があります。

また、給与計算業務で大切になる賃金支払い5原則もあわせて確認しておきましょう。

関連記事:給与計算を基礎から徹底解説!ミス発生時の対応も詳しく解説

2-1. 給与計算の賃金支払基礎日数

社会保険料の計算で使用する標準報酬月額は、4月から6月までに支払った報酬の平均額から算出します。

標準報酬月額を考える際に、無条件に平均額から算出してしまうと、労働日数などによって、各月で報酬額に大きな差が出てしまう可能性があり、社会保険料の算出に妥当性がなくなってしまいます。

そのため、賃金支払基礎日数という考え方を用い、この日数が各月において17日以上であることが標準報酬月額を算出する際の条件になります。

賃金支払基礎日数の算出方法は雇用形態によって異なり、月給制や週休性の場合は暦日数がそのまま、時給制や日給制の場合は実際の労働日数を数えます。

注意が必要なのは、実際に労働したか否かは条件ではないため、時給制や日給制の従業員が有給休暇を取得した日は、賃金支払基礎日数にカウントすることになるので、間違えないように注意しましょう。

2-2. 賃金支払いの5原則

給与計算をするにあたり、残業時間の計算などで労使間トラブルにつながりやすいため、注意深く業務を遂行しましょう。

不適切な対応をしないように、ここでは労働基準法第24条の「賃金支払いの5原則」をご紹介します。[注]

賃金支払いの5原則は以下の5つからなります。

①通貨払いの原則

②直接払いの原則

③全額払いの原則

④毎月1回以上払いの原則

⑤一定期日払いの原則

[注] e-Gov法令検索「労働基準法」

関連記事:給与計算における端数処理のやり方や注意点を徹底解説

2-3. 割増賃金(残業、休日出勤、深夜労働などに手当)

残業、休日出勤、深夜労働に対する割増賃金(手当)は、従業員が通常の勤務時間や勤務日以外に労働した際に支払われる追加の賃金です。これらは、日本の労働基準法に基づいて定められており、他にもさまざまな手当があります。

給与計算の際には基本給だけではなく、手当の金額も忘れず確認しておく必要があります。

手当の種類や概要に関しては1-1で詳しく記載しておりますのでご確認ください。

2-4. 割増賃金の端数処理について

割増賃金の端数処理とは、時間外労働や休日労働などで支払われる割増賃金の計算時に生じる端数をどのように扱うかという処理のことです。厚生労働省のサイトでは以下のように記されています。

A.1時間あたりの賃金額及び割増賃金額に円未満の端数が生じた場合、50銭未満の端数を切り捨て、50銭以上1円未満の端数を1円に切り上げる。

B.1か月間における割増賃金の総額に1円未満の端数が生じた場合、Aと同様に処理する。

参考:厚生労働省

3. 給与計算業務におけるリスク

ここまでもお伝えしてきたように、給与計算業務は計算ミスや社会保険料率の更新ミスなどによる人為ミスが起きやすいにもかかわらず、先述した労働基準法も重なってくるため、注意深く業務を遂行することが求められます。

ここでは、給与計算業務における3つのリスクをご紹介します。

3-1. 労務リスク

労務リスクとして考えられるのは、先ほど紹介した賃金支払い5原則にも絡んでくる残業代に関してです。労務リスクにつながりやすいのは残業代の未払いになりますが、残業代の計算ミスにより過不足が生じた場合においてもリスクにさらされます。

残業代の未払いは法律違反になりますし、人的ミスに関しては従業員に不信感を与えてしまうことにつながってしまうので、細心の注意を払いながら業務を行うようにしましょう。

3-2. 税務リスク

所得税や住民税の計算においてミスがあったり納付漏れがある場合に、税務リスクを引き起こします。

3-3. 情報漏洩リスク

給与計算業務においては、従業員の扶養家族などの身上情報を使用しながら業務を遂行しますので、過って外部に漏らしてしまったともなれば、個人情報保護法違反から訴訟リスクにもつながりかねませんので、情報の取り扱いには気を付けましょう。

4. 初心者でもわかる給与計算の流れ・方法

給与計算の方法は大きく分けて3ステップに分かれます。本記事では、簡単にご紹介しますので、計算方法をより詳しく知りたい方は、本章の最後の関連記事をご確認ください。

関連記事:給与計算の初心者が押さえておきたい準備や正しい手順

関連記事:給与計算の方法が初心者でもわかる!給与形態ごとの違いや注意点などを解説

4-1. 総支給額の計算

1ステップ目である総支給額は、一般的に「額面」と言われており、計算式は以下の通りです。

基本給 + 各種割増賃金 + その他手当 = 総支給額

関連記事:給与計算の流れを5ステップで解説!マスターするためのポイントをチェック

4-2. 控除額の計算

2ステップ目である控除額の計算では、主に社会保険料や税金の計算を行うことになります。この控除の内訳の中には、ふるさと納税による控除や扶養控除、医療費控除などがありますので、自社の従業員がどのような控除を利用しているか、または利用しようとしているかを必ず確認しておきましょう。

4-3. 差引支給額の計算

最後の3ステップ目では、従業員に給与として支払うことになる差引支給額の計算になります。こちらは2ステップ目までのものの引き算になるのですぐに理解できると思います。計算式は以下の通りです。

5. 給与計算をミスした際の対処法

給与計算を手計算で行っていると、どうしてもミスが起きてしまう可能性があります。もし万が一支給額に過不足があったなどの理由で迷惑をかけることになる際には、すぐに該当の従業員へ謝罪するようにしましょう。

もし支給金額よりも不足している場合は追加で支給を、過多している場合は月末に控除をしましょう。

5-1. 発覚したらすぐにお詫びする

給与計算のミスがもし生じてしまった場合は、従業員が気づくよりも早くお詫びをし、どのような対応を行うのかを真摯に伝えるようにしましょう。

ミスが発生した場合に、給与明細を作り替える必要があったり、過不足の調整が必要になったりし、従業員への連絡をどのタイミングで行うか迷う方も多いかもしれません。

給与支払いの過不足は、労働基準法違反のリスクはあるものの、適切な対応を行えば罰則等になることありません。

一方で、従業員へのお詫びや謝罪が遅れてしまうと、従業員からの信用を損なうことにつながることがあり、一度信用を失うと取り戻すことは難しいため、再度にはなりますが、ミスに気が付いた際には真っ先にお詫びをするようにしましょう。

関連記事:給与計算に間違いがあった際のお詫びや対応方法を紹介

5-2. 翌月に遅延損害金を含む過不足分を精算する

先述しましたが、給与支払いの過不足に応じて、翌月の給与支払いのタイミングで調整するように対応します。

賃金は債権の一種になりますので、不足分が生じた場合の支払いに関しましては、遅延損害金という利息が発生することも必ず覚えておきましょう。

6. 給与計算をアウトソーシングする際のメリット・デメリット

給与計算業務は、一定業務フローが固定化されているため、税理士さんなどにアウトソーシングすることがあります。

アウトソーシングする際のメリットとしては、専門知識を有する人材の人件費だけでなく、システムやソフトなどの導入・運用コストなども抑えることができるでしょう。

一方でデメリットとしては、自社にノウハウが溜まらなかったり、一定従業員が増えてくるとアウトソーシング先が受け入れられなくなり別の方法を模索しないといけなくなるなど、業務が滞留してしまうなどのリスクも考えられます。

また、法改正などに通ずる従業員が自社にいなくなってしまうと、アウトソーシング先とのやりとりがスムーズに行えないなどのデメリットも考えられます。

関連記事:給与計算代行・アウトソーシングのメリット・デメリット・特徴など28サービスを比較

7. 給与計算ソフトを導入する際のメリット・デメリット

給与計算ソフトを導入することで得られるメリットは、ほかのシステムやソフトなどと連携することができたり、法改正に自動で適用されてくれたりと、手計算で行うことと比較すると圧倒的に効率的であり、ミスなく給与計算業務を行うことが可能です。

一方でデメリットとしては、費用がかさむという点になります。もしインストール型の給与計算ソフトを購入した場合に、法改正に伴うバージョンアップなどがあると、導入時の費用とは別に更新料がかかります。

また、大勢の人がオンラインでソフトを使用した際に、動作が重くなるなどの可能性も考えられます。

8. 給与計算システムを導入する際のメリット・デメリット

最後に、給与計算システムを導入する際のメリット・デメリットをご紹介します。

まずメリットとして考えられるのは、毎月決まった金額を支払う定額制のサービスであり、法改正などでシステムがアップデートされたとしても、追加の金額は発生しません。また、給与計算の自動化や給与明細の自動作成、給与明細の電子化なども可能なので、効率化とミスの低減を期待するご担当者様には特におすすめです。

ただしデメリットも存在しており、システムを導入する際の手間がかかったり、サービスによってはサポートが少し心許なかったりするため、実際に運用に乗せるまでが容易ではありません。

それぞれの方法でメリット・デメリットが存在しているため、自社に合った方法がどれかを見極め、合った方法で給与計算を行うことが最も重要です。

関連記事:給与計算システムの価格・特徴を徹底比較 | 2021年完全版

9. ミスなく効率的な給与計算を目指そう

いかがでしたでしょうか。

今回は給与計算の基礎知識から計算方法、給与計算システムやソフトなどのメリット・デメリットなどを幅広く解説しました。

日々業務を行う中で、社会保険料の料率が変更したことを忘れてしまい、給与支払いに過不足が生じてしまったり、従業員が増えてきて手計算だと厳しくなってきたり、でもシステムに関してあまり詳しくなく現状の方法を続けるしかなかったりと、各社様々の悩みを持たれていることと思います。

本記事の最後でもご紹介しましたが、アウトソーシングやソフト、システムの導入などをうまく活用しながら、自社に合った方法を選び、給与計算業務のミスの低減や効率化を目指していきましょう。

関連記事:エクセルで行う給与計算について方法や関数をわかりやすく紹介

関連記事:給与計算の初心者が押さえておきたい準備や正しい手順