社会保険料は、社会保険に加入している従業員だけでなく、会社も負担しなければなりません。社会保険料の会社負担と個人負担の割合を正しく理解しておくことで、適切な金額の社会保険料を納めることができます。

本記事では、社会保険料の会社負担割合はざっくりいくらになるかを解説しています。また、社会保険料の会社負担割合と個人負担割合の違いや、計算方法、注意点についても紹介します。

給与計算業務でミスが起きやすい社会保険料。

保険料率の見直しが毎年あるため、更新をし損ねてしまうと支払いの過不足が生じ、従業員の信頼を損なうことにもつながります。

当サイトでは、社会保険4種類の概要や計算方法から、ミス低減と効率化が期待できる方法までを解説した資料を、無料で配布しております。

「保険料率変更の対応を自動化したい」

「保険料の計算が合っているか不安」

「給与計算をミスする不安から解放されたい」

という担当の方は、「社会保険料の給与計算マニュアル」をご覧ください。

目次

1. 社会保険料の会社負担割合はざっくりいくら?

社会保険は、「健康保険」「厚生年金保険」「介護保険」「雇用保険」「労災保険」の5つから構成されます。企業は、加入要件を満たす従業員に対して社会保険に加入させる義務があります。社会保険料は、原則として、個人(従業員)と会社で負担します。

ここでは、社会保険料の会社負担割合はざっくりいくらなのかを解説します。また、会社が負担しなければならない社会保険料の内訳についても紹介します。

1-1. 社会保険料の会社負担割合は給与の15%程度

給与に対する社会保険料の会社負担割合はざっくり15%程度です。社会保険料の会社負担割合を把握するには、会社負担と個人負担の割合を理解しておく必要があります。

なお、年度や業種などによって保険料が変わり、社会保険料の会社負担の割合が大きくなることもあります。ここからは、社会保険それぞれの種類の会社負担割合について詳しく紹介します。

関連記事:社会保険料とは?|計算方法や注意点、法改正の内容などを徹底解説

1-2. 健康保険・厚生年金保険・介護保険

「健康保険」「厚生年金保険」「介護保険」は、まとめて狭義の社会保険として定義されることがあり、保険料は労使折半で負担します。そのため、健康保険料・厚生年金保険料・介護保険料の会社負担と個人負担の割合はそれぞれ50%になります。

関連記事:社会保険における健康保険は国民健康保険と何が違うのか?|切り替え手続きについてもご紹介!

1-3. 雇用保険

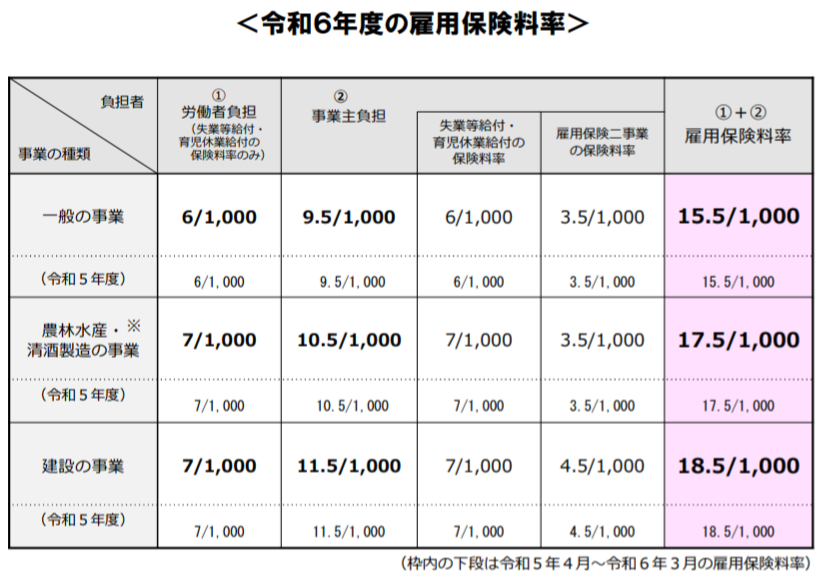

雇用保険料は労使双方で負担しますが、個人負担よりも会社負担のほうが大きいです。また、業種の種類に応じて、会社負担と個人負担の割合が変わるケースもあるので注意が必要です。

関連記事:雇用保険とは?加入条件や手続き方法・注意点をわかりやすく解説!

1-4. 労災保険

労災保険料は、全額会社が負担するため、会社負担の割合は100%です。雇用保険と労災保険は「労働保険」と定義されることがあり、原則として、一緒に納付しなければならないので注意が必要です。

関連記事:労働保険とは|労災保険と雇用保険の制度概要と仕組み・加入手続きを詳しく解説

2. 社会保険料の会社負担と個人負担の計算方法

実際に会社負担と個人負担の社会保険料を計算するには、それぞれの種類の計算式を理解しておく必要があります。ここでは、社会保険料の会社負担と個人負担の計算方法について詳しく紹介します。

2-1. 健康保険料

健康保険料の計算式は、次の通りです。

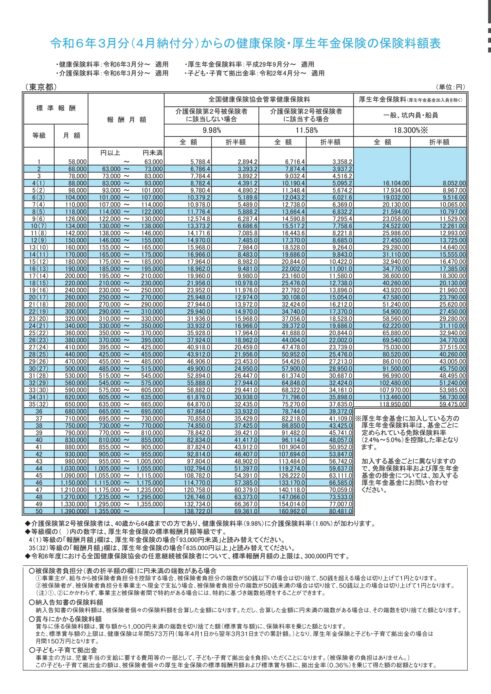

標準報酬月額とは、被保険者が会社から支給される毎月の給与などの報酬を区切りの良い幅(等級)で区分したものです。健康保険の場合は、50等級に区分されます。

健康保険料率は、都道府県や健康保険組合によって異なります。また、毎年見直しがおこなわれているので注意が必要です。なお、令和6年度における全国健康保険協会(協会けんぽ)の東京都の健康保険料率は9.98%です。健康保険料は労使折半なので、会社負担と個人負担の割合はそれぞれ5.49%になります。

2-2. 厚生年金保険

厚生年金保険料の計算式は、次の通りです。

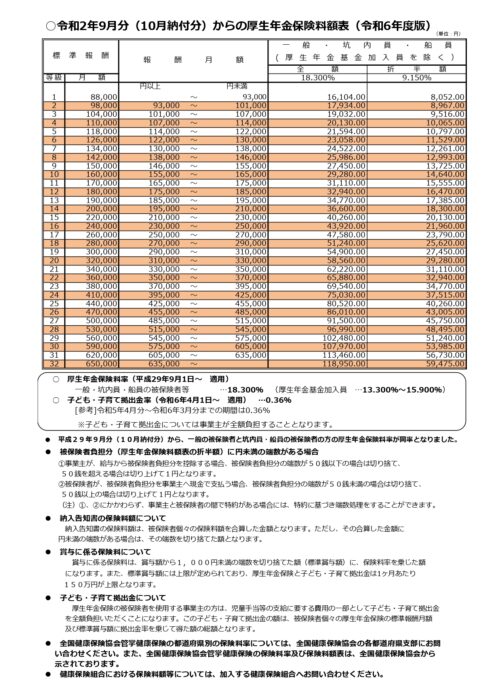

標準報酬月額は、厚生年金保険料の場合、32等級に区分されます。健康保険料の場合と異なるので注意が必要です。

厚生年金保険料率は18.3%と一定です。厚生年金保険料も労使折半であるため、会社負担と個人負担の割合はそれぞれ9.15%になります。

関連記事:人事担当者向け|厚生年金の手続きやその他の年金の違いを解説

2-3. 介護保険料

介護保険料の計算式は、次の通りです。

標準報酬月額は、介護保険料の場合、健康保険と同様で50等級に区分されます。

介護保険料率も健康保険組合によって異なります。また、健康保険料率と同じように、毎年見直しされているので注意が必要です。なお、令和6年度における全国健康保険協会(協会けんぽ)の介護保険料率は1.60%(全国一律)です。介護保険料も労使折半で納めるため、会社負担と個人負担の割合はそれぞれ0.80%になります。

40歳から64歳までの介護保険第2号被保険者に該当する方の協会けんぽの健康保険料率は、医療にかかる保険料率にこの介護保険料率を加えたものになります。

介護保険に必要な費用は、40歳以上の方に納めていただく介護保険料で賄うこととされ、その費用は年度ごとに決められることとなっています。そのため、介護保険料率についても毎年度見直しを行うこととなっています。

2-4. 雇用保険料

雇用保険料の計算式は、次の通りです。

雇用保険料を計算する際の賃金には、含めるものと含めないものがあるので注意が必要です。令和6年度の雇用保険料率は、下記のようになっています。業種に応じて、会社負担の割合がより大きくなるケースもあるので、自社の業種にあった保険料率を適用するようにしましょう。

関連記事:雇用保険料率の計算方法とは?端数処理や賞与の取り扱いについても解説!

2-5. 労災保険料

労災保険料の計算式は、次の通りです。

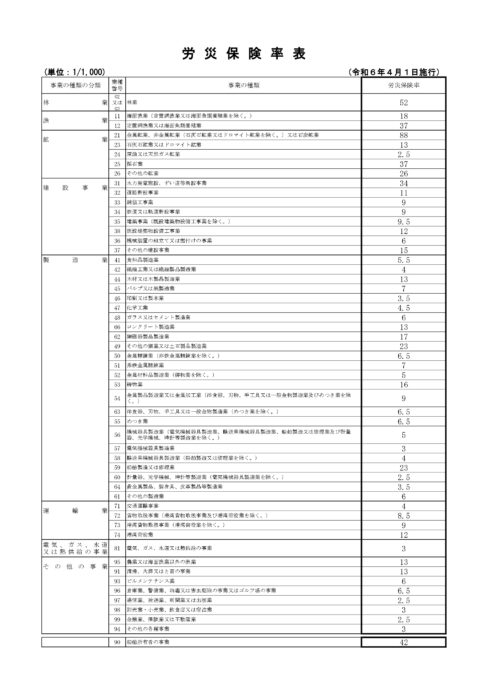

労災保険料を計算する際の賃金には、雇用保険料の計算と同様で、含めるものと含めないものがあるため注意が必要です。また、労災保険料率は、下記のように業種によって大きく異なります。たとえば、小売業は「0.25%」、金属鉱業は「8.8%」になります。

なお、労災保険料は、全額会社負担になります。また、労災保険料率は原則3年ごとに改定されるので、変更タイミングをきちんと把握しておくことも重要です。

労災保険率は、業種ごとに定めており、それぞれの業種の過去3年間の災害発生状況などを考慮し、原則3年ごとに改定しています。

3. 社会保険料の具体的な計算方法

ここでは、社会保険料の会社負担額と従業員負担額の計算例を紹介します。なお、健康保険料・介護保険料を計算する際は、協会けんぽ(東京都)に所属していることを前提にします。また、雇用保険の事業種類としては「一般の事業」、労災保険の事業種類としては「その他各種の事業」に該当するものとします。

3-1. 【従業員A】20代・月給25万円

従業員Aは20代であるので、介護保険料の負担はありません。月給25万円の標準報酬月額は24万円です。従業員Aの1カ月あたりの会社負担と従業員負担の社会保険料は、次の表の通りです。

|

従業員A |

賃金もしくは標準報酬月額 |

保険料率 |

会社負担 |

個人負担 |

|

健康保険料 |

24万円 |

会社負担:5.49% |

13,176円 |

13,176円 |

|

厚生年金保険料 |

24万円 |

会社負担:9.15% |

21,960円 |

21,960円 |

|

介護保険料 |

– |

– |

– |

– |

|

雇用保険料 |

25万円 |

会社負担:0.95% |

2,375円 |

1,500円 |

|

労災保険料 |

25万円 |

0.3%(会社負担のみ) |

750円 |

– |

3-2. 【従業員B】40代・月給50万円

従業員Bは介護保険第2号被保険者に該当するため、介護保険料の負担が必要です。月給50万円の標準報酬月額は50万円です。従業員Bの1カ月あたりの会社負担と従業員負担の社会保険料は、次の表の通りです。

|

従業員B |

賃金もしくは標準報酬月額 |

保険料率 |

会社負担 |

個人負担 |

|

健康保険料 |

50万円 |

会社負担:5.49% |

27,450円 |

27,450円 |

|

厚生年金保険料 |

50万円 |

会社負担:9.15% |

45,750円 |

45,750円 |

|

介護保険料 |

50万円 |

会社負担:0.80% |

4,000円 |

4,000円 |

|

雇用保険料 |

50万円 |

会社負担:0.95% |

4,750円 |

3,000円 |

|

労災保険料 |

50万円 |

0.3%(会社負担のみ) |

1,500円 |

– |

3-3. 端数処理はどうする?

社会保険料の計算をおこなっていると、端数が発生する可能性があります。健康保険料・厚生年金保険料・介護保険料(狭義の社会保険料)において、端数が生じる場合、下記の手順で計算します。

- 会社負担と個人負担の社会保険料を計算する

- 端数がある場合「50銭未満は切り捨て50銭以上は切り上げ」をする(個人負担分)

- 納入告知額から個人負担分を差し引いて会社負担分を計算する

上記の流れを表にすると、下記のようになります。

このように、端数が生じる場合、必ずしも会社負担と個人負担の社会保険料が一致するとは限らないので注意が必要です。労働保険料(雇用保険料と労災保険料)についても、法律(通貨の単位及び貨幣の発行等に関する法律など)に基づき同じように端数処理をおこないます。

関連記事:雇用保険料の端数はどう処理する?厚生労働省の方針や正しい対処方法を解説

4. 社会保険料の負担に関する注意点

社会保険料の負担に関しては、計算方法だけでなく、他にも注意点が数多くあります。ここでは、社会保険料の負担における注意点について詳しく紹介します。

4-1. 会社が社会保険に加入しなければならない要件

法人に該当する場合、適用事業所に該当し、社会保険(狭義としての社会保険)に加入させる義務があります。また、常時5人以上の労働者を雇っている個人事業主(農林・漁業など一部を除く)も、強制適用事業所に該当し、社会保険に加入させる義務が生じます。

なお、加入義務のない事業者でも、従業員の半数以上の同意があれば、社会保険の適用事業所になることができます。しかし、従業員の一部だけを社会保険に加入させるということはできず、全員に適用しなくてはいけないので注意が必要です。

労働保険(雇用保険と労災保険)については、労働者を一人でも雇ってる場合、加入させる義務が生じます。

関連記事:社会保険への加入|任意適用事業所が加入するメリットとは

4-2. 賞与に対しても社会保険料がかかる

社会保険料は、毎月支払われる給与だけでなく、賞与に対してもかかります。狭義の社会保険料の計算には「標準賞与額」、労働保険料の計算には「賞与額」を用います。

関連記事:社会保険料をボーナスから控除するのはなぜ?計算例や育休・産休中の対処法

4-3. 社会保険料は「法定福利費」として計上する

従業員の給与から社会保険料を徴収した場合や、会社負担分と個人負担分を合算して社会保険料を支払った場合などは、会計処理をおこなわなければなりません。

従業員の給与から社会保険料を天引きしたときは、「預り金」の負債の勘定科目を使用し、次の通り仕訳をおこないます。なお、個人負担分の社会保険料は1万円とします。

|

借方科目 |

借方金額 |

貸方科目 |

借方金額 |

|

給与 |

XXX |

当座預金 |

XXX |

|

預り金 |

10,000 |

その後、会社負担分と個人負担分を合算して社会保険料を支払ったときに「預り金」の相殺処理をおこないます。また、会社負担分の社会保険料を支払ったときは「法定福利費」の費用の勘定科目を使用します。法定福利費は、原則として全額経費計上することが可能です。この場合の仕訳は、次の通りです。

|

借方科目 |

借方金額 |

貸方科目 |

借方金額 |

|

法定福利費 |

10,000 |

当座預金 |

20,000 |

|

預り金 |

10,000 |

このように、会社負担と個人負担のどちらに該当するかで、社会保険料の会計処理の取り扱いは変わってくるので注意が必要です。

関連記事:福利厚生費の定義とは?|福利厚生費として認められる条件や計上方法、具体例などを詳しく解説

4-4. 社会保険料には納付期限が定められている

社会保険料には納付期限が設けられています。狭義の社会保険料の納付は毎月で「納付対象月の翌月末」が納付期限です。労働保険料の納付は年1回で「6月1日~7月10日」が納付期限になります。なお、分納できる特例制度もあるので、利用できないか確認しておくことが大切です。

社会保険料の納付に遅れると、督促状が届きます。督促状の期限までに納付しなければ、不納付加算税や延滞税といった罰金が課されることになります。そのため、納付期限を確認し、スケジュール管理をきちんとおこなうことが大切です。

当サイトでは、社会保険や労働保険の手続きが生じる時期を確認できる資料を無料で配布しています。社会保険まわりのスケジュール感を押さえて、正確な徴収金額の計算をおこないたい方は、こちらから資料をダウンロードしてご活用ください。

5. 社会保険料の計算を効率化したいなら労務管理システムの導入を!

社会保険料の計算にはルールが定められており、時間や手間がかかります。また、保険料率が年ごとに異なるケースもあり、計算ミスも起こりやすいです。社会保険料の計算から管理までを効率化したいと考えている場合、労務管理システムの導入がおすすめです。労務管理システムを導入すれば、社会保険料の計算を自動化して、業務を効率化することができます。