雇用保険料は、給与以外の賞与・ボーナスなどの名称に関係なく、労働の対償として事業主が労働者に支払うものかかります。ただし、一部例外として祝金や見舞金などの恩恵的なものについては雇用保険がかかりません。

この記事では、雇用保険料がかかるものとかからないものの具体例や、賞与から天引きされる雇用保険料の計算方法をわかりやすく解説しますので、ぜひ参考にしてください。

給与計算業務でミスが起きやすい社会保険料。

保険料率の見直しが毎年あるため、更新をし損ねてしまうと支払いの過不足が生じ、従業員の信頼を損なうことにもつながります。

当サイトでは、社会保険4種類の概要や計算方法から、ミス低減と効率化が期待できる方法までを解説した資料を、無料で配布しております。

「保険料率変更の対応を自動化したい」

「保険料の計算が合っているか不安」

「給与計算をミスする不安から解放されたい」

という担当の方は、「社会保険料の給与計算マニュアル」をご覧ください。

目次

1. 賞与に雇用保険料はかからない?

毎月の給与から天引きしているため、賞与には雇用保険料がかからないと考える人も少なくありません。ここでは、賞与と雇用保険料の関係について解説します。

1-1. 賞与(ボーナス)とは?

賞与は「ボーナス」とも呼ばれ、毎月の給与とは別に支給される賃金のことです。支給金額や支給のタイミングなどは、基本的に会社側が自由に決められます。法律上、必ずしも賞与を支払う必要はありませんが、就業規則や労働条件通知書・雇用契約書のなかで賞与について明記している場合は、支払う義務が生じます。

関連記事:ボーナスは支給すべきか?メリット・デメリットを人事部視点で考える

1-2. 雇用保険料の対象となる賃金

雇用保険料は、「労働の対価として支払われた賃金」に対して発生します。雇用保険法の対象となる賃金、対象とならない賃金の例として、下記が挙げられます。

|

雇用保険料の対象となる賃金 |

雇用保険料の対象にならない賃金 |

|

|

雇用保険法第4条によると、名称に関係なく、「労働の対償として事業主が労働者に支払うもの」が雇用保険料の対象となる賃金に該当します。そのため、名称だけで判断しないようにしましょう。雇用保険料の対象かどうか迷った際は、それが「労働の対価として支払われているかどうか」で判断することが大切です。

この法律において「賃金」とは、賃金、給料、手当、賞与その他名称のいかんを問わず、労働の対償として事業主が労働者に支払うもの(通貨以外のもので支払われるものであつて、厚生労働省令で定める範囲外のものを除く。)をいう。

関連記事:雇用保険とは?加入条件や手続き方法・注意点をわかりやすく解説!

1-3. 賞与からも雇用保険料は引かれる!

賞与・ボーナスは労働の対価として支払われるので、雇用保険料がかかります。なお、賞与は「夏季手当」「年末手当」「特別手当」「期末手当」などと名称が企業によって変わることもあります。しかし、それが労働した結果として支払われているのであれば、雇用保険料の対象になります。

1-4. 賞与に雇用保険料がかからないケース

一般的にイメージする賞与(ボーナス)には雇用保険料がかかります。しかし、たとえ賞与という名称で支給されたものであってもその中身が祝金や見舞金などの恩恵てきなものである場合雇用保険がかからないことに注意しましょう。

金一封や大入袋などの「任意的で恩恵的な賞与」に該当する場合、賞与に雇用保険料がかかりません。金一封は労働の対価として支払われているわけではありません。また、子どもが生まれたり結婚したりした際の金一封は労働の対価として支払ったものではなく、出産や結婚などに対しての祝い金として支払ったものになります。

このように、賞与・ボーナスという名称で支払われる金銭であっても、労働の対価として支給されていないのであれば、雇用保険料はかかりません。

2. 賞与から天引きする雇用保険料の計算方法【令和6年】

ここからは、賞与にかかる雇用保険料の計算方法について解説します。

2-1. 賞与に対する雇用保険料率は?

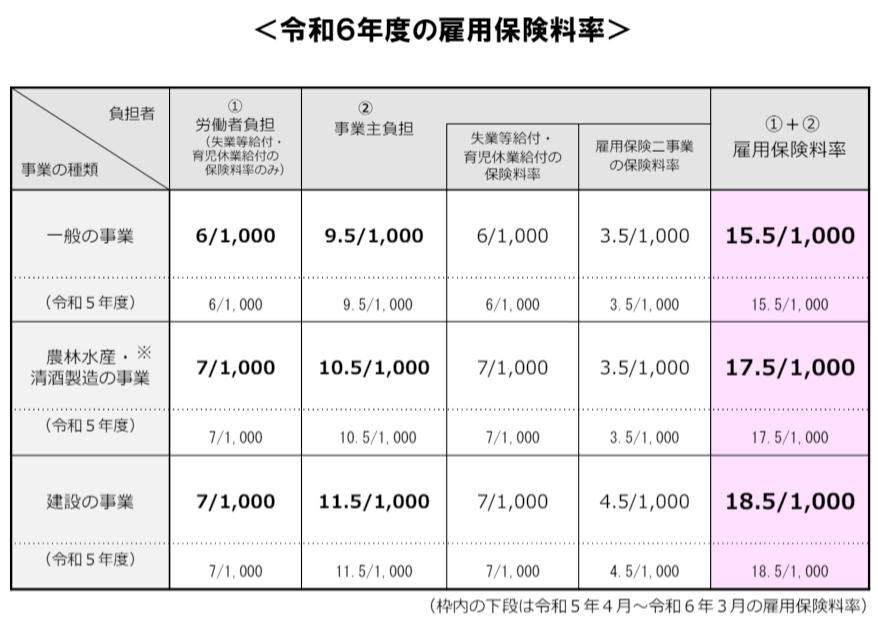

令和6年度(2024年4月1日~2025年3月31日)の雇用保険料率は下記の通りです。なお、一般の事業、農林水産・清酒製造の事業、建設の事業のいずれに該当するかで、雇用保険料率は異なるので注意する必要があります。

令和6年度の雇用保険料率は、令和5年度と変更ありません。しかし、雇用保険料率は毎年見直されるので変更されることもあります。雇用保険料率が変更された場合、いつの時点の雇用保険料率を用いて計算すればよいかわからなくなる人もいるかもしれません。

例えば、X年10月1日より、雇用保険料率が変更になる場合を考えてみましょう。給与については、「X年10月1日以降に給与の締め日が来たもの」に対して新しい雇用保険料率を適用します。一方、賞与・ボーナスについては、「X年10月1日以降に賞与計算期間の締め日が来たもの」に対して変更される雇用保険料率を適用します。

関連記事:雇用保険料率の計算方法とは?端数処理や賞与の取り扱いについても解説!

2-2. 賞与にかかる雇用保険料の計算方法

賞与(ボーナス)から引かれる雇用保険料の計算方法は、給与にかかる雇用保険料の計算方法と変わりません。下記の計算式により、賞与にかかる雇用保険料を算出します。

該当する事業の雇用保険料率を求めたら、それと賞与額を掛け合わせれば雇用保険料を計算することができます。なお、会社負担と従業員負担の割合は異なるので注意が必要です。

2-3. 賞与にかかる雇用保険料の計算シミュレーション

賞与・ボーナスにかかる雇用保険料がいくらになるのか、実際に事例をもとにシミュレーションしてみましょう。一般の事業に従事するAさんの賞与(50万円)にかかる雇用保険料は、次の表の通りです。

|

会社負担分 |

500,000円 × 0.0095 = 4,750円 |

|

労働者負担分 |

500,000円 × 0.006 = 3,000円 |

|

雇用保険料 |

500,000円 × 0.0155 = 7,750円 |

実際に支払う賞与額から労働者負担分の雇用保険料を天引きし、会社負担分と合わせた額を納付することになります。

関連記事:雇用保険料の納付方法と納付期限は?申告書や納付書がいつ届くのかも解説!

2-4. 賞与にかかる雇用保険料の端数処理

雇用保険料を計算する際に生じる端数は、原則として、50銭以下を切り捨て、50銭1厘以上は切り上げて対応しましょう、ただし、慣習的な取り扱いなどの特別な条件を定めている場合、この限りではありません。

雇用保険の被保険者が負担すべき雇用保険料額は、被保険者の賃金総額(総支給額)に被保険者負担分雇用保険料率を乗じて算定し、算定の結果、1円未満の端数が生じたときは、その端数の取扱いは以下のとおりとなります。

① 被保険者負担分を賃金から源泉控除する場合、被保険者負担分の端数が50銭以下の場合は切り捨て、50銭1厘以上の場合は切り上げとなります。

② 被保険者負担分を被保険者が事業主へ現金で支払う場合、被保険者負担分の端数が50銭未満の場合は切り捨て、50銭以上の場合は切り上げとなります。

関連記事:雇用保険料の端数はどう処理する?厚生労働省の方針や正しい対処方法を解説

3. 賞与から天引きする雇用保険料に関する注意点

前述の通り、賞与にも雇用保険料はかかります。ここでは、賞与から天引きする雇用保険料に関する注意点について詳しく紹介しますのでチェックしておきましょう。

3-1. 産休・育休中の賞与から雇用保険料は免除されない

産休・育休中は、手続きをおこなえば、被保険者本人と事業主の社会保険料(健康保険料・厚生年金保険料・介護保険料)が免除されます。

しかし、雇用保険料は免除されないため、産休・育休中に賞与・ボーナスを支給する場合は、雇用保険料を天引きします。このように、雇用保険には保険料の免除制度がないので、産休・育休中の従業員に賞与を支給する場合は忘れずに雇用保険料を控除しましょう。

3-2. 退職後の賞与にも雇用保険料はかかる

退職後に支払われた賞与に対しても雇用保険料の控除は適用されます。雇用保険は、対象期間中に労働していれば対象となります。退職後に雇用保険に加入していなかったとしても、雇用保険加入期間中に労働した結果として賞与を受け取っているため、雇用保険を徴収しなくてはいけません。

ただし、退職金には雇用保険料がかからないので、混同しないよう注意が必要です。

関連記事:退職金にかかる税金(所得税・住民税)の仕組みや計算方法をわかりやすく解説!

3-3. 死亡退職した場合の賞与にも雇用保険料がかかる

もし従業員が就業期間に死亡してしまったとしても、労働基準法では一般的な退職と同じ扱いになります。そのため、死亡日が退職日となり、死亡日までの業務によって発生する賃金は雇用保険の対象です。

賞与も業務によって発生する賃金に該当するため、対象となります。しかし、死亡した場合、これまで給与振り込みに使っていた従業員の口座が凍結されるので、賞与を含めた賃金は相続人の口座に振り込まなければなりません。

そのため、一般的な保険料の計算とは保険料・税金計算が変わってきます。死亡後に支給される賃金は、相続人が財産として受け取ることになるので、所得税は計上されません。

また、死亡日が退職日になるため、勤務していた最終月までで年末調整をおこなうことになります。なお、死亡後に支給される賃金は所得税に計上されないので、年末調整の計算は死亡日前に支給された賃金で計算をおこない、源泉徴収票を発行することになります。

関連記事:年末調整のやり方!申告手順やスケジュールをわかりやすく解説!

3-4. 賞与から雇用保険料を天引きしなければ罰則を受ける恐れあり

賞与から雇用保険料を天引きしていない場合は、正しい額の雇用保険料を納めていないことになります。「労働保険の保険料の徴収等に関する法律(労働保険徴収法)」により、適切に雇用保険料を納付していない場合、まず督促状が届くことになります。督促状の期限内に納付がおこなわれなければ、延滞金などのペナルティを受ける恐れがあります。このように、賞与から雇用保険料を天引きせず放置していると、罰則を受ける可能性もあるので注意が必要です。

賞与においては雇用保険料以外にも、社会保険に関する計算業務は複数あり、計算方法もさまざまです。社会保険料の計算量が多いことから「年間スケジュールが想定できていない」「それぞれの計算方法を正確に把握できていない」などのお悩みを抱える方も多いでしょう。そのような方に向けて、当サイトでは社会保険料の概要や年間でのスケジュール、それぞれの計算方法をわかりやすく解説した資料を無料で配布しています。雇用保険料をはじめとする社会保険料の手続きと計算をミスなく進めたい方は、こちらから資料をダウンロードしてご活用ください。

4. 賞与から雇用保険料を控除するときの手続き

従業員へ賞与を支給するときは、さまざまな手続きをしなければなりません。以下、必要な手続きを紹介しますので、確認しておきましょう。

4-1. 賞与明細書を発行する

従業員に対して賞与を支給するときは、給与明細書と同様のイメージで、賞与明細書を発行しなければなりません。賞与明細書には、支給額や控除する社会保険料などを記載しましょう。控除する雇用保険料についても計算し、正しい金額を記載します。

4-2. 賞与支払届を提出する

従業員へ賞与を支給したときは、賞与支払届を作成する必要があります。賞与支払届には、支払年月日や支給額などを記入します。

提出先は、事業所の所在地を管轄している日本年金機構の事務センターです。賞与を支払ってから5日以内に提出しましょう。

5. 賞与から引かれるその他の社会保険料や税金

賞与・ボーナスからは、雇用保険料以外にも、健康保険料や厚生年金保険料、所得税など、さまざまなものが引かれます。ここでは、賞与から引かれるその他の社会保険料や税金について詳しく紹介します。

5-1. 健康保険料

健康保険料は、従業員と会社が折半して負担します。健康保険料は、賞与の1000円未満の端数を切り捨てて求められる「標準賞与額」に保険料率をかけることで計算することが可能です。なお、保険料率は、地域や月収によって大きく異なるので、全国健康保険協会のホームページなどできちんと確認することが大切です。

また、健康保険料の対象となるのは、年度の累計で573万円までと定められています。この金額を超える場合は、573万円が標準賞与額となります。また、保険料率は毎年の3月に見直されるため、計算前に確認しましょう。支給するタイミング次第では、間違った保険料率を適用してしまい、計算ミスが起こる可能性もあるので注意が必要です。

関連記事:社会保険料をボーナスから控除するのはなぜ?計算例や育休・産休中の対処法

5-2. 厚生年金保険料

厚生年金保険料も従業員と会社の両方が負担をします。健康保険料と同様で、標準賞与額に厚生年金保険料率(18.3%)をかけ合わせることで、賞与にかかる厚生年金保険料を計算することが可能です。なお、厚生年金保険料については、賞与1回につき月150万円までが対象額の上限となります。これを超えた場合は、150万円が標準賞与額となるので注意が必要です。

5-3. 介護保険料

介護保険料も従業員と会社が折半して負担をします。健康保険料や厚生年金保険料と同様で、標準賞与額に保険料率をかけ合わせることで、介護保険料を計算することが可能です。なお、介護保険料率は市区町村が定めています。

また、介護保険は40歳以上の社員のみが対象となります。介護保険料は40歳の誕生日の前日の属する月分から支払いが始まるので、徴収タイミングに注意が必要です。

5-4. 労働保険料

労働保険とは、雇用保険と労災保険の総称です。労災保険については、従業員負担はないので、給与や賞与からの控除もありません。事業主が100%負担します。

雇用保険については、従業員も負担しますが、負担割合は従業員の方が低くなっています。賞与額に保険料率をかけて計算します。ただし、保険料率は、業種によって異なるので注意が必要です。

参照:労災保険率表|厚生労働省

5-5. 源泉所得税

賞与に対しても所得税がかかるので、会社は源泉所得税として天引きする必要があります。まずは前月の給与から社会保険料などを差し引きます。

次に、国税庁の公表している「賞与に対する源泉徴収税額の算出率の表」を基に、先ほど求めた金額と扶養親族などの数を当てはめて、賞与にかかる税率を求めます。最後に、賞与から社会保険料などを差し引いた金額に税率を掛け合わせることで、賞与から徴収すべき所得税額を計算することが可能です。

関連記事:賞与から所得税を計算するには?賞与からの控除額を解説!

6. 賞与からも忘れずに雇用保険料を天引きしよう!

賞与には雇用保険料がかかりますが、かからないケースもあるので注意が必要です。判断に迷う場合は、「労働の対価として支払われているかどうか」「定期的に支払われるものかどうか」を基準に正しく判断しましょう。

また、雇用保険料率は見直しがおこなわれるため、最新の料率に基づいて正しく計算・控除することが大切です。雇用保険料などの社会保険料の計算に悩みを抱えている人は、労務管理システムの導入を検討してみましょう。