会社員や公務員、企業に勤めてパート・アルバイトで働く人などは、毎月の給与から源泉徴収により所得税が徴収されています。基本給や社会保険料に変化がなければ、毎月の所得税が変わることはないと考えている人もいるかもしれません。

会社員や公務員、企業に勤めてパート・アルバイトで働く人などは、毎月の給与から源泉徴収により所得税が徴収されています。基本給や社会保険料に変化がなければ、毎月の所得税が変わることはないと考えている人もいるかもしれません。

しかし、給与明細の給与支給額に変化がないのに、所得税が毎月変わるケースもあります。本記事では、なぜ所得税が毎月変わるのか、その理由について解説します。また、所得税が変わった場合の対応方法についても紹介します。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

1. 所得税は毎月変わる?

企業に勤める会社員やパート・アルバイトで働く人の場合、毎月の給与明細から所得税が引かれるケースが多いです。月々の給与から引かれる所得税が変わらない人もいれば、毎月所得税が変わる人もいるかもしれません。ここでは、所得税の定義や決まり方を説明したうえで、給与所得者の所得税の天引きされる仕組みについて詳しく紹介します。

1-1. 所得税とは?

所得税とは、給与や事業などにより個人が得た所得に対してかかる税金のことです。所得税のかかる所得は、下記の10種類に分類することができます。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

企業で働く会社員やパート・アルバイトとして労働している人の場合、毎月もらう給与については「給与所得」に該当するため、所得税がかかります。また、退職金をもらった場合、「退職所得」として、所得税が課せられます。さらに、副業などの事業をおこなっている場合、稼いだ所得が「不動産所得」「事業所得」「雑所得」などに該当し、所得税がかかることもあります。

なお、所得の種類によって、所得の計算方法が変わります。そのため、自分が得た所得がどの種類に該当し、どのように所得が計算されるのかを把握しておくことで、正しい所得税を計算することができるようになります。

1-2. 所得税額はどのように決まる?

所得税額は、その年の1月1日から12月31日までの1年間のすべての所得から、基礎控除や扶養控除といった所得控除を差し引いた金額に、一定の税率を掛けることで計算されます。

引用:所得税のしくみ|国税庁

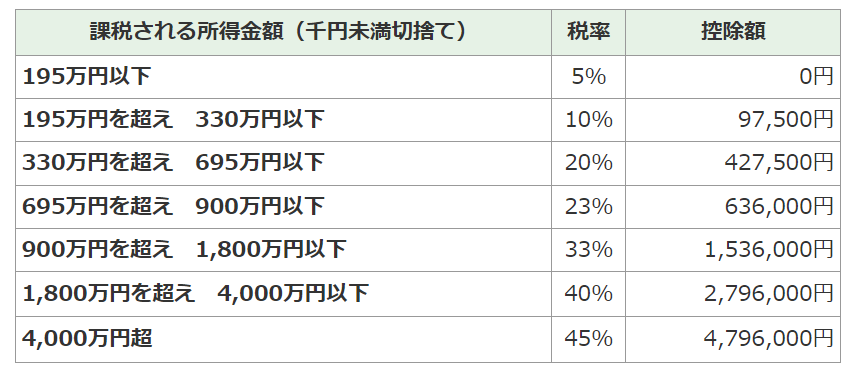

所得税率には、下記のように課税所得金額によって段階的に高くなる「超過累進税率」が採用されています。そのため、所得が少ない人よりも所得が多い人のほうが所得税率は高くなります。

引用:所得税の税率とは|国税庁

このようにして計算された所得税は、原則として、確定申告により納付する必要があります。しかし、給与所得者の場合、企業が源泉徴収という形で毎月の給与などから所得税を差し引き、年末調整により過不足税額を調整することで、従業員の代わりに納税する方法が採用されています。

これにより、従業員の確定申告の負担を減らすことができます。また、国にとっても「所得税を確実に徴収する」「安定的に税収を得る」といった目的を果たすことが可能です。つまり、所得税が毎月変わるというのは、毎月の給与から徴収される源泉所得税額が変わることを指します。

関連記事:所得税率の計算をわかりやすく解説!所得税率表・計算例付き

1-3. 毎月引かれる源泉徴収税額は見込み額

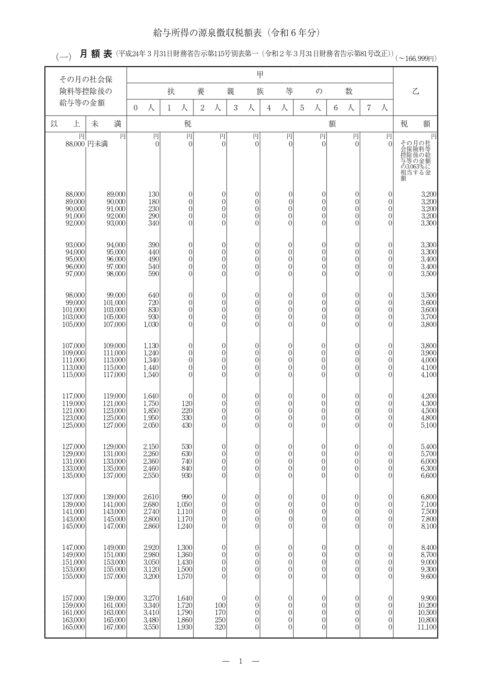

所得税は稼いだ額によって変わるので、毎月変わる可能性は十分にあり得ます。源泉所得税額の計算方法を把握することで、所得税が毎月変わる理由を正しく理解することができるようになります。毎月差し引かれる源泉所得税は、下記の源泉徴収税額表を基に見込みで計算されます。

毎月の給与から徴収する源泉所得税額は、下記のステップで計算されます。

- その月に支払う課税支給額を確定する

- 課税支給額から社会保険料を差し引く

- 源泉所得税額表を基に源泉所得税額を計算する

たとえば、扶養親族が1人の会社員で、その月の課税支給額から社会保険料を差し引いた額が「22万円」の場合、源泉所得税額は「3,860円」と計算することができます。

その年の所得税額が確定するのは、その年に支払った給与の総額や、適用する控除が明確になってからです。毎月の給与から天引きされる源泉所得税額は見込みで計算されているため、所得税が毎月変わっても不思議ではないのです。

関連記事:給与計算によって決まる所得税について計算方法や源泉徴収を詳しく紹介

2. 所得税が毎月変わる理由

「年末調整で正確な所得税額を納税するため、見込み額である源泉徴収税額は毎月変わることがない」と考えている人もいるかもしれません。しかし、毎月徴収される源泉所得税額はあらゆる理由で変わります。ここでは、なぜ毎月の所得税額が変わるのか、その理由について詳しく紹介します。

2-1. 給与に大きな変動があった

毎月の源泉所得税は、源泉所得税表の「その月の社会保険料等控除後の給与等の金額」を基に計算されます。そのため、「昇進・昇格により基本給がアップした」「残業により手当が多く支給された」などの理由で、給与に大きな変動があると、適用される源泉所得税額が変わり、毎月の所得税が変わるケースがあります。

2-2. 4~6月の給与に変動があり社会保険料が増減した

毎月源泉徴収される所得税は、その月の給与総額から社会保険料を差し引いた額を基に計算されます。そのため、社会保険料に変動があると、毎月の給与額に大きな変わりがなくても、所得税が変わる可能性があります。

社会保険とは、「健康保険」「厚生年金保険」「介護保険」「雇用保険」「労災保険」の5つの公的保険を指します。健康保険・厚生年金保険・介護保険(狭義の社会保険)は「使用者と労働者が半分ずつ」、雇用保険は「使用者と労働者の負担割合に応じて」、労災保険は「労働者のみ」負担します。

狭義の社会保険料の計算の基となる標準報酬月額は、原則としてその年の4月~6月の3カ月の給与額を基に算出され、その年の9月から翌年8月まで適用されます。そのため、4月~6月の給与に大きな変動があると、標準報酬月額が従来と変わり、社会保険料が増減することになります。また、毎月の雇用保険料は、その月の賃金に保険料率を掛けて計算されます。そのため、給与に変動があると、雇用保険料も変わるケースがあります。

このように、社会保険料の変動により、毎月の所得税が変わることがあります。

関連記事:社会保険料の改定タイミング!いつの給与から控除するのかも解説

2-3. 扶養人数に変更があった

毎月の源泉所得税額には、「扶養親族等の数」も影響します。 扶養親族がいる場合、「配偶者控除」「扶養控除」といった所得控除が適用でき、その年の納めるべき所得税が通常よりも低くなるので、見込みの源泉所得税額も調整しなければならないためです。なお「扶養親族」とは、その人の配偶者や子などをいいます。

しかし、「結婚や出産によって扶養家族が増えた」「子どもが就職した」などの理由で、その年に扶養人数が変わったた場合、すぐに会社に報告しなくても、年末調整により正しく申告することで手続きが可能です。ただし、その年の途中に扶養人数の変更を会社へ報告した場合、源泉所得税額の計算が変更になり、毎月の所得税が変わる可能性もあります。

このように、扶養人数の変更により、源泉所得税額の計算が変わり、毎月の所得税が変更になるケースもあります。

関連記事:所得税の控除種類・扶養控除についてわかりやすく解説!

2-4. 税制改正があった

所得税の計算に用いられる所得税率や各種控除などは、常に一定でありません。たとえば、東日本大震災からの復興を目的として2037年まで適用される「復興特別所得税」のように、社会情勢によって税制が変化することもあります。

このように、税制改正の影響で、源泉所得税の計算に変更があり、毎月の所得税が変わることもあります。そのため、所得税が変わった場合は、所得税の計算方法の過程において変わった部分がないか確認してみることも大切です。

2-5. 給与明細に誤りがある

近年では多くの企業が勤怠管理システムや給与計算システムを導入しているため、給与明細に誤りがあることも少なくなりました。しかし、手計算で勤怠や給与を計算している場合や、独自の管理方法を採用している場合、給与明細に誤りが生じている可能性もあります。

このように、給与計算や勤怠管理にミスがあり、給与明細に誤りがあることで、毎月の所得税が変わっている恐れもあります。源泉所得税額が大きく変わっている場合は、給与明細にミスがないか疑ってみるのも大切です。

3. 毎月の所得税に変化があったらどうする?

毎月の所得税が変わった際は、給与明細の「社会保険料」と「各種手当」の内容をチェックすることが大切です。不安な場合は、実際に源泉所得税額を自分で計算してみるのも一つの手です。ここでは、毎月の所得税に変化があった場合の対応方法について詳しく紹介します。

3-1. 社会保険料をチェックする

社会保険料は4月~6月の3カ月の給与の平均額をもとに計算されますが、その結果が実際に給与に反映されるのは、その年の9月から翌年の8月までです。所得税が変わった月が9月だった場合、社会保険料の金額の変動が影響として考えられます。

なお、大きく給与が変動した場合、その都度標準報酬月額を修正しなければなりません。4月~6月以外の月に大きな給与の変動があった場合も、社会保険料が変更になる可能性があることを押さえておきましょう。

関連記事:社会保険料とは?|計算方法や注意点、法改正の内容などを徹底解説

3-2. 各種手当を確認する

源泉所得税額の計算に反映されるのは、基本給のみではありません。たとえば、残業手当や休日出勤手当、住宅手当、職務手当などは課税対象となるので、源泉所得税額の計算に含める必要があります。一方、1カ月あたり15万円以内の通勤手当は非課税となります。

このように、毎月の所得税が変わった場合、基本給だけでなく、各種手当の額および課税対象かどうかを確認してみることが大切です。

3-3. 実際に源泉所得税額を計算してみる

社会保険料や各種手当を確認してみても、源泉所得税額に対して疑いが消えない場合、実際に源泉所得税額を自分で計算してみるのも一つの手です。源泉所得税額を計算する場合は、給与明細と源泉所得税額を用意しましょう。また、会社に申告している扶養人数なども明確にしておくことが大切です。概算であっても自分で源泉所得税額を計算できれば、所得税の計算が合っているかある程度確認できるので、不安を減らすことができます。

4. 毎月の所得税に関する注意点

企業は、従業員の毎月の源泉所得税額を正確に計算することが求められます。それ以外にも注意点があります。ここでは、毎月の所得税に関する注意点について詳しく紹介します。

4-1. 源泉所得税には納付期限がある

会社が従業員の給与から徴収する源泉所得税には、納付期限があります。源泉所得税の納付期限は、原則として、給与や報酬を支払った月の翌月10日までです。たとえば、5月の給与から徴収した源泉所得税は、6月10日までに納付しなければなりません。

ただし、従業員数が10人未満の場合、「納期の特例」を利用することができます。特例を活用すれば、源泉所得税の納付を年2回にできるので、業務負担を減らすことが可能です。

このように、源泉所得税には納付期限があるため、あらかじめ納付方法を明確にし、毎月スムーズに源泉所得税を納付できるようにしましょう。

関連記事:所得税徴収高計算書とは?書き方・納付、提出方法をわかりやすく解説!

4-2. 年末調整の対象でない場合は確定申告が必要

会社は、毎月の給与などから源泉徴収したら、年末調整により過不足額を調整する必要があります。しかし、年末調整には対象者が細かく定められています。年末調整の対象者に該当しない従業員は、毎月源泉徴収されていても、自分で確定申告しなければなりません。そのため、年末調整の対象者に該当しない従業員に対しては、確定申告が必要であることを早めに周知するようにしましょう。

関連記事:年末調整の対象者は?12月退職は含むべきかなど対象条件を徹底解説

4-3. 正しく納税しないと罰則がある

源泉所得税を正しく納付しなければ、企業は罰則を受ける可能性があります。また、年末調整や確定申告を期限内にしなければ、従業員も罰される恐れがあります。

たとえば、源泉所得税を期限までに納めなければ、「不納付加算税」「延滞税」といった罰則が課されます。また、確定申告をせず、正しく所得税を納めなかった場合、「無申告加算税」が課されます。

このように、正しく納税しないと、罰則が課される恐れもあるので、きちんと手続きをおこなうことが大切です。

5. 所得税は毎年変わるからこそ注意を!

会社員の場合、源泉徴収により毎月の給与から所得税を見込みで徴収し、年末調整により過不足税額を調整することで、その年の所得税額を確定されます。社会保険料や課税所得額の変動によって毎月の源泉所得税額は変わる可能性があります。しかし、「毎月変わって当然」と考えていると、万が一給与明細に誤りがあった場合に、ミスに気付けない恐れがあります。毎月かかる所得税額が正しいか確認するため、源泉徴収の仕組みや所得税の計算方法を理解しておくことが大切です。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。