源泉徴収義務者である事業主は「源泉所得税」を納める必要があります。源泉所得税を納付する際に必要となるのが「所得税徴収高計算書」です。

本記事では、所得税徴収高計算書の書き方を区分ごとに分けて丁寧に解説しています。作成上の注意点についても併せて解説しているので、ぜひ参考にしてみてください。

目次

「自社の給与計算の方法があっているか不安」

「労働時間の集計や残業代の計算があっているか確認したい」

「社会保険や所得税・住民税などの計算方法があっているか不安」 など給与計算に関して不安な方もいらっしゃるのではないでしょうか。

そのような方に向けて当サイトでは「給与計算パーフェクトマニュアル」という資料を無料配布しています。

本資料では労働時間の集計から給与明細の作成まで給与計算の一連の流れを詳細に解説しており、間違えやすい保険料率や計算方法についてもわかりやすく解説しています。

給与計算の担当者の方にとって、参考になる資料に興味のある方はぜひこちらからダウンロードの上お役立てください。

1. 所得税徴収高計算書とは?

所得税徴収高計算書とは、源泉徴収義務者である事業主が源泉所得税を納める際に使用する納付書のことです。ここでは、源泉所得税を説明したうえで、所得税徴収高計算書の入手方法や提出方法、提出忘れによる罰則について詳しく紹介します。

1-1. 源泉所得税とは?

源泉所得税とは、給与や報酬などから一定額を徴収して従業員の代わりに納める所得税のことです。たとえば、給与所得者は、毎月の給与から所得税が差し引かれます。その所得税が「源泉所得税」といえます。また、源泉徴収をおこなう義務がある事業者を「源泉徴収義務者」とよびます。

関連記事:給与計算時の所得税の計算方法とは?源泉所得税や控除についても解説

1-2. 所得税徴収高計算書はどこでもらえる?

通常は税務署から郵送などで必要な枚数の所得税徴収高計算書が各事業者へ送付されます。しかし、紛失などにより、再発行が必要になるケースもあるかもしれません。所得税徴収高計算書(納付書)の入手方法は、下記の2つです。

- 所轄の税務署窓口で交付してもらう

- 遠方の場合、税務署に郵送依頼をする

まずは所轄の税務署に相談してみるのがおすすめです。また、電子納付であれば、紛失などのリスクがありません。

1-3. 所得税徴収高計算書の提出方法

源泉所得税を納付する際に、所得税徴収高計算書の提出が必要になります。源泉所得税は、給与や報酬を支払った月の「翌月10日まで」に所得税徴収高計算書とともに税務署に納付しなければなりません。所得税徴収高計算書の提出方法には、下記の種類があります。

- 窓口

- 郵送

- オンライン

所得税徴収高計算書は、金融機関もしくは所轄の税務署窓口に出向いて、源泉所得税の納付とともに提出することができます。また、所得税徴収高計算書を郵送により提出することも可能です。この場合、別で源泉所得税の納付をおこなう必要があります。さらに、e-Taxを利用してオンライン上で所得税徴収高計算書の提出と、源泉所得税の納付をすることも可能です。

1-4. 所得税徴収高計算書の提出忘れによる罰則

所得税徴収高計算書の提出忘れとともに、源泉所得税の納付が期日を1日でも遅れると、「不納付加算税」や「延滞税」が課せられる恐れがあります。ただし、やむを得ない事情がある場合、罰則がないケースもあります。所得税徴収高計算書の提出が遅れそうなときは、あらかじめ所轄の税務署に相談するようにしましょう。

1-5. 従業員数が10人未満であれば納期の特例を利用できる

源泉所得税は、徴収した月の翌月10日までに納付しなければなりません。しかし、従業員の少ない企業の場合、毎月の納税の業務が必要になり、負担が大きくなります。従業員数が10人未満の企業は、「源泉所得税の納期の特例の承認に関する申請書」を提出することで、源泉所得税の納付を年2回にできる特例が利用できます。特例を利用した場合の源泉所得税の納付期限は次の通りです。

- 1月~6月分より徴収した源泉所得税:7月10日が納付期限

- 7月~12月分より徴収した源泉所得税:翌年の1月20日が納付期限

申請書の提出期限はとくにありません。しかし、申請書を提出した日の翌月に支払う給与などから適用が開始されるので注意が必要です。提出方法には主に「窓口(所轄の税務署)」「郵送」「オンライン」の3種類があります。なお、従業員が10人以上になった場合、本特例には該当しなくなるため、速やかに届け出をおこなう必要があります。

2. 所得税徴収高計算書の種類

所得税徴収高計算書には9つの種類があります。ここでは、所得税徴収高計算書の種類について詳しく紹介します。

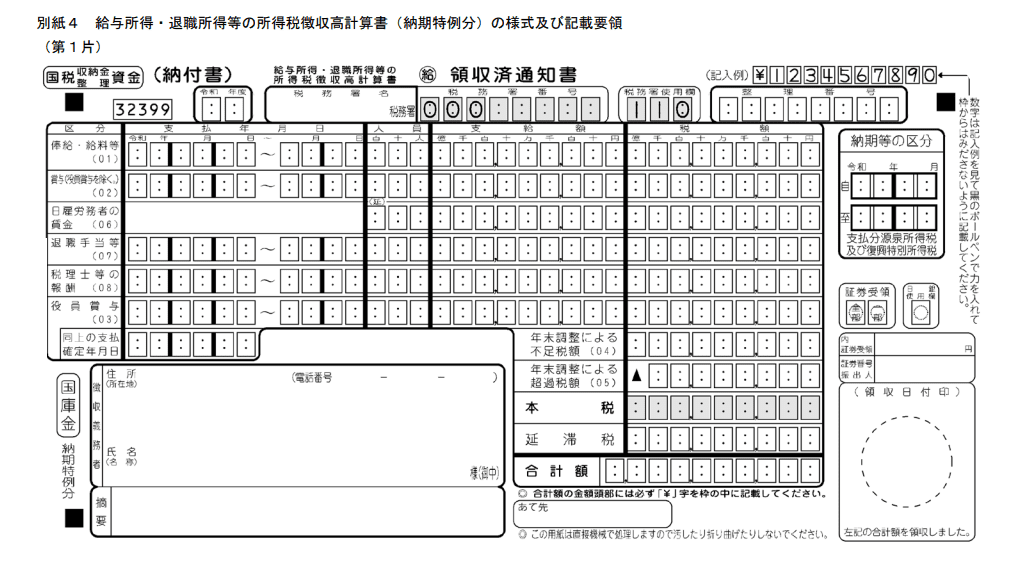

2-1. 給与所得・退職所得等の所得税徴収高計算書

給与所得・退職所得等の所得税徴収高計算書とは、従業員に支払う給与や退職手当、税理士・弁護士・司法書士などに支払う報酬から源泉徴収した所得税を納付するときに使用する納付書です。納期の特例を適用している場合と適用していない場合で、フォーマットが異なるので注意が必要です。

2-2. 報酬・料金等の所得税徴収高計算書

報酬・料金等の所得税徴収高計算書とは、原稿料やデザイン料、講演料、翻訳料など、個人に対する報酬から源泉徴収した所得税を納付するときに使用する納付書です。なお、弁護士・税理士・司法書士といった特定の資格を保有している人から源泉徴収をおこなった場合、「給与所得・退職所得等の所得税徴収高計算書」を使用するので注意が必要です。

2-3. 非居住者・外国法人の所得についての所得税徴収高計算書

非居住者・外国法人の所得についての所得税徴収高計算書とは、非居住者や外国法人の所得から源泉徴収した所得税を納付するときに使用する納付書です。なお、復興特別所得税が非課税となる場合と、復興特別所得税を納付する場合 に分けて納付書を作成する必要があります。

2-4. その他の所得税徴収高計算書

他にも、下記の7種類の所得税徴収高計算書があります。

- 利子等の所得税徴収高計算書

- 配当等の所得税徴収高計算書

- 定期積金の給付補てん金等の所得税徴収高計算書

- 上場株式等の源泉徴収選択口座内調整所得金額及び源泉徴収選択口座内配当等・未成年者口座等において契約不履行等事由が生じた場合の所得税徴収高計算書

- 割引債の償還金に係る差益金額の所得税徴収高計算書

- 償還差益の所得税徴収高計算書

このように、源泉所得税の属性に応じて使用する所得税徴収高計算書は変わるので、どのような種類があるのか、どの書類を使用するのかを事前に理解しておきましょう。

3. 所得税徴収高計算書の書き方

9種類の中から対象となる「所得税徴収高計算書」を選んだ後は、納付書の様式に従って各項目を記入していきます。ここでは、最も使用頻度が高い「給与所得・退職所得等の所得税徴収高計算書」の書き方について詳しく紹介します。「俸給・給料等」「賞与」「日雇労務者の賃金」「退職手当等」「税理士等の報酬」「役員賞与」の6つの区分ごとに記入をおこないます。

3-1. 年度

「年度」欄には、会計年度(毎年4月1日から3月31日まで)を記載します。令和6年度の場合、「06」と記載します。

3-2. 税務署名

「税務署名」欄には、所轄の税務署の名称を記載します。なお、隣の「税務署番号」欄は、空欄のままで問題ありません。

3-3. 整理番号

「整理番号」欄には、税務署から払い出されている番号を記載します。整理番号がわからない場合は、所轄の税務署に問い合わせましょう。

3-4. 俸給・給料等

「俸給・給料等」の区分には、給料や賃金などの通常の給与に加えて、給与相当額の財産形成給付金も含めて記入します。たとえば、従業員10人へ給与を支払った場合、人員は「10」と記入し支給額と税額は「10人分の合計額」を記入します。

「賞与」と「日雇労務者の賃金」は、別で設けられている区分に記載するので、俸給・給料等に記載しないよう注意しましょう。また、同一の月内に給与等が複数回に渡って支払いがおこなわれている場合は、支払最終日を「支払年月日」に記載します。

なお、納期の特例を受けている場合、年2回(6カ月ごと)の納付が承認されているため、「支払年月日」には「納期等の区分」欄に記載した期間内に支払った最初と最後の支払年月日を、「人員」には支払った人数と月数をかけた数字を記入します。

3-5. 賞与

「賞与」の区分には、役員賞与以外の賞与を記入します。個人事業主の場合は、必要経費に算入している賞与の額を記載します。

3-6. 日雇労務者の賃金

「日雇労務者の賃金」の区分は、日雇労働者に対して支払った賃金の合計を記入します。「人員」欄には、日雇労働者の人数を記載します。また、「税額」欄には、国税庁の「給与所得の源泉所得税額表」の「丙欄」を適用して源泉徴収した所得税額の合計を記入します。

3-7. 退職手当等

「退職手当等」の区分は、退職手当以外に、退職手当等と同等とされる一時金の金額も記入します。同じ年に2カ所以上から退職手当などを受け取った労働者がいる場合、「摘要」欄にその人数や支給額、税額を記入しなければなりません。

3-8. 税理士等の報酬

「税理士等の報酬」の区分は、弁護士や公認会計士、司法書士などに支払った報酬金額を基に記入します。なお、土地家屋調査士や司法書士、海事代理士に対する報酬額に関しては、「摘要」欄に対象人員や支給額、税額の合計も記入する必要があります。

3-9. 役員賞与

「役員賞与」の区分には、法人税法第2条第15号に基づいて支払われた役員賞与を基に記入します。なお、支払い確定後1年を過ぎている未払いの役員賞与の源泉所得税を納付する場合は、所得税徴収高計算書を個別に作成する必要があります。その際「摘要」欄には「1年経過賞与分」と記入しましょう。また、その場合、「支払年月日」の記載は不要です。

十五 役員 法人の取締役、執行役、会計参与、監査役、理事、監事及び清算人並びにこれら以外の者で法人の経営に従事している者のうち政令で定めるものをいう。

3-10. 年末調整による不足税額・超過税額

年末調整をおこなうと、税金の不足額、超過額が算出されます。実際に徴収した不足額の合計額もしくは還付した超過額の合計額を該当欄に記載します。

関連記事:年末調整とは|確定申告との違い、対応方法、注意点など基礎からわかりやすく解説!

3-11. 本税

「本税」欄には、それぞれの項目の税額を合計した金額を記載します。

3-12. 合計額

「合計額」欄には、税額の合計額を記載します。延滞税がなければ、「本税」欄に記載した値と同じになります。なお、先頭に「¥」の記載が必要です。

3-13. 納期等の区分

「納期等の区分」欄には、給与や報酬を支払った支払年月を記載します。たとえば、令和6年5月25日に給与を支給した場合は、「0605」と記載します。

なお、納期の特例を受けている場合、その期間の最初と最後の支払年月を記載します。たとえば、令和6年1月から6月分の給与を令和6年1月25日(最初)~令和6年6月25日(最後)に支払った場合は、「自0601」「至0606」と記載することになります。

3-14. 徴収義務者

「徴収義務者」欄には、事業者の住所(所在地)と氏名(名称)を記載します。

税額の計算を間違えてしまうと、税金の未納入や必要ない税金まで納めてしまうことになるため、それぞれ正確な金額を計算できるようにしておきましょう。そもそもの税額の計算に不安がある方に向けて、当サイトでは正しい徴収金額の計算方法がわかる資料を無料で配布しています。税金計算の基礎をおさらいし、正しく徴収金額を計算したい方は、こちらから資料をダウンロードしてお役立てください。

4. 所得税徴収高計算書を作成・提出する際の注意点

所得税徴収高計算書の作成・提出には気を付けるべき点がいくつかあります。ここでは、所得税徴収高計算書を作成・提出する際の注意点について詳しく紹介します。

4-1. 消えないボールペンではっきり書く

所得税徴収高計算書は、複写式の用紙のため力が入りやすい黒のボールペンでしっかりと記入しましょう。細いボールペンで記入すると筆圧が弱く複写しづらくなるので注意が必要です。また、所得税徴収高計算書の処理は、手動でなく機械でおこなわれます。書類内容が機械で正しく読み取れるよう、丁寧に記入することが大切です。

なお、書き間違えた場合、修正テープを使用せず、二重線を引いて横に正しい文字・数字を記入すれば、訂正印は不要です。ただし、合計額の修正はできません。書き間違えたら、新しい納付書を用いて書き直しましょう。

4-2. 所得税徴収高計算書のテンプレートや記入例を参考にする

所得税徴収高計算書のテンプレートは、インターネット上で公開されています。また、記入例についても、国税庁が下記のように公開しています。

このようなテンプレートや記入例を参考にすれば、スムーズに所得税徴収高計算書を作成して提出することができます。

4-3. 源泉所得税額が0円でも提出が必要

労働者の給与額によっては、源泉所得税が0円になるケースもあります。しかし、源泉所得税額が0円であっても、金額欄に0円と記載し、所得税徴収高計算書を提出しなければなりません。

関連記事:所得税の計算方法は?控除額や税率、源泉所得税との違いもわかりやすく解説

5. 所得税徴収高計算書に関してよくある質問

ここでは、所得税徴収高計算書に関してよくある質問への回答を紹介していきます。

ここでは、所得税徴収高計算書に関してよくある質問への回答を紹介していきます。

5-1. 所得税徴収高計算書をe-Tax(オンライン)で手続きするには?

国税電子申告・納税システム「e-Tax」を利用すると、所得税徴収高計算書の提出と源泉所得税の納付をオンラインで完結させることができます。なお、あらかじめ利用手続きが必要になるので、早めに対応するようにしましょう。

所得税徴収高計算書をオンラインで提出する場合、「e-Taxサイト」にアクセスとログインをし、必要項目を入力のうえ、作成データを送信します。その後、メッセージボックスにて格納されている納付区分番号通知を開き、番号を確認のうえ、納税手続きへと進みます。

所得税の納税方法には「現金」「クレジットカード」「ダイレクト納付」「インターネットバンキング」などがあります。自社のニーズにあった方法で正しく納税をおこないましょう。

関連記事:法人による所得税の納付方法は?納付先・期限についてもおさらい

5-2. 所得税徴収高計算書を提出後に修正したい場合にはどうする?

所得税徴収高計算書をオンライン上で提出した後に修正したい場合、申告期限内であれば新しい納付書に1から書き直して提出することが可能です。特に訂正したことを税務署へ連携する必要はありません。ただし、申告期限を経過した後に間違いに気付いた場合には、最寄りの税務署に相談しましょう。

5-3. 所得税徴収高計算書の支給額欄に交通費は含まれる?

所得税徴収高計算書の支給額欄には、総支給額から非課税手当を引いた課税支給額を記載します。そのため、非課税となる交通費は含みません。

関連記事:所得税計算に交通費は含まれる?通勤手当との違い・ルールを解説!

6. 所得税徴収高計算書はミスのないよう納期内に提出しよう

所得税徴収高計算書は、記入項目が多く、ミスが生じやすいです。提出忘れや計算間違いが発生すると、ペナルティが課される恐れもあります。そのため、余裕をもって準備をしておくことが大切です。e-Taxを利用すれば、所得税徴収高計算書の作成・提出や源泉所得税の納付をオンライン上でスムーズにおこなうことができます。

「自社の給与計算の方法があっているか不安」

「労働時間の集計や残業代の計算があっているか確認したい」

「社会保険や所得税・住民税などの計算方法があっているか不安」 など給与計算に関して不安な方もいらっしゃるのではないでしょうか。

そのような方に向けて当サイトでは「給与計算パーフェクトマニュアル」という資料を無料配布しています。

本資料では労働時間の集計から給与明細の作成まで給与計算の一連の流れを詳細に解説しており、間違えやすい保険料率や計算方法についてもわかりやすく解説しています。

給与計算の担当者の方にとって、参考になる資料に興味のある方はぜひこちらからダウンロードの上お役立てください。