多くの会社で仕事を退職した際に支給されているのが退職金です。会社によって退職金の金額に違いはありますが、退職金は課税対象になります。

本記事では退職金に課税される税金(所得税・住民税)について解説します。また、退職金にかかる税金の計算方法や控除についても紹介しているので、ぜひ参考にしてみてください。

目次

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

1. 退職金にかかる税金とは?

退職金にも税金はかかります。ここでは、退職金にかかる税金の種類について詳しく紹介します。

1-1. 所得税

所得税とは、そもそも個人の所得についてかかる税金と定義されています。退職金は個人が受け取る金銭のことで所得に該当するため、所得税の課税対象になります。

所得税には、以下の2つの計算方法があります。

- 総合課税:所得の種類により合算して所得税額を計算する

- 分離課税:他の所得とは切り離して所得税額を計算する

退職金にかかる所得税の計算方法には、原則として「分離課税」が採用されます。つまり、退職金だけで所得税を考えます。

関連記事:所得税率の計算をわかりやすく解説!所得税率表・計算例付き

1-2. 復興特別所得税

復興特別所得税とは、2011年に発生した東日本大震災の復興のために徴収される税金を指します。2037年までは所得税に加えて、復興特別所得税も納めなくてはいけません。

そのため、退職金にも復興特別所得税がかかる可能性があります。しかし、復興特別所得税は、退職日が2037年以内かどうかで課税の有無が決まります。なお、復興特別所得税額は「所得税額×2.1%」で計算されます。

復興特別所得税とは、所得税額に対する付加税で、平成25年から令和19年までの各年分の基準所得税額の2.1%を所得税と併せて申告・納付するものです。

1-3. 住民税

退職金には所得税だけでなく、住民税もかかります。住民税とは、地方税の一つで、住所がある都道府県と市区町村が課している税金のことです。住民税率は原則として「区市町村民税6%」と「道府県民税4%」をあわせた10%です。

なお、住民税は「均等割」と「所得割」から構成されます。「均等割」は前年の所得金額に関係なく、一定以上の所得があったすべての人が均等に負担しなければならない税です。一方、「所得割」は前年の所得金額に応じて負担する税で、所得金額と所得控除額をもとに計算されます。

2. 退職金の課税方法

退職金の受け取り方によって、課税方法は異なります。ここでは、退職金の課税方法について詳しく紹介します。

2-1. 一時金として受け取る場合

退職金を退職する際に一時金として受け取る場合、退職金は「退職所得」に該当します。課税退職所得金額は、下記の式で計算することができます。

なお、退職所得控除額は、次のように勤続年数によって変わります。勤続年数が長くなるほど、退職所得控除は大きくなります。

|

勤続年数 |

退職所得控除額 |

|

20年以下 |

40万円 × 勤続年数(最低80万円) |

|

20年超 |

800万円 + 70万円 × (勤続年数 – 20年) |

このように、退職所得の計算では退職所得控除を適用したり、「2分の1」を乗じたりできるので、税制上の優遇が大きいです。

2-2. 年金形式で受け取る場合

退職金を年金形式で受け取る場合、退職金は「公的年金等の雑所得」に該当します。課税される公的年金等の雑所得の金額は、次の式で計算することが可能です。

なお、収入金額には、退職金の受け取り額だけでなく、老齢基礎年金や老齢厚生年金の受け取り額も含めて計算されます。また、雑所得は「分離課税」でなく「総合課税」の対象になるので、他に事業所得や不動産所得などがあると、これらを合算して課税総所得金額を算出することになります。

このように、年金形式で退職金を受け取る場合、退職金の受け取り額や他の総合課税に該当する所得金額が大きいと、税負担が大きくなる可能性もあります。ただし、退職金を運用に回すことで、運用次第では退職金の受け取り総額を大きく増やすことが可能です。

2-3. 一時金と年金を組み合わせて受け取る場合

会社によって退職金制度は異なりますが、一時金と年金を組み合わせて受け取れるケースもあります。この場合、一時金として受け取る部分は「退職所得」、年金形式で受け取る部分は「公的年金等の雑所得」に該当することになります。一時金として受け取るか、分割で受け取るかを悩んでいる人は、どちらの方が所得税が少なくなるかを一度計算してみるとよいかもしれません。

関連記事:所得税の控除種類・扶養控除についてわかりやすく解説!

3. 退職金にかかる所得税の計算方法

ここでは、退職金を一時金として受け取る場合における、退職金にかかる税金の計算方法とその手順について詳しく紹介します。

3-1. 退職所得控除額を計算する

まずは退職所得控除額を計算しましょう。退職所得控除額を計算する際、80万円未満となった場合は、80万円として計算するので注意が必要です。また、勤続年数に1年未満の端数がある場合は、すべて切り上げて計算をします。退職所得控除額の計算例は、次の通りです。

|

勤続年数 |

退職所得控除額 |

|

0年9カ月 |

80万円 |

|

14年6カ月 |

600万円 |

|

24年3カ月 |

1150万円 |

勤続年数が「0年9カ月」の場合、端数の切り上げにより「1年」として計算します。退職所得控除額の計算式に「1年」を代入すると、「40万円」と算出されます。しかし、退職所得控除額の最低額は80万円であるため、この場合「40万円」でなく「80万円」が採用されます。

3-2. 課税対象となる金額を求める

退職所得控除額を算出したら、退職所得の課税所得の計算式を用いて、課税退職所得金額を計算します。たとえば、勤続年数が「14年6カ月」(退職所得控除額:600万円)で、退職金が800万円の場合、課税退職所得金額は下記のように計算されます。

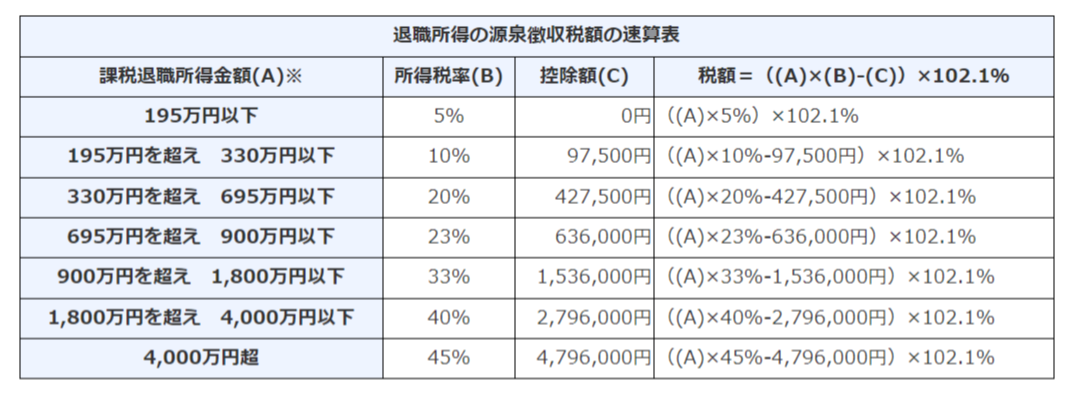

3-3. 課税退職所得金額に所得税率をかける

課税退職所得金額が算出できたら、退職金の所得税額を以下の式で計算します。

復興特別所得税額は、先ほど求めた所得税額を利用して、次の式で計算することができます。

これら2つを合計したものが退職金から引かれる所得税額となります。

3-4. 住民税を計算する

住民税の「所得割」は、次の式で計算することができます。なお、課税退職所得金額は、所得税の計算と同じ値を用います。

住民税の「所得割」の税額 = 課税退職所得金額 – 住民税率

住民税率は基本的に10%です。しかし、神奈川県横浜市は県民税率「2.025%」、市民税率「8%」です。また、東京都の「均等割」は、下記のようになっています。

均等割は、定額で課税されます。

個人都民税の税額は1,500 円、個人区市町村民税の税額は3,500 円です。

※平成26年度から令和5年度までの間、地方自治体の防災対策に充てるため、個人住民税の均等割額は都民税・区市町村民税それぞれ500円が加算されています。

根拠条文〈地方税法38条、310条、地方税の臨時特例に関する法律〉引用:個人住民税|東京都主税局

このように、都道府県や市区町村によって住民税率や均等割金額に若干の違いがみられますが、課税退職所得に一定の税率をかけて「所得割」を算出し、「均等割」を足し合わせることで、退職金の住民税額を求めることができます。

退職金などの給与から差し引く所得税を算出する場合、控除額を算出するなど手順に沿って計算する必要があります。順序を間違えると、金額が変わるため、手順と所得税の算出方法をしっかりと理解しておきましょう。当サイトでは、所得税や住民税などの給与計算にかかわる税金の計算方法や計算の流れをまとめたガイドブックを無料でお配りしています。所得税の計算に不安のある方はこちらから「所得・住民税 給与計算マニュアル」をダウンロードして、ミスのない給与計算業務にお役立てください。

4. 退職金にかかる税金の具体的な計算例

ここでは、退職金にかかる税金について具体的な計算例を用いて解説します。なお、所得税を求める際、復興特別所得税の計算については考慮しないこととします。また、住民税を算出する際、住民税率は10%とし、均等割は考えないことにします。

4-1. 勤続9年4カ月、一時金300万円

退職所得控除額が400万円(= 40万円 × 10年)となり、退職一時金300万円を上回ります。そのため、課税退職所得金額はマイナスとなり、所得税や住民税は発生しません。このケースでは、退職一時金300万円をそのまま受け取ることができます。

|

勤続年数 |

10年(端数切り上げ) |

|

退職所得控除額 |

400万円(= 40万円 × 10年) |

|

課税退職所得金額 |

– |

|

所得税額 |

– |

|

住民税額 |

– |

|

合計税額(所得税額 + 住民税額) |

– |

|

退職金の手取り額 |

300万円 |

4-2. 勤続14年8カ月、一時金1,000万円

このケースでは、退職所得控除額が退職一時金を下回るので、退職金に税金がかかります。また、退職所得控除額を計算する際、勤続年数20年以下の式を用いる点に注意が必要です。このケースでは、退職金にかかる所得税額は「10万2500円」、住民税額は「10万円」と算出され、退職金の手取り額は「979万7500円」になります。

|

勤続年数 |

15年(端数切り上げ) |

|

退職所得控除額 |

600万円 = 40万円 × 15年 |

|

課税退職所得金額 |

200万円 = (1000万円 – 600万円)× 2分の1 |

|

所得税額 |

102,500円 = 2,000,000円 × 10% – 97,500円 |

|

住民税額 |

10万円 = 200万円 × 10% |

|

合計税額(所得税額 + 住民税額) |

20万2500円 = 10万2500円 + 10万円 |

|

退職金の手取り額 |

9,797,500円 = 10,000,000円 – 202,500円 |

4-3. 勤続29年6カ月、一時金3,000万円

このケースにおいても、退職金に税金がかかります。また、退職所得控除額を計算する際は、勤続年数20年超の式を用いる点に注意しましょう。このケースでは、退職金にかかる所得税額は「108万9000円」、住民税額は「75万円」と算出され、退職金の手取り額は「2816万1000円」になります。

|

勤続年数 |

30年(端数切り上げ) |

|

退職所得控除額 |

1500万円 = 800万円 + 70万円 × (30年 – 20年) |

|

課税退職所得金額 |

750万円 = (3000万円 – 1500万円)× 2分の1 |

|

所得税額 |

1,089,000円 = 7,500,000円 × 23% – 636,000円 |

|

住民税額 |

75万円 = 750万円 × 10% |

|

合計税額(所得税額 + 住民税額) |

183万9000円 = 108万9000円 + 75万円 |

|

退職金の手取り額 |

28,161,000円 = 30,000,000円 – 1,839,000円 |

5. 短期間で退職した場合の注意点

短期間で退職した場合、通常の退職金の計算方法と異なるケースがあります。ここでは、短期間で退職した場合の注意点について詳しく紹介します。

5-1. 役員で5年以内に退職した場合

勤務年数5年以下の役員が退職した場合、退職金は「特定役員退職手当等」に分類されます。この場合、課税退職所得金額は、次の式で計算することになります。

一般の従業員であれば、上記で算出した金額に2分の1をかけた額が課税退職所得金額になります。このように、勤続年数が5年以下で退職した役員は、一般的な従業員と課税退職所得金額の計算が異なるので注意が必要です。

5-2. 一般従業員で5年以内に退職した場合

勤務年数5年以下の従業員が退職した場合、退職金は「短期退職手当等」に分類されます。この場合、課税退職所得金額は下記の表を基に計算することになります。

|

退職金 – 退職所得控除額 |

課税退職所得金額 |

|

300万円以下 |

(退職金の収入金額 – 退職所得控除額)× 2分の1 |

|

300万円超 |

150万円 + {退職金の収入金額 – (300万円 + 退職所得控除額)} |

このように、2022年1月より、5年以内に退職した従業員の課税退職所得金額の計算方法は変更されているので注意が必要です。

6. 退職金の所得税納付書について

ここでは、退職金の所得税納付書の記載例や、退職金にかかる所得税が0円の場合の提出義務について詳しく紹介します。

ここでは、退職金の所得税納付書の記載例や、退職金にかかる所得税が0円の場合の提出義務について詳しく紹介します。

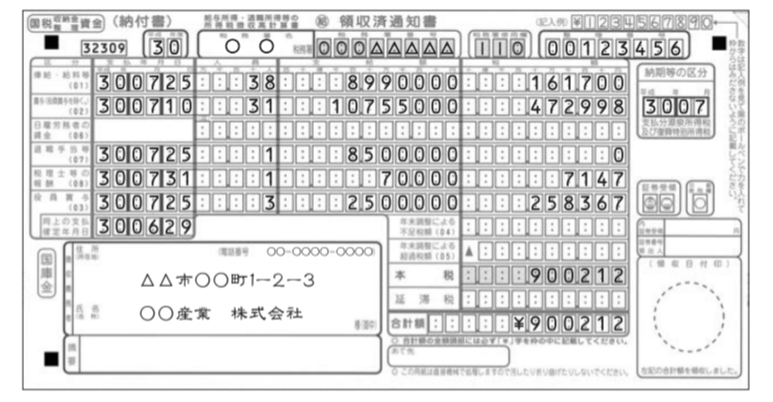

6-1. 退職金の所得税納付書の記載例は?

従業員に退職金を支払った場合、その翌月10日までに給与所得・退職所得等の所得税徴収高計算書(納付書)を管轄の税務署に納付する必要があります。納付書には、納期等の区分、退職金の支払年月日、人員、徴収義務者の住所・氏名、本税、合計額などを記載します。退職金を支払う場合は、「退職手当等」の欄に必要事項を記載します。

なお、従業員の給与支給人員が常時10人未満の会社は、年2回に分けて納付する特例制度が利用可能です。その場合、納期等の区分には納期の特例の期間の最初と最後の支払年月を記載することになります。期間を記載するときは、年号(令和6年なら06)と年月(1月なら01)を4桁の数字で記載します。もし数字を書き誤った場合は、修正はおこなわず、新しい納付書に書き直しましょう。なお、国税庁のサイトでは、一般の源泉徴収義務者による退職金の所得税納付書の記載例が公開されているため参考にしましょう。

関連記事:所得税納付書の書き方・入手から提出まで一から徹底解説!

6-2. 退職金で所得税が0円でも納付書は提出すべき?

年末調整の計算後、退職金で所得税が0円の場合においても、納付書は所轄の税務署に提出する義務があります。納付書は毎月の給与号の支払額を通知する役割を担っているため、漏れなく提出しましょう。

7. 退職金を受け取った場合で確定申告をしたほうがよいケース

ここでは、退職金を受け取った場合で確定申告をしたほうがよいケースについて詳しく紹介します。

7-1. 「退職所得の受給に関する申告書」を提出していない場合

退職所得控除を適用するには、勤務先に「退職所得の受給に関する申告書」を提出しなくてはいけません。これを提出しないと退職所得控除が適用されず、一律で20.42%の税率のもと、所得税が引かれることとなります。

人事側としてはこの申告書の案内をした方が親切ですが、提出を強制するようなものではないので、提出がなかった場合も問題はありません。しかし、従業員の納税額が大きくなるため、案内をしておくことが望ましいです。なお、退職所得控除を適用せずに退職金を受け取ったとしても、従業員が確定申告をすれば、払い過ぎた税金の還付を受けられます。

7-2. 年の途中で退職して再就職していない場合

年の途中で退職して再就職していない場合、年末調整を受けていないため、所得税を納め過ぎている可能性があります。この場合、退職所得を含めたすべての所得について確定申告をおこなうことで、払い過ぎた所得税の還付を受けることが可能です。

関連記事:年末調整の対象者は?12月退職は含むべきかなど対象条件を徹底解説

8. 退職金と税金におけるよくある質問

ここでは、退職金と税金におけるよくある質問への回答を紹介します。

8-1. 退職金を前払いで受け取ることはできる?

会社が「退職金前払い制度」を導入していれば、退職金を前払いで受け取ることができます。退職金前払い制度を利用する場合は、毎月の給与や賞与に上乗せする形で支払われます。

退職金前払い制度を利用すれば、前払いされた退職金を使って生活を充実させることができます。しかし、「給与所得」とみなされるため、所得税・住民税のほかに、社会保険料がかかります。

このように、メリットとデメリットを十分に把握したうえで、退職金前払い制度を活用することが大切です。

8-2. 退職金を受け取る場合の年末調整は?

退職金は「退職所得」に該当するので、年末調整の対象になりません。また、退職金は原則として「分離課税」の仕組みを採用するため、他の所得と合算せずに課税関係は終了します。

しかし、その年の途中に退職して再就職しなかった場合、年末調整を受けられないので、確定申告が必要になる可能性があります。また、再就職する場合は、前職の源泉徴収票を転職先に提出する必要があります。確定申告をする場合も源泉徴収票は必要になるため、きちんと管理しておきましょう。

関連記事:年末調整とは|確定申告との違い、対応方法、注意点など基礎からわかりやすく解説!

8-3. 非居住者における退職金の所得税はどうなる?

所得税では、1年以上国外に居住している者は非居住者として扱われます。たとえば、国内で20年勤めた後、10年にわたって海外勤務をおこなった場合、その従業員は非居住者となります。

非居住者に支払う退職金は、居住者だった期間に勤務した部分について、20.42%で源泉徴収されることになります。具体的な計算式は以下のとおりです。

たとえば、3000万円の退職金を受け取った場合、3000万円 × 20年(国内勤務期間) ÷ 30年(国内と海外勤務期間) × 20.42% = 408万4,000円が支払うべき所得税となります。

なお、従業員がその年中に支払いを受ける退職金額を居住者として受けたものとみなして所得税を計算する選択課税を選ぶこともできます。その場合、勤続年数に応じて退職所得控除額を算出し、退職金額の控除および2分の1を乗じて退職所得を求めた後、所得税率を掛けて税額を求めることになります。

9. 労働環境の改善という意味でもシステムを導入

退職金には、所得税や住民税がかかります。労働者によっては一時金でなく、分割で退職金を受け取る場合もあるため、同じ計算方法で求めることができないケースもあります。

人事の業務量が多くなりやすいので、退職金の計算を簡単にできるシステムの導入を検討してみるのがおすすめです。システムを用いて退職金にかかる税金をスムーズに求めることで、給与計算の業務量を減らすことができます。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。