給与計算をする際、給与から控除される社会保険料の計算が必要です。社会保険料の計算は、従業員の年齢・状況、会社が加入する健康保険組合などによって変わります。また、社会保険料は、給与だけでなく、賞与に対してもかかります。この記事では、給与計算時に必要となる社会保険料の計算方法についてわかりやすく解説します。

給与計算をする際、給与から控除される社会保険料の計算が必要です。社会保険料の計算は、従業員の年齢・状況、会社が加入する健康保険組合などによって変わります。また、社会保険料は、給与だけでなく、賞与に対してもかかります。この記事では、給与計算時に必要となる社会保険料の計算方法についてわかりやすく解説します。

給与計算業務でミスが起きやすい社会保険料。

保険料率の見直しが毎年あるため、更新をし損ねてしまうと支払いの過不足が生じ、従業員の信頼を損なうことにもつながります。

当サイトでは、社会保険4種類の概要や計算方法から、ミス低減と効率化が期待できる方法までを解説した資料を、無料で配布しております。

「保険料率変更の対応を自動化したい」

「保険料の計算が合っているか不安」

「給与計算をミスする不安から解放されたい」

という担当の方は、「社会保険料の給与計算マニュアル」をご覧ください。

目次

1. 社会保険料とは?

社会保険とは、病気やケガ、出産、介護、失業などのリスクに備えるための公的な保険制度のことです。社会保険の加入要件を満たした事業所・従業員は、必ず社会保険に加入しなければなりません。また、社会保険に加入したら、社会保険料を定期的に納める必要があります。ここでは、社会保険の種類を説明したうえで、社会保険料の計算・納付の仕組みについて詳しく紹介します。

1-1. 社会保険の種類

社会保険は「健康保険」「厚生年金保険」「介護保険」「雇用保険」「労働者災害補償保険(労災保険)」の5つから構成されます。なお、健康保険、厚生年金保険、介護保険の3つを「狭義の社会保険」とよび、雇用保険と労災保険を「労働保険」とよんで区別する場合もあります。

|

(広義の)社会保険 |

|

|

(狭義の)社会保険 |

労働保険 |

|

|

1-2. 社会保険料は従業員と企業で負担する

社会保険料は、従業員のみで負担するのでなく、従業員と企業の双方に負担責任があります。健康保険・厚生年金保険・介護保険(狭義の社会保険)の保険料は、労使折半(50%ずつ)で負担します。雇用保険料は、一定の割合で按分し、従業員と企業で負担し合います。

なお、労災保険料は、会社がすべて負担しなければなりません。そのため、従業員の給与から労災保険料を天引きする必要はありません。ただし、従業員の賃金総額を基に、毎年労災保険料を算出し、納めなければならないので注意しましょう。

1-3. 社会保険料は給与から天引きして納付する

社会保険料は、健康保険法や労働保険徴収法などに基づき、給与から天引きして納付できます。狭義の社会保険料(健康保険料・厚生年金保険料・介護保険料)の納付期限は、原則として翌月末日です。そのため、その月に支払う給与から前月分の保険料を控除して、その月の末日に納付するのが一般的です。

一方、労働保険料は、原則として、年度始めに概算で納付し、翌年度始めに確定申告によって精算することになっています。そのため、従業員に給与を支給する度に、保険料を計算し、天引きするのが一般的です。なお、先述した通り、労災保険料は事業主のみで負担するので、従業員の給与から天引きしないように気を付けましょう。

(保険料の源泉控除)

第百六十七条 事業主は、被保険者に対して通貨をもって報酬を支払う場合においては、被保険者の負担すべき前月の標準報酬月額に係る保険料(被保険者がその事業所に使用されなくなった場合においては、前月及びその月の標準報酬月額に係る保険料)を報酬から控除することができる。

(賃金からの控除)

第三十二条 事業主は、厚生労働省令で定めるところにより、前条第一項又は第二項の規定による被保険者の負担すべき額に相当する額を当該被保険者に支払う賃金から控除することができる。この場合において、事業主は、労働保険料控除に関する計算書を作成し、その控除額を当該被保険者に知らせなければならない。

関連記事:社会保険料とは?パートも加入対象?計算方法や注意点などをわかりやすく解説!

2. 給与計算時の社会保険料の計算方法

毎月支払う給与から正しく社会保険料を控除するには、社会保険料それぞれの計算方法を理解しておかなければなりません。ここでは、給与計算時の社会保険料の計算方法について詳しく紹介します。

毎月支払う給与から正しく社会保険料を控除するには、社会保険料それぞれの計算方法を理解しておかなければなりません。ここでは、給与計算時の社会保険料の計算方法について詳しく紹介します。

2-1. 健康保険の計算式と控除額

健康保険料は、労使折半で負担します。そのため、給与計算時に従業員の給与から天引きする健康保険料は、次の計算式で算出できます。

標準報酬月額とは、毎月支払われる給与などから保険料を計算するために区切りの良い幅で区分されたものです。保険料を計算しやすくするため、標準報酬月額が採用されています。

健康保険料率は、協会けんぽ(全国健康保険協会)と組合健保(健康保険組合)のどちらに加入しているかで異なります。組合健保に加入している場合、各健康保険組合で保険料率を設定するので、自社の加入する健康保険組合の保険料率をチェックし、健康保険料を正しく計算しましょう。

一方、協会けんぽに加入している場合、都道府県ごとに保険料率が設定されています。同じ会社に勤めている場合でも、事業所の所在地が違えば、保険料率が変わる可能性もあるので注意しましょう。

関連記事:標準報酬月額とは?決定・変更タイミングや計算方法をわかりやすく解説!

2-2. 厚生年金保険料の計算式と控除額

厚生年金保険料も、従業員と企業が半分ずつ負担します。そのため、給与計算時に従業員の給与から天引きする厚生年金保険料は、次の計算式で算出できます。

健康保険料と厚生年金保険料の標準報酬月額は異なります。健康保険の場合は50等級、厚生年金保険の場合は32等級に区分されています。また、厚生年金保険料の保険料率は18.3%と一定です。そのため、事業所の所在地などで厚生年金保険料率は変化しないので注意しましょう。

2-3. 介護保険料の計算式と控除額

介護保険料も、労使折半で負担します。しかし、介護保険に加入する義務があるのは、40歳以上65歳未満の健康保険に加入する従業員です。そのため、40歳未満の従業員や、40歳以上の健康保険に加入しない従業員の給与からは、介護保険料を控除して納付する必要はありません。

また、介護保険料は、健康保険料に上乗せする形で納めます。給与計算時に従業員の給与から天引きする介護保険料は、次の計算式で算出できます。

介護保険の標準報酬月額は、健康保険の標準報酬月額と同じものを用います。介護保険料率は、協会けんぽと組合健保のどちらに加入しているかで変わってきます。なお、協会けんぽに加入している場合、介護保険料率は全国一律で1.60%です。

2-4. 雇用保険料の計算式と控除額

雇用保険料は、従業員と企業の双方で負担しますが、半分ずつではありません。給与計算時に従業員の給与から天引きする雇用保険料は、次の計算式で算出できます。

雇用保険料の計算における賃金とは、労働の対価として支払われるすべてのものです。たとえば、所得税の計算では非課税になる通勤手当も含める必要があります。

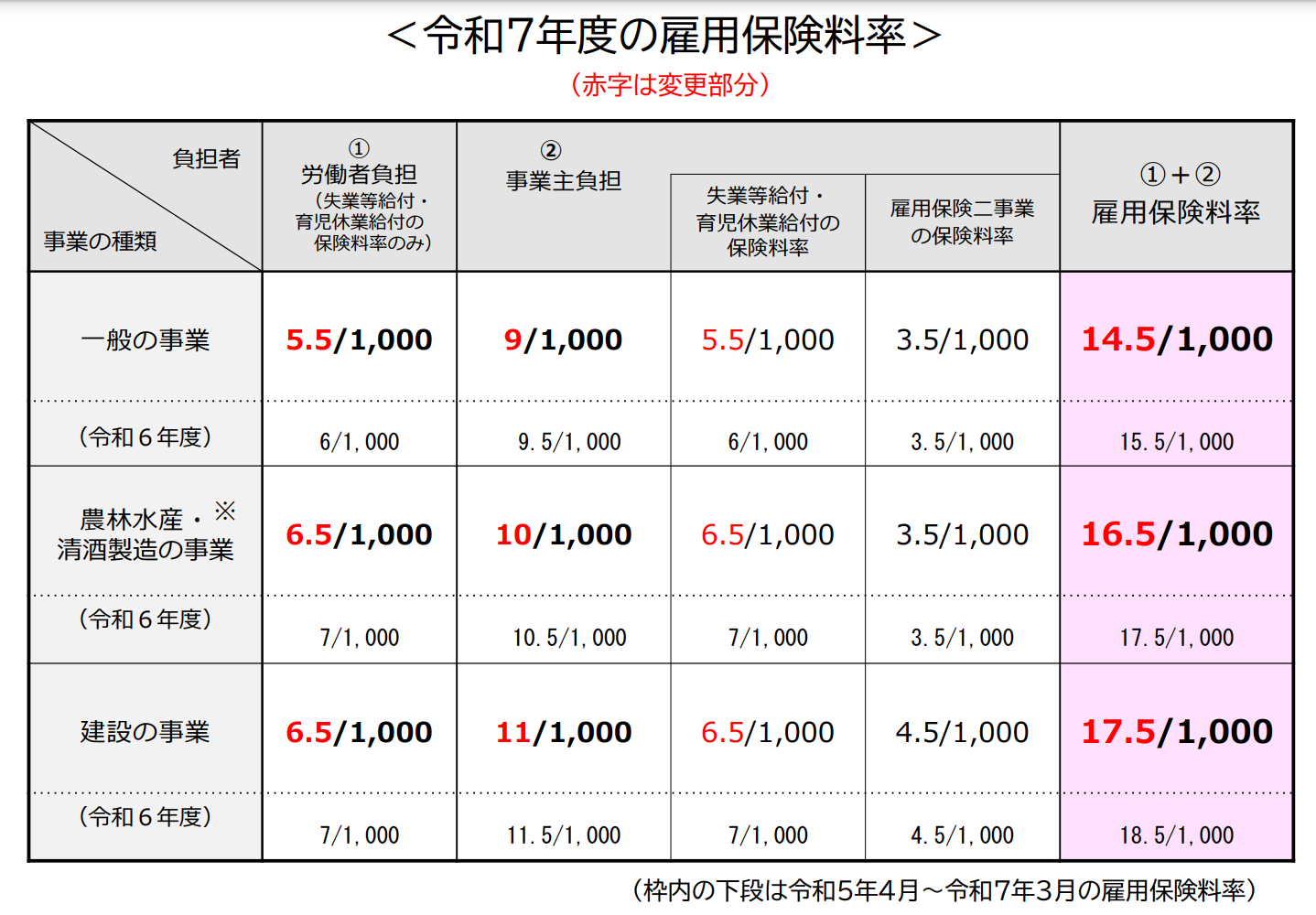

雇用保険料率は、営む事業によって変わる可能性があります。一般事業の場合、従業員負担分の雇用保険料率は0.55%(※令和7年度)です。会社負担分の雇用保険料率は0.90%(※令和7年度)であり異なります。

3. 給与から天引きされる社会保険料の計算例

ここでは、協会けんぽに加入する東京都で働くAさん(年齢:32歳、月給:31万5,000円)をモデルとして、令和6年度の給与から控除される社会保険料の計算例を紹介します。Aさんは40歳未満であるので、介護保険料はかかりません。

- 標準報酬月額(健康保険):32万円(23等級)

- 標準報酬月額(厚生年金保険):32万円(20等級)

- 健康保険料率(令和6年度、東京都):9.98%

- 厚生年金保険率:18.3%

- 雇用保険料率(令和6年度、一般事業):0.6%(※従業員負担分)

| 社会保険の種類 | 金額 |

| 健康保険料 | 32万円 × 9.98% ÷ 2 = 15,968円 |

| 厚生年金保険料 | 32万円 × 18% ÷ 2 = 29,280円 |

| 介護保険料 | 0円 |

| 雇用保険料 | 31万5,000円 × 0.6% = 1,890円 |

| 社会保険料合計 | 47,138円 |

このように、Aさんの1ヵ月あたりの社会保険料は4万7,138円と計算できます。月給から、この社会保険料と、所得税や住民税といった税金を控除することで、実際の手取り額を計算することが可能です。

関連記事:給与計算とは?手取りとの違いや計算など基礎知識をわかりやすく解説!

4. 社会保険料の計算において注意すべきポイント

給与から天引きする社会保険料には、いくつかの気を付けるべき点があります。ここでは、社会保険料の計算において注意すべきポイントについて詳しく紹介します。

4-1. 賞与にも社会保険料はかかる

毎月支給する給与だけでなく、賞与・ボーナスにも社会保険料はかかります。対象は、その名称にかかわらず労働の対価として年3回以下の回数で支給される賃金のことです。健康保険料・厚生年金保険料・介護保険料については、標準報酬月額でなく、標準賞与額を用いて、次のように保険料を計算します。

なお、標準賞与額とは、賞与額から1,000円未満の端数を切り捨てたものです。健康保険は年度の累計で573万円、厚生年金保険は賞与1回あたり150万円(ひと月に2回の支給があった場合は合算して1回とする)が上限です。保険料率は、給与の計算に使ったものを用います。

4-2. 標準報酬月額の変更タイミングに気を付ける

標準報酬月額は、原則として、毎年更新しなければなりません。また、給与に大きな変動があった場合や、育児休業から復帰した場合など、定時決定以外にも、標準報酬月額を改定しなければならないタイミングもあります。なお、標準報酬月額が決まるタイミングには、主に4パターンあります。

①入社時

入社時はまだ給与が支払われていない段階なので、標準報酬月額を算定できません。そのため、残業代などの変則的な給与を概算し、固定給と合算して報酬の見込み額を算出したうえで、それを保険料額表と照らし合わせて保険料を計算します。

②定時決定

定時決定とは、毎年1回おこなう標準報酬月額の見直しのことです。原則4月~6月の3ヵ月間の報酬を平均して標準報酬月額とし、7月10日までに日本年金機構(各健康保険組合)に算定基礎届を提出する必要があります。

この届出をもとに厚生労働大臣による定時決定がおこなわれ、9月から翌8月までの標準報酬月額の見直し及び改定がおこなわれます。企業もこの改定内容に則して従業員一人ひとりの社会保険料を計算します。

③随時改定

昇給や降格などで大幅に給与が変更になった場合には、定時改定を待たずに随時改定をおこなうこともあります。なお、従来の標準報酬月額と、変動月からの3ヵ月間に支給された報酬に基づく標準報酬月額との間に2等級以上の差があることを随時改定の条件の一つとしています。すべての要件を満たした場合に、変更があった給与を受けた月から4ヵ月目の標準報酬月額より改定がおこなわれます。

④育児休業等終了後

育児休業を終了した後、標準報酬月額に1等級以上の差が生じる場合、随時改定の条件に該当しなくとも、標準報酬月額を改定することができます。育児休業の終了後にする標準報酬月額の改定は、随時改定のように強制ではありません。そのため、当該従業員の意見もヒアリングしたうえで、申請をおこないましょう。

関連記事:社会保険の定時決定とは?算定基礎届の作成手順も紹介

4-3. 社会保険料率の改定に気を付ける

社会保険料の計算に用いられる保険料率は、定期的に改定がおこなわれます。たとえば、雇用保険料率は令和6年度と令和7年度で異なります。保険料率を変更せず、社会保険料を計算している場合、納付すべき金額が違うため、督促状が届き、再度社会保険料の納付手続きをしなければならない恐れがあります。

場合によっては、追加で社会保険料を納付するため、従業員から徴収しなければならない可能性もあります。このようなリスクを避けるため、最新の情報をきちんと収集し、システムなどをアップデートさせたうえで、正しく社会保険料を計算しましょう。

4-4. 産休・育休中は社会保険料を免除できる

産休(産前産後休業)・育休(育児休業)を取得する場合、その期間の社会保険料が免除されます。ただし、申請をしなければ、社会保険料は免除されません。

産休・育休中の社会保険料免除は、従業員分だけでなく、事業主分も含まれます。また、免除された社会保険料は納めたこととみなされ、将来の年金額などに反映されます。このように、産休・育休中の社会保険料免除は、労使ともにメリットが大きい制度なので、必ず期限までに申請をするようにしましょう。

4-5. パート・アルバイトにも社会保険料はかかる

社会保険料は、社会保険に加入するすべての従業員に対してかかります。正社員だけでなく、契約社員やパート・アルバイトなどでも、社会保険に加入している場合、社会保険料を給与から控除して正しく納付しなければなりません。

また、社会保険に加入できる年齢には、上限があるものもあります。たとえば、健康保険は75歳まで、厚生年金保険は原則70歳まで加入できます。また、介護保険は65歳以上になると、第2号被保険者から第1号被保険者への切り替えが必要です。

このように、従業員の年齢・状況によって、加入すべき社会保険は変わり、納めるべき社会保険料も違います。社会保険の加入条件を正しく理解し、適切に社会保険料を給与から天引きして納付しましょう。

ここまで社会保険料の計算の流れや計算方法について解説してきましたが、社会保険料の計算は控除する項目も複数あり計算も複雑です。「本当にこれで合っているのか心配」という方に向けて、当サイトでは「社会保険料の給与計算マニュアル」を無料でお配りしています。このガイドブックでは表を用いながら標準報酬月額の計算のスケジュールや具体的な計算例も紹介しています。社会保険料の計算を正確に行いたい方は、こちらから「社会保険料の給与計算マニュアル」をダウンロードしてご活用ください。

5. 給与計算に係る社会保険の加入要件(従業員)

給与から正しく社会保険料を控除するためには、従業員の社会保険の加入要件を正しく理解しておく必要があります。ここでは、従業員の給与計算に係る社会保険の加入要件について詳しく紹介します。

給与から正しく社会保険料を控除するためには、従業員の社会保険の加入要件を正しく理解しておく必要があります。ここでは、従業員の給与計算に係る社会保険の加入要件について詳しく紹介します。

5-1. 狭義の社会保険(健康保険・厚生年金保険・介護保険)

適用事業所(強制適用事業所や任意適用事業所)で働く正社員は、狭義の社会保険(健康保険・厚生年金保険・介護保険)の加入対象です。また、正社員と同じくらいの時間(正社員の労働時間の3/4以上)働く短時間労働者も加入対象に含まれます。さらに、パート・アルバイトなどの労働時間を短くして働く労働者でも、次のすべての要件を満たす場合、社会保険に加入しなければなりません。

- 従業員数50人を超える企業などで働く

- 週の所定労働時間が20時間以上

- 賃金が月給88,000円以上

- 2ヵ月を超えて働く見込みがある(季節的業務に使用される者などを除く)

- 学生でない(夜間学生などを除く)

社会保険の適用範囲拡大の影響を受け、社会保険に加入すべき労働者は増えています。パート・アルバイトであっても、加入要件を満たす場合、必ず社会保険に加入させて、給与から社会保険料を天引きし、期日までに納付しなければならないので注意しましょう。

5-2. 雇用保険

雇用保険は、原則として次の要件を満たす従業員が加入対象です。

- 週の所定労働時間が20時間以上

- 1ヵ月(31日)以上働く見込みがある(季節的業務に使用される者などを除く)

- 学生でない(夜間学生などを除く)

このように、狭義の社会保険よりも、雇用保険のほうが加入条件は満たしやすいです。パートやアルバイトなど短時間労働者の場合、狭義の社会保険の加入要件は満たさずとも、雇用保険の加入要件は満たしている可能性もあるので、正しく手続きをしましょう。

5-3. 労災保険

労災保険は、すべての従業員が加入対象です。狭義の社会保険や雇用保険の加入要件を満たさない労働者であっても、労災保険に加入させなければなりません。

社会保険料は基本的に給与から控除して支払うため、法改正によって社会保険の適用範囲が変更されることによって対象従業員の給与にも大きく関係します。確認ミスや漏れによるトラブルがないように対応しなければなりません。そんな人事労務担当者の方の役に立つ「最新の法改正に対応した社会保険の加入条件ガイドブック」を無料配布しております。加入条件をわかりやすく図解していますので、参考にしたい方はこちらから無料でダウンロードしてご覧ください。

6. 給与計算時の社会保険料に関するよくある質問

ここでは、給与計算時の社会保険料に関するよくある質問への回答を紹介します。

6-1. 社会保険の二重加入が生じた場合はどうする?

たとえば、国民健康保険に加入している人が、会社に勤めて健康保険に加入する場合、国民健康保険の資格喪失手続きをしなければ、社会保険の二重加入が生じます。この場合、負担しなくてもよい国民健康保険料を余分に支払っていることになります。

なお、後からでも脱退手続きをすれば、余分に支払った国民健康保険料の還付が受けられます。また、国民年金と厚生年金保険の二重加入が発生した場合、国民年金保険料還付請求書が送付されるので、正しく手続きすれば還付を受けることが可能です。

6-2. 退職月の社会保険料の取り扱いは?

狭義の社会保険料は、原則として、資格喪失日の属する月の前月分まで支払う必要があります。たとえば、6月29日に退職した場合、6月30日が資格喪失日になるので、5月分までの保険料を給与から天引きしなければなりません。6月30日に退職した場合、7月1日が資格喪失日となるため、6月分までの保険料を給与から控除する必要があります。

一方、雇用保険料は、日割りが適用されます。そのため、退職日までに支払われる賃金にかかる雇用保険料を給与から天引きして納付する必要があります。このように、狭義の社会保険料と雇用保険料で、退職月の社会保険料の考え方が違うので注意しましょう。

7. 社会保険料の仕組みを理解して正しく給与計算をしよう!

給与計算において社会保険料の計算は重要な作業の一つです。社会保険料を正しく給与から控除して納付しなければ、社会保険料の未納が発生し、後から督促状が届く恐れもあります。社会保険料の計算を含む給与計算を効率化するため、労務管理システムや給与計算ソフトといったITツールの導入も検討してみましょう。

給与計算において社会保険料の計算は重要な作業の一つです。社会保険料を正しく給与から控除して納付しなければ、社会保険料の未納が発生し、後から督促状が届く恐れもあります。社会保険料の計算を含む給与計算を効率化するため、労務管理システムや給与計算ソフトといったITツールの導入も検討してみましょう。