退職金は年末調整の対象となる所得に含まれません。しかし、所得税の課税対象になるため、源泉徴収をおこなう必要があります。当記事では、なぜ退職金が年末調整の対象にならないのか、退職金に対する所得税の課税金額の計算方法、そして、退職金の確定申告が必要になるケースについてわかりやすく解説します。

目次

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

1. 退職金は年末調整の対象でない

退職金は、年末調整の対象に含まれません。また、退職者は、原則として年末調整の対象者に該当しません。ここでは、年末調整の意味や必要性を説明したうえで、なぜ退職金が年末調整の対象にならないのか、その理由を詳しく紹介します。また、退職者の年末調整の必要性についても解説します。

1-1. そもそも年末調整とは?

年末調整とは、給与所得者の毎月(毎日)の給料や賞与などの支払いのときに源泉徴収した税額の総計と、その年の給与の総額に対して納めるべき税額を比較して、その過不足額を精算する手続きのことです。

過不足額が生じる原因の一つとして、源泉徴収徴収税額表は年間を通して毎月の給与に変動がないと仮定して作成されていることが挙げられます。また、その年の途中に控除対象扶養親族の数が変化したとしても、変更後の給与の支払いから修正されるだけで、すでに源泉徴収をおこなった税額は修正されないことも理由として挙げられます。さらに、生命保険料控除や地震保険料控除などの控除は、年末調整の際に控除することも原因の一つです。

このように、その年の源泉徴収をおこなった税額と、実際に納めるべき税額に不一致が生じることが多いため、年末調整をおこない正しい納税額を確定させる必要があります。

関連記事:年末調整とは?確定申告との違いや対象者、やり方や注意点などを徹底解説!

1-2. なぜ退職金は年末調整に含まれない?

年末調整の対象に含まれるのは、給与や賞与などの「給与所得」です。退職金は「給与所得」でなく、「退職所得」に該当するため、年末調整の対象に含まれません。また、退職者は、原則として年末調整の対象にならない点にも注意が必要です。

所得税法では、所得の種類を利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得および雑所得の10種類に分類して、それぞれの所得の内容と計算方法を定めています。

1-3. 年の途中の退職者でも年末調整が必要なケースがある

年末調整の対象者は、原則として、「給与所得者の扶養控除等(異動)申告書」を提出している、かつ、年末まで勤務している従業員です。そのため、年の途中で退職する「退職者」は、原則として年末調整の対象者に含まれません。しかし、次のようなケースに該当する場合、退職者も年末調整の対象者に該当します。

-

死亡により退職した人

-

著しい心身の障害のためやむを得ず退職した人(退職後、再就職して給与を受け取る見込みのある人は除く)

-

12月に支給されるべき給与を受け取り退職した人

-

その年の給与の総額が103万円以下である人(退職後、その年中に他の勤務先から給与を受け取る見込みのある人は除く)

たとえば、12月中に給与を支給し、退職金も受け取って退職した人は、年末調整の対象になるケースがあります。このように、退職者や退職金は、原則として、年末調整の対象になりませんが、年末調整の対象になる場合はきちんと対応しなければならないので注意が必要です。

関連記事:年末調整は退職者も対象?再就職しない場合の確定申告のやり方も解説!

2. 年末調整は不要だが退職金にも所得税はかかる

退職金は、年末調整の対象に含まれません。しかし、退職金は「退職所得」に該当するため、所得税(復興特別所得税を含む)はかかります。ここでは、退職金と退職所得、給与所得と退職所得の違いを詳しく紹介します。

2-1. 退職金と退職所得の違い

「退職金」とは、退職するときに勤務先から受け取る退職手当などのことです。一方、「退職所得」とは、退職金のうち課税される部分を指します。このように、退職金は「退職所得」に含まれ、課税されるため、適切な納税手続きが必要になります。

関連記事:退職金制度は法で定められていない!その規程と制度は?

2-2. 給与所得と退職所得の違い

年末調整の対象になるのは「給与所得」です。そのため、給与所得と退職所得の違いを正しく把握しておくことが大切です。退職所得に該当するのは、退職手当や一時恩給その他の退職により一時的に受け取る給与です。つまり、退職したことに基因して支払われることになったものが「退職所得」に含まれます。

たとえば、社会保険制度などにより退職が理由で受け取る一時金や、適格退職年金契約に基づき生命保険会社などから受け取る退職一時金なども、退職所得に含まれます。また、労働基準法第20条により解雇の予告のときにおいて支払われる手当や、賃金の支払の確保等に関する法律第7条により退職者が当該事業主に代わって弁済を受ける未払賃金も退職所得に該当します。

このように、給与所得と退職所得は「退職が理由で発生する」かどうかで判断するようにしましょう。年末調整では、従業員に支払う賃金や手当が「給与所得」と「退職所得」のどちらに該当するかをきちんと把握したうえで、正しく手続きすることが大切です。

関連記事:給与計算時の所得税の計算方法とは?源泉所得税や控除についても解説

2-3. 退職金には住民税もかかる

退職金には、住民税も課税されます。住民税は都道府県民税と市区町村民税の2つを合算したもので、その年の1月1日現在の居住地である都道府県・市区町村から課せられるものです。このように、退職金には「所得税」だけでなく、「住民税」もかかるので、正しく所得や税額を計算して納税をおこなうようにしましょう。

関連記事:所得税と住民税の違いは?税率や仕組みの違いをわかりやすく解説!

3. 退職金にかかる税金の計算方法

退職金にかかる税金(所得税や住民税)の金額を算出するには、退職所得の計算方法を正しく理解する必要があります。ここでは、退職金にかかる所得税や住民税の計算方法について詳しく紹介します。

3-1. 退職所得の計算方法

退職所得の計算式は、原則として次の通りです。なお、退職所得控除額とは、退職所得の課税対象となる金額を計算する過程で、退職金などの収入金額から控除される額のことです。

退職所得控除額は、勤続年数に応じて下記のように異なります。なお、勤続年数に1年未満の端数がある場合には、切り上げて1年として計算します。

|

勤続年数 |

退職所得控除額 |

|

20年以下 |

40万円 × 勤続年数(ただし、80万円に満たない場合は80万円) |

|

20年超 |

800万円 + 70万円 × (勤続年数 – 20年) |

なお、障害者になったことが直接の理由で退職したと認められる場合には、退職所得控除額は、上記の方法で算出した額に、100万円が加算されます。

3-2. 短期退職手当や特定役員退職手当に該当する場合は計算方法が異なる

短期退職手当とは、短期勤続年数(役員などとして勤務した勤続年数が5年以下である場合の勤続期間)に対応した退職手当のことです。なお、短期勤続年数には、役員などとして勤務した期間がある場合、その期間も含める必要があります。

|

※「A = 退職金-退職所得控除額」 |

退職所得金額 |

|

「A ≦ 300万円」の場合 |

(退職金 – 退職所得控除額) × 1/2 |

|

「A > 300万円」の場合 |

150万円 + {退職金 – (300万円 + 退職所得控除額)} |

また、特定役員退職手当とは、役員等勤続年数が5年以下である人に対する、その役員勤続年数に対応した退職手当のことです。特定役員退職手当に対する退職所得は、次の計算式により算出されます。

このように、特定のケースに該当する場合、通常の従業員と退職所得の計算方法が異なるので注意が必要です。

3-3. 退職金の所得税率と住民税率

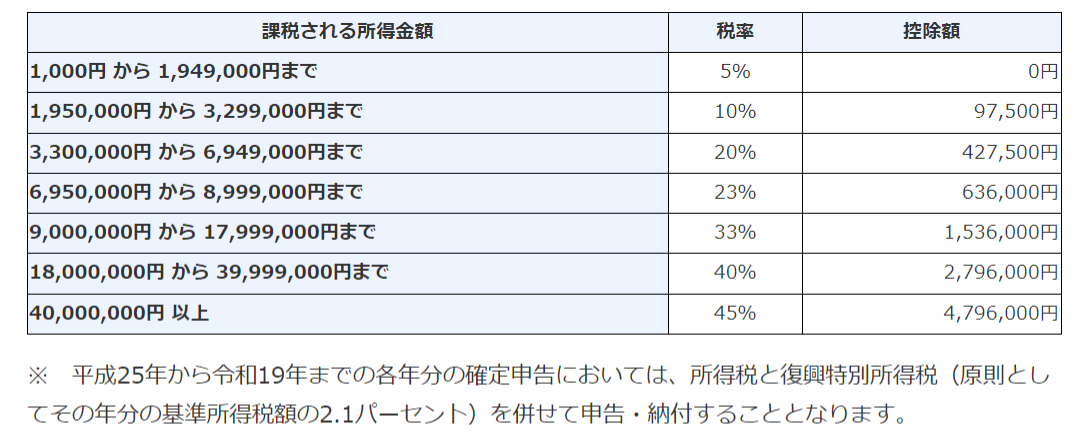

給与所得や事業所得、雑所得、一時所得などは、総合課税に該当し、各種の所得金額を合計して所得税額を計算します。一方、退職所得は分離課税です。退職金は、長年の勤労に対する給与として一時的に支払われるものであることなどを理由に、分離課税が採用され、税負担が軽減されるような仕組みとなっています。そのため、計算した退職所得に対して、次の該当する所得税率を掛け合わせることで、所得税額を計算することが可能です。

退職金にかかる住民税も、所得税と同様で、他の所得と区分して計算されます。住民税の税率は、原則として「10%(道府県民税が4%、市町村民税が6%)」です。退職所得に住民税率を掛け合わせることで、住民税額を算出することができます。ただし、住民税率は自治体によって若干の差が生じることもあるので、計算する際は注意が必要です。

3-4. 退職金が非課税になる場合とは?

退職所得は、退職金から退職所得控除額を引いて求められます。そのため、計算された退職所得がゼロやマイナスになる場合、所得税はかからず、非課税となります。たとえば、勤続年数が12年10カ月の一般的な会社員で、退職金が500万円の場合の退職所得を計算してみましょう。勤続年数の1年未満の端数は切り上げるため、計算式の勤続年数は13年になります。

この場合、退職所得はマイナスになるため、非課税になります。また、被相続人の死亡により、死亡後3年以内に確定した退職金が相続人などに支払われる場合については、その退職金は相続税の課税対象に該当するため、所得税の課税対象にはなりません。

4. 年末調整の際の退職金に関する手続き

引用:退職金と税|国税庁

退職金については年末調整の対象外ですが、所得税や住民税がかかるので、勤務先が源泉徴収をおこなったうえで正しく納める必要があります。ここでは、年末調整の際の退職金に関する手続きについて詳しく紹介します。

4-1. 退職者が年末調整の対象者かどうかを確認する

まずは退職者が年末調整の対象者に該当するかをチェックしましょう。年末調整の対象者に含まれる場合は、退職金を除いてその年に支給した給与に対して年末調整を実施する必要があります。年末調整の手続きにおいて提出する「給与所得者の基礎控除申告書」などには、基礎控除や配偶者控除の控除額を計算するため、給与所得以外の所得(退職金など)も記載する必要があります。このように、年末調整にはさまざまな申告書類が必要になるので、余裕をもって手続きをおこないましょう。

4-2. 「退職所得の受給に関する申告書」を提出してもらう

退職者に退職金を支払う場合、退職者に「退職所得の受給に関する申告書」を記入・提出してもらいましょう。「退職所得の受給に関する申告書」の提出がない場合、退職金に対して一律の税率(20.42%)が掛けられて税額が計算されることになります。この場合、税金の納めすぎとなり、本来不要なはずの確定申告が必要になるケースもあるので注意が必要です。

4-3. 退職金から源泉徴収を実施する

「退職所得の受給に関する申告書」を受け取ったら、退職金に対して源泉徴収を実施します。なお、退職金から源泉徴収した税金は、原則として、翌月10日までに税金を納めなければなりません。このように、企業が退職金に対して適切に源泉徴収を実施することで、退職者は退職金にかかる課税関係が完了し、確定申告の手間がなくなります。

5. 退職後に確定申告が必要なケース

退職者は源泉徴収が正しくおこなわれていれば、確定申告を実施しなくても問題ないケースがあります。しかし、確定申告が必須になるケースや、確定申告をおこなったほうがよいケースもあるので注意が必要です。ここでは、退職後に確定申告が必要なケースについて詳しく紹介します。

5-1. 年末調整を受けていない場合

退職者は原則として年末調整の対象外です。年末調整を受けていない場合、毎月の給与から天引きされる源泉徴収税額のほうが、本来納めるべき年税額よりも大きい可能性が高いです。このような場合、確定申告をおこなうことで、過不足額の還付を受けることができます。

関連記事:年末調整の還付金はいつ、いくら戻る?平均や計算方法、明細の見方を解説!

5-2. 退職時に「退職所得の受給に関する申告書」を提出していない場合

退職時に「退職所得の受給に関する申告書」を提出していない場合、退職者の収入や事情などにあわせて源泉徴収が実施されないので、税金を納めすぎとなっている可能性があります。このような場合、確定申告をおこなうことで、納めすぎた税金の還付を受けることが可能です。

5-3. 特定の控除を適用したい場合

退職者でも一定の要件を満たせば、年末調整を受けることができます。また、「退職所得の受給に関する申告書」を提出していれば、退職金の課税関係も完了するので、確定申告をおこなわなくても問題ありません。しかし、年末調整では受けられない「寄付金控除」「医療費控除」「雑損控除」「住宅ローン控除(1年目)」といった控除を適用したい場合、確定申告をおこなう必要があります。

5-4. 転職先で前職の源泉徴収票を提出していない場合

退職する会社で年末調整を受けられない場合でも、転職先に「給与所得者の扶養控除等(異動)申告書」を提出し、年末まで勤務していれば、再就職先で年末調整を受けることができます。しかし、転職先に前職の源泉徴収票を提出していない場合、退職した会社で天引きされていた源泉徴収が含まれていない可能性があります。この場合、その年の所得に対する正しい納税額を計算するため、改めて確定申告をおこなう必要があります。

5-5. 退職後、個人事業主やフリーランスになった場合

退職後に個人事業主やフリーランスとなる人もいるかもしれません。このような場合、退職した会社で得た「給与所得」「退職所得」に加えて、「雑所得」「事業所得」「不動産所得」といった他の所得もその年に発生することになります。このような場合、年末調整や源泉徴収により、給与所得や退職所得の課税関係が完了したとしても、他の所得に対する納税額を確定して納付しなければならないので、確定申告をする必要があります。

5-6. 公的年金等の収入金額が合計400万円を上回る場合

定年退職後、年金を受け取る人もいるかもしれません。その年の公的年金などの収入金額が400万円を上回る場合にも確定申告が必要です。複数の機関から公的年金などを受給している場合、その受給金額の合計額が確定申告の対象となるため、計算する際は加算し忘れることがないように注意しましょう。また、公的年金にかかる雑所得以外の所得金額が20万円を上回る場合にも確定申告が必要です。

公的年金等の収入金額の合計額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる場合において、公的年金等に係る雑所得以外の所得金額が20万円以下であるときは、所得税及び復興特別所得税の確定申告は必要ありません。

6. 退職金の年末調整に関する注意点

ここでは、退職金の年末調整に関する注意点について詳しく紹介します。

6-1. 退職金の年末調整は不要でも源泉徴収票の発行が必要

退職者や退職金は年末調整の対象外です。そのため、退職者に対して年末調整を実施しないケースも少なくないでしょう。しかし、年末調整をおこなわなかったとしても、退職者に対して源泉徴収票を発行する義務があります。退職者に対しては、退職後1カ月以内に源泉徴収票を交付しなければならないので注意が必要です。

第二百二十六条 居住者に対し国内において第二十八条第一項(給与所得)に規定する給与等の支払をする者は、財務省令で定めるところにより、その年において支払の確定した給与等について、その給与等の支払を受ける者の各人別に源泉徴収票二通を作成し、その年の翌年一月三十一日まで(年の中途において退職した居住者については、その退職の日以後一月以内)に、一通を税務署長に提出し、他の一通を給与等の支払を受ける者に交付しなければならない。

6-2. 退職金からは原則住民税も天引きする

住民税は、特別徴収を選択する場合、その年の1月から12月までの1年分の住民税額を、翌年の6月から翌々年の5月にかけて納付をおこないます。退職金は、原則として退職手当の支給金額から天引きして納めます。そのため、翌年の住民税の納税額には影響しないことを押さえておきましょう。また、転職するか、無職のままかで、住民税の納付方法も変わってくるので注意が必要です。

関連記事:ボーナスは年末調整の対象?税金・社会保険料や還付金についても解説!

6-3. 確定申告の必要性を周知する

退職者の年末調整をおこなわない場合や、退職者が「退職所得の受給に関する申告書」を提出していない場合、確定申告の必要性について周知することが推奨されます。確定申告の期限は、原則として毎年の2月16日から3月15日までです。確定申告をし忘れて、期限を過ぎてしまうと、罰金が科せられる恐れもあります。また、確定申告書を作成するには、給与や退職金に関する情報を含んだ「源泉徴収票」が必要になります。そのため、退職者に紛失しないよう、源泉徴収票の重要性もきちんと伝えましょう。

7. 退職金は年末調整不要だが場合に応じて確定申告をおこなおう

退職金は、退職所得に含まれ、年末調整の対象に含まれません。また、「退職所得の受給に関する申告書」を提出すれば、源泉徴収により課税関係が終了するため、確定申告をおこなう必要がなくなります。ただし、「退職所得の受給に関する申告書」を提出していない場合や、医療費控除や寄付金控除などの年末調整で手続きのできない控除を受けたい場合などは、確定申告をおこなう必要があります。このように、退職金が発生する場合、従業員によって対応が異なるため、正しい知識を身に付けておくことが大切です。

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。