福利厚生は、従業員満足度を高めるための重要な制度の一つです。福利厚生制度にかかる費用は「福利厚生費」として取り扱います。

本記事では、福利厚生費とは何か、福利厚生費の要件やメリットを踏まえてわかりやすく解説します。また、福利厚生費の具体例も紹介しているので、ぜひ参考にしてみてください。

1. 福利厚生費とは何か?

福利厚生費とは、企業が従業員に提供する福利厚生サービスに対してかかる費用のうち、財務会計上の経費に含まれるものを指します。つまり、福利厚生費とは「従業員のために使用する、実際の業務に直接的な関係を持たない費用」のことです。

- 従業員の慰安、医療、衛生、保健などのために事業主が支出した費用

- 事業主が負担すべき従業員の健康保険、厚生年金、雇用保険などの保険料や掛金 など

ここでは、福利厚生費の種類や、福利厚生費と消耗品費、交際費の違いについて詳しく紹介します。

1-1. 法定福利費と法定外福利費の違い

福利厚生費は、「法定福利費」と「法定外福利費」の2種類に区分されます。

|

福利厚生費の種類 |

説明 |

勘定科目 |

|

法定福利費 |

法律で規定されている福利厚生にかかる費用 |

法定福利費 |

|

法定外福利費 |

会社が独自に設定する福利厚生のための費用 |

福利厚生費 |

法定福利費とは、法律で支払いを義務付けられている福利厚生に関する費用のことです。法定福利費は、主に下記の5つがあります。なお、法定福利費を計上する際は、「法定福利費」の勘定科目を用います。

- 健康保険料

- 厚生年金保険料

- 介護保険料

- 雇用保険料

- 労災保険料

一方、法定外福利費とは、会社が独自に設ける福利厚生のための費用を指します。法定外福利厚生は、法律で定められていないので設けなくても問題ありません。なお、法定外福利費を計上する際は、「福利厚生費」を使用します。

関連記事:福利厚生とは何か?種類や導入形態を簡単にわかりやすく解説!

1-2. 福利厚生費と消耗品費の違い

消耗品費とは、企業で使われて次第に無くなっていく物品などにかかる費用のことです。福利厚生費と消耗品費の違いは、業務に直接関係するかどうかです。福利厚生費は実際の業務に直接的な関係を持たないのに対して、消耗品費は業務に直接的な関係があります。なお、消耗品費として計上するための主な要件は次の通りです。

- 帳簿、文房具、用紙、包装紙、ガソリンなどの消耗品購入費

- 取得価額が10万円未満か使用可能期間が1年未満の什器備品の購入費 など

引用:消耗品費一部抜粋|国税庁

関連記事:備品を経費に計上するには?備品と消耗品の違いや会計処理の方法などわかりやすく解説

1-3. 福利厚生費と交際費の違い

交際費とは、得意先や仕入先などの事業関係者に対する接待や供応、慰安、贈答といった行為にかかる費用のことです。交際費と福利厚生費は、誰のための出費かに違いがあります。

福利厚生費は自社の従業員に対する出費であるのに対して、交際費は社外の関係者に対する出費になります。なお、福利厚生費は全額損金算入することができます。一方、交際費は一定の要件を満たす範囲でしか損金算入することができません。

関連記事:理解すべき経費の項目とは?勘定科目の設定や注意点について詳しく解説!

2. 福利厚生費を活用するメリット

福利厚生費を利用することで、さまざまなメリットが得られます。ここでは、福利厚生費を活用するメリットについて詳しく紹介します。

2-1. 減税効果が期待できる

企業の会計上の利益は、次の計算式で計算します。

一方、企業の課税所得は、次の計算式で算出します。

課税所得に法人税率を掛けることで、法人税を計算することが可能です。交際費や減価償却超過額など、会計上は費用として認められても、税務上は損金として認められないものもあります。しかし、福利厚生費は、原則として、全額損金算入することができます。そのため、課税所得を減らし、納付する税金を抑えることが可能です。また、従業員にとっても、要件を満たしている福利厚生であれば、給与所得のように課税されないというメリットがあります。

2-2. 従業員エンゲージメントを高められる

福利厚生費を増やして福利厚生を充実させることで、従業員のエンゲージメントが高まります。「この会社で働き続けたい」「この会社に貢献したい」といった気持ちが高まることで、労働生産性の向上が期待できます。結果として、業績アップにもつながります。また、従業員の健康促進や採用力の強化などのメリットも得られます。

3.福利厚生費として認められる条件

従業員のためのサービスであれば、どのようなものでも福利厚生費として経費計上することができるわけではありません。ここでは、福利厚生費として計上するための要件について詳しく紹介します。

3-1. 現金支給ではない

現金支給の場合は、給与と同様で課税対象となり、福利厚生費として認められません。また、金券などの換金性高いものも福利厚生費として認められない可能性が高いので注意が必要です。

3-2. 全ての従業員が対象である

福利厚生費として計上するには、その福利厚生のための費用が一部の従業員だけでなく、すべての従業員を対象としている必要があります。たとえば、社員旅行や研修旅行などにかかる費用を福利厚生費として計上する場合、すべての従業員を対象として計画しなければなりません。

3-3. 金額が社会通念上の範囲内である

福利厚生費は、一般的に妥当だと考えられる額までであれば認められます。しかし、社会通念上の範囲を超えた額になると、課税対象となり、福利厚生費として認められません。

たとえば、すべての従業員を対象に新年会や忘年会を開き、1人あたり50万円を会社が負担したとします。この費用は社会通念上の範囲とは言い難いため、福利厚生費として認められず課税対象になる可能性があります。

4. 福利厚生費はいくらまで?

福利厚生費には上限があるのでしょうか。また、福利厚生費は一般的にどのくらい利用されているのか気になる人もいるかもしれません。ここでは、福利厚生費の一般的な相場と、上限について詳しく紹介します。

4-1. 福利厚生費の一般的な相場

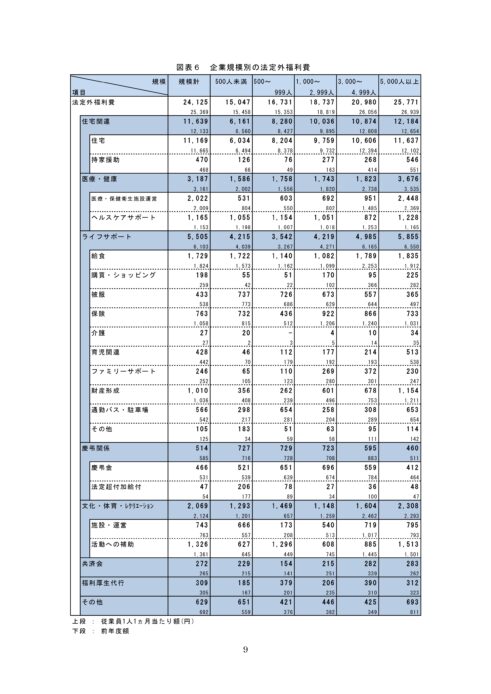

2019年度の一般社団法人日本経済団体連合会における調査によると、福利厚生費(法定外福利費)は従業員1人1カ月あたり24,125円です。

法定外福利費の中で最も大きな部分を占めているのは住宅関連の費用であり、医療・健康、ライフサポートと続いています。なお、従業員規模が大きい企業ほど、福利厚生費の額は大きい傾向にあります。福利厚生費の一般的な相場(平均)は参考程度として、自社の課題や目的にあわせて適切な福利厚生を導入し、費用対効果を高めることが大切です。

4-2. 福利厚生費の金額の上限

福利厚生費の金額に上限はありません。ただし、福利厚生費計上の要件の一つ「社会通念上相当」を満たす必要があります。そのため、常識的な範囲で福利厚生費を利用するようにしましょう。

5. 福利厚生費の具体例

ここでは、福利厚生費(法定外福利費)の具体例を紹介します。国税庁の資料などを基に福利厚生費として認められるかどうかも解説しているので、ぜひ参考にしてみてください。

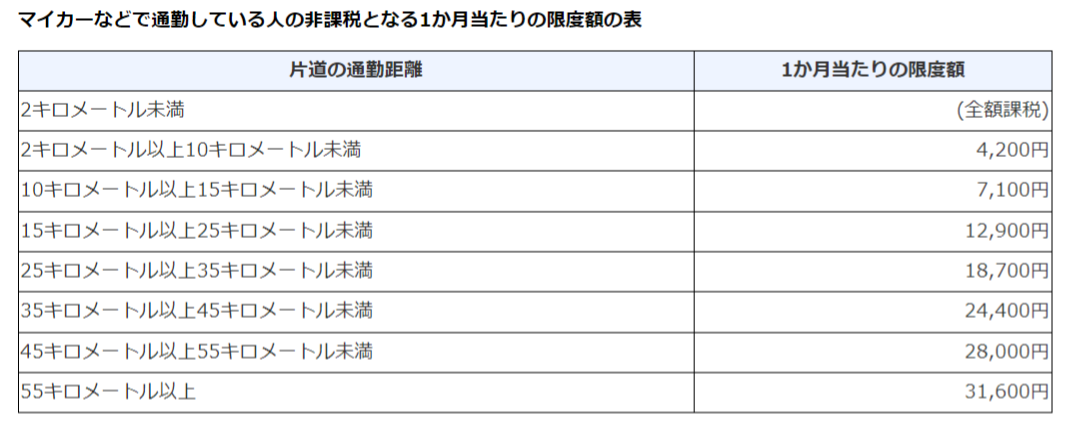

5-1. 交通費

従業員が会社に通勤する際にかかる交通費の通勤手当は、福利厚生費として計上することができます。電車やバスなどの公共交通機関を利用する場合、1カ月あたり15万円が非課税対象です。15万円を超えると、給与所得として課税されます。また、グリーン料金などは「最も経済的かつ合理的な通勤経路および方法」に該当しないため課税対象になるので注意が必要です。自家用車などで通勤する場合、下記の表のように通勤距離に応じて非課税・課税かどうかが決まります。

5-2. 社宅費

社宅とは、会社が賃貸物件を借りたうえで、それを役員や社員に対して貸し出す住宅を指します。会社は負担した費用(個人負担分を除く)の全額を福利厚生費として計上することが可能です。

従業員が社宅を借りる場合は、賃貸料相当額の50%以上を従業員から受け取っていれば、給与として課税されません。また、役員が社宅を借りる場合は、賃貸料総額を受け取っていれば、非課税となります。これらの要件を満たさない場合は、給与所得として課税されるので注意が必要です。

使用人に対して社宅や寮などを貸与する場合には、使用人から1か月当たり一定額の家賃(賃貸料相当額の50パーセント以上)を受け取っていれば給与として課税されません。

役員に対して社宅を貸与する場合は、役員から1か月当たり一定額の家賃(以下「賃貸料相当額」といいます。)を受け取っていれば、給与として課税されません。

5-3. 慶弔見舞金

慶弔見舞金とは、従業員や役員に対して慶事・弔事の際に一定の基準に従って支払う見舞金などのことです。慶弔見舞金も、福利厚生費として計上することができます。慶弔見舞金の具体例は次の通りです。

- 結婚祝い

- 出産祝い

- 見舞金、好転などの慶弔金

- お祝いの品、花輪の費用

慶弔見舞金は、役員や従業員本人のみならず、その家族の結婚やケガといった場合も対象に含まれるケースがあります。金額については上限がなく、常識の範囲内であれば問題ありません。また、慶弔見舞金と慶弔休暇をあわせて福利厚生として導入する企業も多いようです。

関連記事:慶弔見舞金に同一労働同一賃金を適用するには?扱い方のポイントや注意点を解説

5-4. 社員旅行費・研修旅行費

社員旅行や研修旅行にかかる費用は、福利厚生費として計上することができます。社員旅行費は、次の条件を満たせば給与として課税されません。

- 旅行の期間が4泊5日以内

- 旅行に参加する人数が全体の50%以上(支店ごとに旅行をおこなう場合には、それぞれの支店ごとに50%以上の参加が必要)

なお、自己都合により参加できなかった人に対して現金の支給をおこなった場合は、給与と同様で課税されます。研修旅行費は、会社の業務遂行のために直接必要と判断されれば非課税となります。次のような費用は、仕事に直接必要と判断されず、課税されるので注意が必要です。

例えば、次のような研修旅行は、原則として、会社の業務を行うために直接必要なものとはなりません。

- 同業者団体の主催する、主に観光旅行を目的とした団体旅行

- 旅行のあっせん業者などが主催する団体旅行

- 観光渡航の許可をもらい海外で行う研修旅行

5-5. レクリエーション費

忘年会、新年会、親睦会などについてのレクリエーション費についても、「現金支給ではない」「すべての従業員が対象」「金額が社会通念上相当額」の要件を満たせば福利厚生費として計上することができます。福利厚生費として利用した証拠を残すため、領収書や社内案内のためのチラシなどを保存しておくようにしましょう。

5-6. 健康診断費・人間ドック費

従業員を対象とした健康診断や人間ドックの費用は、福利厚生費として処理することが可能です。ただし、一部の従業員だけが受診する健康診断は、福利厚生費として計上できないので注意が必要です。また、高額な人間ドック費用も福利厚生費として認められない可能性があります。

5-7. 食事補助費

従業員に食事補助をおこなう場合、会社が半分以上の食事費用を負担しており、従業員の負担する額が1カ月あたり3,500円(税抜き)以下であれば、福利厚生費として計上することができます。

なお、残業や宿日直をしている従業員に対する食事は、無料で支給しても給与として課税されず、福利厚生費を計上することが可能です。また、深夜労働者に夜食の支給ができない場合、1食300円(税抜き)以下の金額で現金を支給することは認められています。

役員や使用人に支給する食事は、次の2つの要件をどちらも満たしていれば、給与として課税されません。

(1)役員や使用人が食事の価額の半分以上を負担していること。

(2)次の金額が1か月当たり3,500円(消費税および地方消費税の額を除きます。)以下であること。

(食事の価額)-(役員や使用人が負担している金額)

関連記事:【福利厚生施策】社員のために導入したい社食・社内販売8サービス

6. 福利厚生費の計上に関する注意点

ここでは、福利厚生費の計上に関する注意点について詳しく紹介します。

6-1. 福利厚生費の目的を明確にする

福利厚生費は、全額損金算入できるとはいえ、直接業務に関係のある支出ではありません。目的が曖昧なまま福利厚生を導入すると、効果が得られず、無駄な出費となってしまう可能性があります。そのため、福利厚生費を使用する目的を明確にすることが大切です。たとえば、福利厚生を導入する目的として、下記が挙げられます。

- 社内のコミュニケーションを活性化させる

- 従業員の健康リスクを下げて業務生産性を高める

- 自社の魅力の一つにして人材確保につなげる など

このように、目的を明確化することで、自社のニーズにあった福利厚生を導入し、費用対効果を高めることができます。

6-2. 勘定科目の使い分けに注意する

一般的に、法定福利には「法定福利費」、法定外福利には「福利厚生費」の勘定科目を使用します。また、法定外福利としての要件を満たさない場合、「給与手当」「交際費」などの他の勘定科目を使用しなければなりません。また、給与手当には課税されるものも含まれるので、給与計算をする際は注意が必要です。

なお、「企業会計原則」の「継続性の原則」により、原則として、一度設定した勘定科目は継続して使用する必要があります。ただし、合理的な理由がある場合は変更が認められます。合理的な理由として、会計処理の前提となるような事実に変更があった場合(業務形態の変更など)や、会社の財政状態・経営成績を正確に表示するために変更する必要がある場合などが挙げられます。

五 継続性の原則

企業会計は、その処理の原則及び手続を毎期継続して適用し、みだりにこれを変更してはならない。引用:企業会計原則一部抜粋

6-3. 個人事業主は福利厚生費を計上できない

福利厚生は、会社が従業員とその家族のために提供するサービスです。 そのため、従業員を雇用していない個人事業主は、福利厚生費を計上することができません。ただし、従業員を雇用している個人事業主であれば、福利厚生費を計上できる可能性があります。

関連記事:福利厚生がない会社が直面するリスクと必要な福利厚生について解説

7. 福利厚生費を活用して会社を成長させよう

従業員のエンゲージメントを高めるため、福利厚生を充実させることは有効的な施策の一つです。また、福利厚生費は、原則として全額損金算入できるので、減税効果が期待できます。ただし、福利厚生費として計上するには、いくつかの要件があります。要件をきちんと守って、正しく福利厚生費を活用しましょう。