雇用保険料の納付方法は、一見すると複雑です。計算方法が特殊であり、その年度だけでなく前年度の処理も必要です。また、納付期日も意識していないと忘れかねません。

本記事では、雇用保険料の納付手順、納付期限、納付方法の種類、遅れてしまったときの罰則・対処方法をわかりやすく解説します。また、雇用保険料の納付時の仕訳方法についても紹介しますので、ぜひ参考にしてください。

給与計算業務でミスが起きやすい社会保険料。

保険料率の見直しが毎年あるため、更新をし損ねてしまうと支払いの過不足が生じ、従業員の信頼を損なうことにもつながります。

当サイトでは、社会保険4種類の概要や計算方法から、ミス低減と効率化が期待できる方法までを解説した資料を、無料で配布しております。

「保険料率変更の対応を自動化したい」

「保険料の計算が合っているか不安」

「給与計算をミスする不安から解放されたい」

という担当の方は、「社会保険料の給与計算マニュアル」をご覧ください。

目次

1. 雇用保険料とは?

雇用保険とは、主に労働者が失業した場合に必要な給付を行い労働者の生活の安定を図ることを目的としている保険です。雇用保険に関する保険料のことを「雇用保険料」といいます。

ここでは、雇用保険料の仕組みや対象者について詳しく紹介します。

1-1. 雇用保険料の仕組み

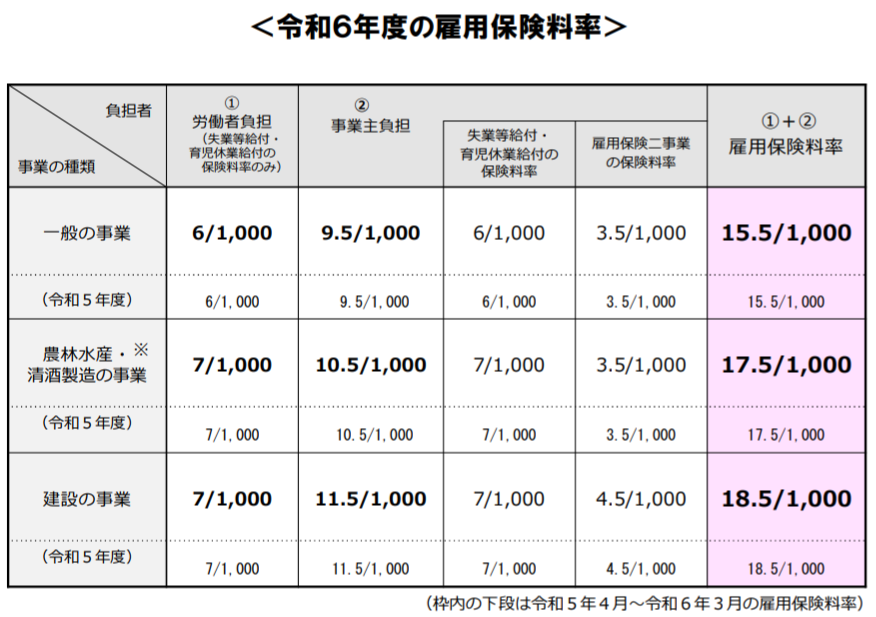

雇用保険料は、賃金総額に対して下記の雇用保険料率を掛けて算出されます。

雇用保険料は、労働者と雇用主が双方で負担します。しかし、労働者よりも事業主のほうが負担率は高く設定されているので、事業主のほうが多く雇用保険料を支払うことになります。なお、社会保険料(健康保険料、介護保険料、厚生年金保険料)は労使折半です。労災保険料は、使用者のみが負担するため覚えておきましょう。

計算された雇用保険料について、従業員からは毎月の給与から天引きして徴収します。また、賞与やボーナスなどにも雇用保険料はかかるので、対象となる賃金をきちんと確認しておくことが大切です。

関連記事:雇用保険料の計算方法は?雇用保険の目的や最新の会社負担額を解説

1-2. 雇用保険料の納付義務者

企業は、一部の例外を除き原則労働者を雇用していれば、雇用保険の適用対象事業者となります。そして、その企業で働く要件を満たす労働者に対しては、雇用保険に加入させなければなりません。

正社員などフルタイムで勤務する従業員は、原則加入対象となります。また、パート・アルバイトなどの短時間契約労働者でも、次の二つの要件を満たす場合、雇用保険の加入対象になります。

- 週の所定労働時間が20時間以上である

- 31日以上継続して雇用する見込みがある

なお、企業の取締役、役員、同居親族などは、雇用されている労働者に該当しないため、雇用保険に加入できません。また、上記の二つの要件を満たしていても、学生(定時制の学生や休学中の者などは除きます)などは被保険者に該当しません。

このように上記二つの要件を満たしていても一部被保険者に該当しない場合もあります。被保険者資格には4つの種類があり、上記で説明した雇用保険の加入対象となるのは一般被保険者と呼ばれる者です。そのほか、後述する高年齢被保険者(65歳以上の雇用保険の被保険者)やここでは触れませんが、上記の二つの要件とは異なる要件で加入する日雇労働被保険者と短期雇用特例被保険者があります。このように、雇用保険の被保険者(加入対象者)の条件は複雑に設定されているので、きちんと確認しておくことが大切です。

関連記事:雇用保険とは?加入条件や手続き方法・注意点をわかりやすく解説!

2. 雇用保険料の納付方法|手順ごとに解説!

雇用保険料の納付手順は、次の4つのステップでおこないます。

- 前年度の雇用保険料を年度更新で確定させる

- 今年度の雇用保険料を概算で算出する

- 雇用保険料の申告書に記入する

- 雇用保険料の申告・納付をする

ここでは、雇用保険料の納付方法の手順をわかりやすく解説します。なお、雇用保険と労災保険は「労働保険」とよばれます。雇用保険料と労災保険料は、基本的に「労働保険料」として同時に支払います。(この記事では雇用保険料に絞って解説しています。)

2-1. 雇用保険料を年度更新で確定させる

雇用保険料を「年度更新」により確定させます。年度更新とは、継続して事業を行っている企業については、毎年6月1日から40日以内(7/10まで)にその年度(4月1日から翌年の3月31日まで)の保険料を概算で計算し、その額を申告・納付することです。

しかし、あくまで概算(見込み)であるので、実際に支払うべき金額との間にずれが生じるのが一般的です。そのため、次の年の6月1日から7/10までの間に前年度の実際の賃金から正しい雇用保険料を算出し、前年度の雇用保険料の過不足を精算します。

年度更新では「今年度の見込みの雇用保険料を算出する」と「前年度の雇用保険料の過不足を調整する」の両方を毎年おこなうことになります。そのため、前年度に実際いくら賃金を支払い、本来納付するべきだった雇用保険料はいくらだったのかを正確に把握することが重要です。

2-2. 今年度の雇用保険料を概算で算出する

今年度の雇用保険料の概算をおこなうときに基準となるのは「保険料算定基礎額の見込額」です。前年度いくら賃金を支払い、今年度はどのくらい支払う見込みになるのか計算し、雇用保険料を算出します。

ただし、「今年度の見込み賃金が前年度の2分の1以上、2倍以下の場合」であれば、「保険料算定基礎額の見込額」を前年度の確定賃金で処理することが可能です。今年度と前年度の支払う賃金に大きな変動がないのであれば、前年度と同額の賃金として処理しても問題ありません。なお、雇用保険料率は、年度初めに変動する可能性もあるため注意が必要です。

「(12)保険料算定基礎額の見込額」欄は、一年間に使用する労働者に支払う賃金総額の見込額を記入します。ただし、申告年度の賃金総額の見込額が前年度の賃金総額の2分の1以上2倍以下である場合には、前年度の賃金総額をそのまま申告年度の賃金総額の見込額として使用します。

そのほかにも、雇用保険料を算出する際にはいくつかの注意点があります。当サイトでは、雇用保険料を含む社会保険料の計算方法から計算する上での注意点をまとめて解説した資料を無料でお配りしています。給与計算をする上で、社会保険料の計算に不安がある方はこちらから「社会保険料の給与計算マニュアル」をダウンロードしてご活用ください。

2-3. 雇用保険料の申告書に記入する

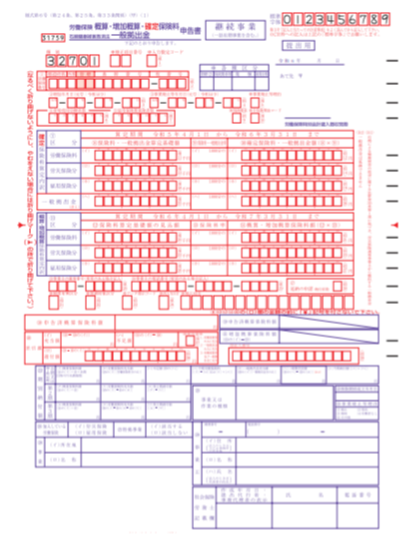

雇用保険料の納付手続きには「年度更新申告書」と納付書(領収済通知書)への記入が必要です。両書類は毎年企業の登録住所に送付されます。しかし、発送業務は外部の民間事業に委託されているケースもあるため注意が必要です。もし年度更新の開始時期になっても書類が届かない場合は、所轄の労働基準監督署か労働局に問い合わせましょう。

書類が手元に届いたら、厚生労働省が毎年公式サイト上に掲載しているリーフレットを確認しながら、記入をしていきます。年度ごとの変更点など注意事項も細かく記載されているため留意しましょう。

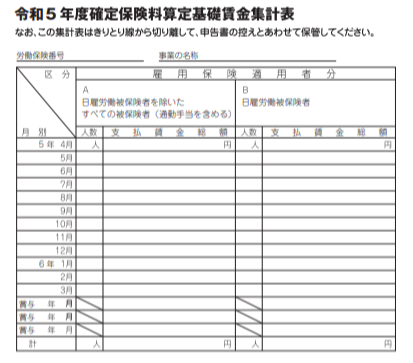

まずは前年度のすべての被保険者に支払った賃金を確認したうえで「確定保険算定基礎賃金集計表」に記載します。

次に「確定保険料算定基礎賃金集計表」により計算された前年度の雇用保険料の算定基礎額を「申告書」に転記し、確定した雇用保険料額を計算します。また、今年度の概算の雇用保険料も計算し、前年度の確定した雇用保険料額と前年度申告した概算の雇用保険料額の過不足を調整して、申告書を完成させましょう。

申告書を作成する際に注意したい点は、納付金額の頭に記入する円マークです。通常は「Y」の字に横線を2本書き足しますが、雇用保険料の納付書では横線は1本だけとなっています。なお、「申告書」では訂正が可能です。しかし、「納付書」で記載ミスをした場合、書き直しはできないので新しい納付書を用いて書き直す必要があります。

また、申告書と納付書(領収済通知書)を切り離してしまったという場合もあるかもしれません。その場合、申込書は所轄の労働局に提出(郵送も可)し、納付書(領収済通知書)は金融機関で納付すれば問題ありません。

2-4. 雇用保険料の申告・納付をする

申告書の1枚目(提出用)が提出書類となります。申告書の2枚目(事業主控)と3枚目は切り離して保管しておきましょう。なお、申告書と同時に雇用保険料を納付する場合、申告書と領収済通知書(納付書)を切り離さず金融機関に提出します。雇用保険料の申告書の提出方法は下記のいずれかです。

- 来庁

- 郵送

- 電子申請

来庁の場合

来庁の場合、「金融機関 」「労働基準監督署」「社会保険・労働保険徴収事務センター」が申告書の提出先になります。労働基準監督署には提出できないので注意が必要です。また、口座振替で納付する場合は、金融機関に申告書を提出することができません。

郵送の場合

郵送の場合、所轄の労働局に申告書(提出用)を郵送します。なお、申告書(事業主控)に受付印が必要である場合、申告書(事業主控)と返信用封筒も同封しましょう。返信用封筒には切手を貼らなければならないので注意が必要です。

電子申請の場合

電子申請の場合、e-Govを利用して、申告書の内容を入力することで提出できます。電子申請であれば、窓口に行く手間や郵送によるコストを削減することが可能です。また、時間や場所を問わず、申告書を提出することができます。

このように、雇用保険料の申告書の提出方法は複数用意されているので、自社のニーズにあう方法を採用しましょう。

2-5. 雇用保険料の納付方法には例外もある

雇用保険料の申告・納付には例外もあります。「年度途中に事業を拡大した」「人員が大幅に増えた」などの理由により、大幅な賃金の変動が発生する場合は、「増加概算保険料」を申告・納付しなければなりません。提出期限は「増加した日から30日以内」、提出先は「所轄の労働基準監督署や都道府県労働局など」です。

増加概算保険料の申告・納付

年度の中途において、事業規模の拡大等により賃金総額の見込額が当初の申告より2倍を超えて増加し、かつ、その賃金総額によった場合の概算保険料の額が申告済の概算保険料よりも13万円以上増加する場合は、その増加額を増加概算保険料として申告・納付する必要があります。

3. 雇用保険料の納付手段

雇用保険料の申告書をさまざまな方法で提出できるように、雇用保険料の納付手段も複数あります。ここでは、実際に雇用保険料を納付するための方法について詳しく紹介します。

3-1. 現金納付

現金納付の場合、申告書の提出と雇用保険料の支払いを同時におこないます。現金納付という名前の通り、支払いは「現金」でおこなうため、まとまった金額が必要です。

3-2. 口座振替

口座振替の場合、申込書(厚生労働省ホームページなどからダウンロード可能)を金融機関に提出して手続きを済ませておけば、自動的に雇用保険料を引き落とすことができます。引き落とし日の約3週間前に引き落とし通知のはがきが届くので、口座に納付額を準備しておきましょう。

口座振替であれば、引き落とし時期を、現金納付よりも最大2カ月先延ばしすることが可能です。また、窓口に行く手間や、保険料の納付忘れのリスクをなくすことができます。手数料もかかりません。ただし、毎年申告書を所轄の労働基準監督署もしくは労働局に提出しなければならないので注意が必要です。

口座振替に対応している金融機関

ほとんどの金融機関で口座振替をおこなうことは可能ですが、一部対応していない金融機関もあるため注意しましょう。口座振替に対応している金融機関は以下の通りです。

- 全国の銀行

- 信用金庫

- 労働金庫

- 信用組合

- 農業協同組合(JAバンク)

- 漁業協同組合(JFマリンバンク)

- 商工組合中央金庫

厚生労働省のホームページで詳細を確認できるため、手続き前にチェックしておきましょう。

3-3. 電子納付

電子申請で申告書を提出する場合、電子納付を選択することができます。ペイジー対応のインターネットバンキングもしくはATMで納付できるため、どこからでも支払うことが可能です。

とくに2020年4月から特定の法人は雇用保険料の申告など、一部手続きに関して電子申請が義務付けられています。この機会に電子申請を導入してみるのもおすすめです。

関連記事:社会保険手続きの電子申請義務化!やり方やメリット・デメリットを解説

3-4. 労働保険事務組合への委託

一定の条件を満たせば、申告書の作成・提出と保険料の支払いを、労働保険事務組合に委託することができます。なお、社会保険労務士に委託することも可能ですが、納付自体は事業主がおこなわなければなりません。労働保険事務組合に委託できる事業主の条件は、次の通りです。

労働保険事務組合に委託できる事業主は、常時使用する労働者が次の数以下の中小企業事業主です。

・金融・保険・不動産・小売業にあっては50人

・卸売の事業・サービス業にあっては100人

・その他の事業にあっては300人

労働保険事務組合に委託できれば、雇用保険料の額面に関係なく分割納付を選べるようになるので、一度にまとまった金額を用意しにくい中小企業にとっては大きなメリットといえます。

4. 雇用保険料の納付期限

雇用保険料の納付には期限があります。納付期限を過ぎてしまうと追加徴収が生じるほか、罰則が科せられてしまう可能性もあるため、あらかじめ期限について正しく把握しておくことが大切です。ここでは、雇用保険料の納付期限について詳しく紹介します。

雇用保険料の納付には期限があります。納付期限を過ぎてしまうと追加徴収が生じるほか、罰則が科せられてしまう可能性もあるため、あらかじめ期限について正しく把握しておくことが大切です。ここでは、雇用保険料の納付期限について詳しく紹介します。

4-1. 雇用保険料の年度更新の納付期限

雇用保険料を年度更新で納付する場合の期限は、その年度の6月1日から7月10日までです。毎年5月末頃に申告に必要な書類(申告書や納付書など)が登録された住所に送付されてくるため、すみやかに手続きの準備に取り掛かるようにしましょう。

とくに、前年度の賃金と雇用保険料は4月1日に確定しているので、前年度の処理は早々に済ませておくと慌てずにすみます。

4-2. 雇用保険料を延納(分割納付のこと)する場合の納付期限

概算の労働保険料額が40万円(労災保険もしくは雇用保険のどちらか一方の保険関係のみ成立している場合は20万円)以上の場合、分割納付することができます。ただし、雇用保険料の申告・納付業務を労働保険事務組合に委託している場合は金額関係なく雇用保険料を分割納付することができます。ただし、下記のように、納付期限や口座振替の納付日などは定められているので注意が必要です。

また、延納制度では、年度(4/1~3/31)までの間に新しく事業が成立した場合、時期によって分割納付できる回数が異なります。なお、10月1日以降に新しく事業が成立した場合においては初年度の分割納付はできません。このような場合、事業の成立日から3月31日までの期間の雇用保険料を一括して納付する必要があります。

4-3. 年度の途中に新たに事業が成立し雇用保険に加入する場合の納付期限

新たに保険関係が成立した日から50日以内に雇用保険料を納付する必要があります。

5. 雇用保険料の納付が遅れたときの対処方法

雇用保険料の納付が遅れてしまったというケースもあるかもしれません。ここでは、雇用保険料の納付が遅れた場合の罰則について紹介します。また、納付に遅れた場合の対処方法についても解説しますので、確認しておきましょう。

雇用保険料の納付が遅れてしまったというケースもあるかもしれません。ここでは、雇用保険料の納付が遅れた場合の罰則について紹介します。また、納付に遅れた場合の対処方法についても解説しますので、確認しておきましょう。

5-1. 雇用保険料の納付が遅れた場合の罰則

労働保険徴収法第27条により、雇用保険の納付期限に遅れた場合、まずは督促状が届きます。また、労働保険徴収法第28条により、 督促状の期限内に納付しなければ、納付期限の翌日から納付日までの日数に応じて、保険料額に年14.6%(最初の2カ月までは7.3%)を掛けた「延滞金」が発生します。(延滞金の利率は現在暫定措置でもっと低く抑えられています。)

ほかにも、法的手続きにより、滞納している雇用主の財産から強制的に雇用保険料を徴収する「滞納処分」を受けたり、助成金を受けられなかったりする恐れがあります。

雇用保険料の納付遅れには大きなリスクがあるので、滞納しないように注意しましょう。

(督促及び滞納処分)

第二十七条 労働保険料その他この法律の規定による徴収金を納付しない者があるときは、政府は、期限を指定して督促しなければならない。

2 前項の規定によつて督促するときは、政府は、納付義務者に対して督促状を発する。この場合において、督促状により指定すべき期限は、督促状を発する日から起算して十日以上経過した日でなければならない。

3 第一項の規定による督促を受けた者が、その指定の期限までに、労働保険料その他この法律の規定による徴収金を納付しないときは、政府は、国税滞納処分の例によつて、これを処分する。

(延滞金)

第二十八条 政府は、前条第一項の規定により労働保険料の納付を督促したときは、労働保険料の額に、納期限の翌日からその完納又は財産差押えの日の前日までの期間の日数に応じ、年十四・六パーセント(当該納期限の翌日から二月を経過する日までの期間については、年七・三パーセント)の割合を乗じて計算した延滞金を徴収する。ただし、労働保険料の額が千円未満であるときは、延滞金を徴収しない。

5-2. 雇用保険料の納付が遅れた場合の対処方法

雇用保険料の納付が遅れた場合、延滞金などの負担が大きくならないよう、すみやかに手続きをおこないましょう。なお、災害、盗難、事業の休業などのやむを得ない理由により、雇用保険料を支払えないこともあるかもしれません。

このような場合には管轄の労働局に申請することで、支払期限を猶予してもらえる可能性があります。また、労働保険徴収法第28条により、やむを得ない理由が認められれば、延滞金も発生しません。そのため、雇用保険料の納付が遅れる可能性がある場合、まずは労働局に相談してみましょう。

延滞金は、次の各号のいずれかに該当する場合には、徴収しない。ただし、第四号の場合には、その執行を停止し、又は猶予した期間に対応する部分の金額に限る。

一 督促状に指定した期限までに労働保険料その他この法律の規定による徴収金を完納したとき。

二 納付義務者の住所又は居所がわからないため、公示送達の方法によつて督促したとき。

三 延滞金の額が百円未満であるとき。

四 労働保険料について滞納処分の執行を停止し、又は猶予したとき。

五 労働保険料を納付しないことについてやむを得ない理由があると認められるとき。

6. 雇用保険料の納付に関係する仕訳方法

雇用保険料を納付する場合、適切な会計処理が必要になります。ここでは、雇用保険料の納付に関係する仕訳方法について詳しく解説します。

雇用保険料を納付する場合、適切な会計処理が必要になります。ここでは、雇用保険料の納付に関係する仕訳方法について詳しく解説します。

6-1. 概算保険料の納付する際の仕訳方法

雇用保険料は「法定福利費」の勘定科目を使って会計処理をおこないます。概算保険料9万円(従業員の負担額:3万円)を支払う際に仕訳方法としては、従業員負担分も法定福利費でまとめて処理する方法と従業員負担分を区別処理する方法があります。

中小企業などは簡易的なのでまとめて処理する会社も多くあります。また比較的おおきな会社は経理の専任の社員がいたりするので区別する方法を採用しているところもあります。

ここでは区別する方法を見ていくことにしましょう。

|

借方科目 |

借方金額 |

貸方科目 |

貸方金額 |

|

法定福利費 |

60,000 |

現金 |

90,000 |

|

立替金 |

30,000 |

– | – |

このように、雇用保険料は労働者も負担するため、その分は「預り金」の一時的な勘定科目を用いて処理します。

6-2. 給与から雇用保険料を徴収する際の仕訳方法

毎月の給与を支払う際に、その金額から雇用保険料を天引きします。すでに「立替金」の勘定科目で仕訳処理しているため、下記のように相殺処理をおこないましょう。

|

借方科目 |

借方金額 |

貸方科目 |

貸方金額 |

|

給与 |

XXX |

現金 |

XXX |

| – | – |

立替金 |

3,500 |

6-3. 確定保険料を納付する際の仕訳方法の対処方法

確定保険料が12万円(従業員負担:4万円)だったとします。この場合、概算保険料よりも、確定保険料のほうが大きいので、追加で支払わなければなりません。そのため、下記のような仕訳となります。

|

借方科目 |

借方金額 |

貸方科目 |

貸方金額 |

|

法定福利費 |

20,000 |

現金 |

30,000 |

|

立替金 |

10,000 |

– | – |

追加で3万円支払う必要があるので、貸方は現金3万円になります。しかし、企業負担分は2万円、従業員負担分は1万円なので、貸方は法定福利費2万円、立替金1万円として処理しましょう。なお、毎月の給与から徴収していた立替金と相殺することになります。

このような仕訳方法はあくまでも一例です。立替金を使用しないで「法定福利費」の勘定科目のみで会計処理する方法もあります。また、給与からは所得税や他の社会保険料なども控除しなければなりません。実際の仕訳は複雑になる可能性もあるので、業務を効率化するため、会計ソフトを導入することも検討しましょう。

7. 雇用保険料を納付するときの注意点

雇用保険料を納付するときは、保険料率の変更に注意しましょう。雇用保険料率は、社会情勢などに応じて随時変更されます。引き上げられるケースや引き下げられるケースがあるため、常に最新の保険料率を把握しておくことが重要です。

雇用保険料率は厚生労働省のホームページで公開されているため、計算前に確認しておきましょう。また、健康保険や労災保険などの料率も変化する可能性があるため、同様に確認しておくことが大切です。

8. 雇用保険料の納付は確実に!

今回は、雇用保険料の納付方法や納付期限などについて解説しました。雇用保険料の申告・納付は、延滞したときのリスクも大きいので、早めに手続きを済ませるようにしましょう。

雇用保険料にはさまざまな納付方法があるため、自社にあった手段を選ぶことが大切です。また、計算ミスや納付忘れが生じないよう、労務管理システムを導入してみるのも一つの手です。