年末調整の「勤労学生」に該当する人は、勤労学生控除を受けられます。しかし、すべての学生が勤労学生控除を受けられるわけではありません。勤労学生として認められるには、所得制限などの条件をクリアする必要があります。この記事では、年末調整における勤労学生控除の定義や対象者、「給与所得者の扶養控除等(異動)申告書」の書き方を解説します。また、申告書の書き方を間違えた場合の対応方法についても紹介します。

目次

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

1. 年末調整の勤労学生控除とは?

年末調整ではさまざまな控除を適用することができます。所得控除の一つである「勤労学生控除」を適用することで、課税所得を減らすことが可能です。ここでは、年末調整の定義を紹介したうえで、勤労学生控除の概要や控除額を解説します。

1-1. 年末調整とは?

年末調整とは、毎月(毎日)の給与などから源泉徴収された税額の合計額と、その年に納めるべき年税額を一致させるため手続きです。源泉徴収は概算でおこなわれているため、年末調整を実施することで、その年の納税額を確定させ、課税関係を完了させることができます。年末調整は、給与所得者が対象であり、アルバイトで働いている学生も対象です。また、年末調整ではさまざまな控除を適用して、課税所得を調整することができます。その所得控除の一つが「勤労学生控除」です。

関連記事:年末調整とは?確定申告との違いや対象者、やり方や注意点などを徹底解説!

1-2. 勤労学生控除の控除額

納税者自身が勤労学生に該当すれば、勤労学生控除を適用することができます。勤労学生控除の控除額は、次の表の通りです。

|

区分 |

控除額 |

|

所得税 |

27万円 |

|

住民税 |

26万円 |

このように、所得税と住民税の計算で、勤労学生控除の控除額は異なるので注意が必要です。

2. 勤労学生控除の対象者の要件

勤労学生控除の対象者に該当するためには、次の要件をすべて満たさなければなりません。

- 給与所得などの勤労による所得があること

- 合計所得金額が75万円以下で、かつ、1. の勤労に基づく所得以外の所得が10万円以下であること

- 特定の学校の学生、生徒であること

ここでは、それぞれの要件について詳しく紹介します。

2-1. 勤労に基づく所得とは?

労働で得た収入が「勤労に基づく所得」に該当します。たとえば、勤務先から支給される給与や賞与、単発のアルバイトで稼いだ賃金などが当てはまります。「給与所得など」と定義されているため、他の所得に該当する場合でも、勤労による所得だと認められれば、要件を満たすことができます。なお、親からの仕送りや、毎月支給される奨学金などは、勤労に結びつかないため、「勤労に基づく所得」に該当しないので注意が必要です。

2-2. 合計所得金額が75万円以下とは?

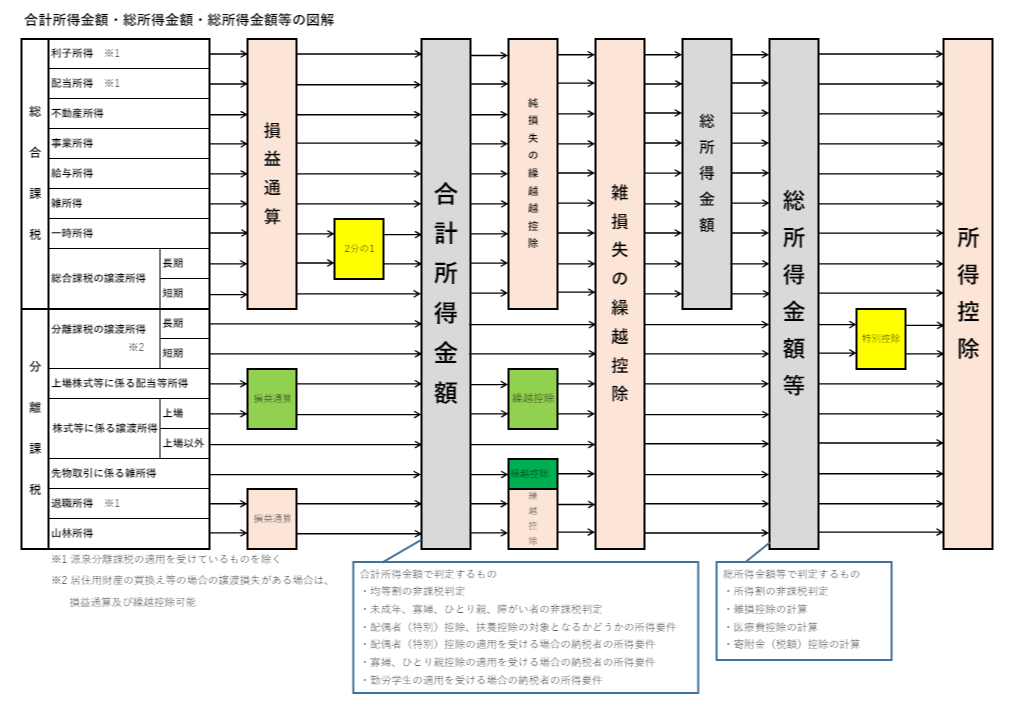

合計所得金額とは、端的に言えば、給与所得や事業所得などの所得を合計した額のことです。なお、合計所得金額には、総所得金額と異なり、退職所得や山林所得などの分離所得も含まれます。ただし、源泉分離課税の適用を受けているものは除かれるので注意が必要です。この合計所得金額が75万円以下であれば、要件を満たすことができます。

たとえば、アルバイトによる給与収入100万円、配達員の副業による雑収入10万円があった場合を考えてみましょう。この場合、給与所得は45万円(= 給与収入:100万円 – 給与所得控除:55万円)、雑所得は9万円(= 雑収入:12万円 – 必要経費:3万円)と計算することが可能です。合計所得金額は54万円であり、勤労学生控除の合計所得金額の要件を満たしていることが確認できます。

合計所得金額とは次の①と②の合計額に、退職所得金額、山林所得金額を加算した金額です。

※申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額を加算した金額です。

① 事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

② 総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額引用:合計所得金額とは|国税庁

2-3. 勤労に基づく所得以外の所得が10万円以下とは?

アルバイトの勤労により得た給与収入などが「勤労に基づく所得」に該当します。これ以外の所得が10万円以下でなければ、勤労学生控除を受けることができません。

先ほどの例のように、アルバイトによる給与収入100万円、配達員の副業による雑収入12万円があった場合を考えてみましょう。勤労に基づく所得には「アルバイトによる給与収入100万円(給与所得45万円)」が該当します。一方、勤労に基づく所得以外の所得には「配達員の副業による雑収入12万円」が該当します。

なお、勤労に基づく所得以外の「所得」で要件を満たしてるかを判断するため、雑収入ではなく、雑所得で判断します。雑収入が12万円であっても、必要経費が3万円あり、雑所得が9万円となれば、勤労に基づく所得以外の所得が10万円以下となり、要件をクリアすることが可能です。

2-4. 特定の学校の学生や生徒とは?

勤労学生控除を適用するには、「特定の学校の学生や生徒」に該当しなければなりません。特定の学校の学生や生徒は、原則として、次に当てはまる学校に通っている人です。

この場合の特定の学校とは、次のいずれかの学校です。

イ 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

ロ 国、地方公共団体、私立学校法の第3条に規定する学校法人、同法第64条第4項に規定する法人、これらに準ずる一定の者により設置された専修学校または各種学校のうち一定の課程を履修させるもの

ハ 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程を履修させるもの

このように、専門学校や大学生だけでなく、職業訓練を実施している人も、勤労学生控除の対象になる可能性があります。もしも、自分が特定の学校に通っているかどうか判断できない場合は、通学している学校の窓口に確認しましょう。

3. 勤労学生控除のメリットとデメリット

年末調整で勤労学生控除を適用することで、所得控除のメリットが得られます。しかし、デメリットもあるので注意が必要です。ここでは、勤労学生控除のメリット・デメリットについて詳しく紹介します。

3-1. メリットは「課税所得」を減らせること

勤労学生控除を適用すれば、所得控除の金額が大きくなり、課税所得を減らすことができます。そのため、所得税や住民税の税負担を軽減することが可能です。

たとえば、勤労学生に該当しない人がその年に「給与収入120万円」あった場合を考えてみましょう。この場合、給与所得は65万円(= 120万円 – 55万円)になります。仮に基礎控除以外の所得控除を受けられない場合、課税所得は17万円(= 65万円 – 48万円)となり、所得税が発生することになります。

一方、勤労学生がその年に「給与収入120万円」あった場合、給与所得は変わらず65万円です。しかし、基礎控除に加えて、勤労学生控除の所得控除を適用できるので、課税所得は生じないことになり、所得税は発生しません。

このように、勤労学生控除を適用すれば、課税所得を減少させ、税負担を軽減することができます。ただし、所得税と住民税の計算方法や控除額は異なる部分もあるので注意が必要です。

3-2. デメリットは「親の扶養」から外れること

勤労学生控除を受ける際に注意したいのが扶養控除の上限です。勤労学生控除を受ける場合、130万円までの給与所得が非課税となります。しかし、給与収入が103万円を超えると、扶養控除の該当する人の範囲から外れます。そのため、扶養控除を受けられなくなり、親の税負担が増加する恐れがあります。そのため、親と相談のうえ、勤労学生控除を利用して給与収入を増やすかを検討しましょう。

関連記事:所得税の扶養控除をわかりやすく解説!扶養要件・申告書の書き方とは

4. 年末調整の勤労学生控除の書き方

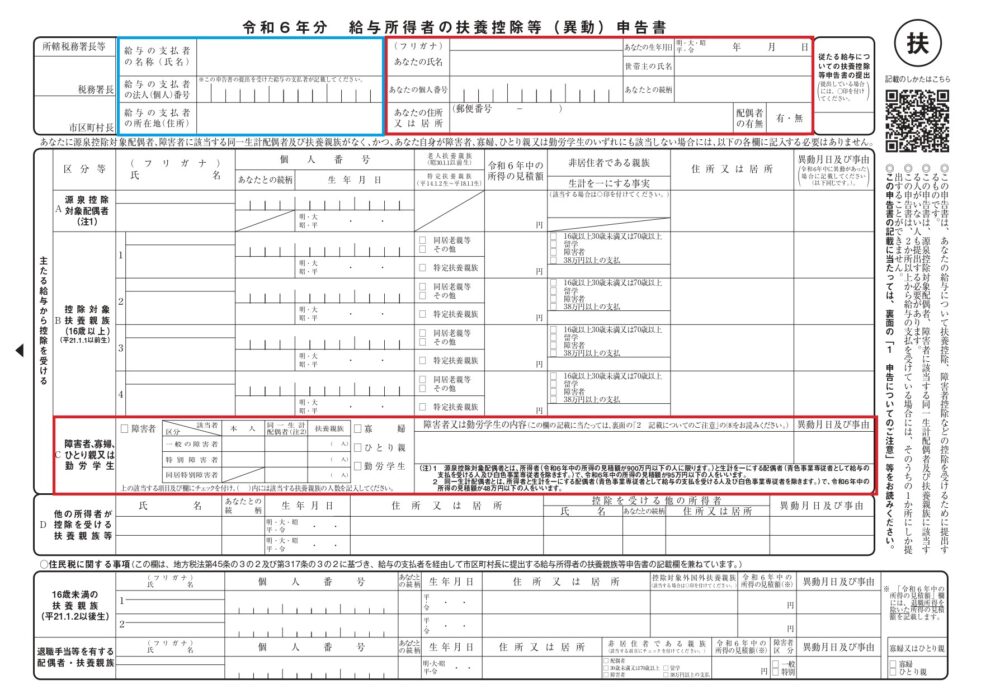

勤労学生控除を受けるためには、「給与所得者の扶養控除等(異動)申告書」を作成し、所属先の企業や店舗に提出する必要があります。「扶養控除等(異動)申告書」は所属先から配布されるのが一般的ですが、国税庁のサイトから様式をダウンロードすることも可能です。ここでは、扶養控除等(異動)申告書の書き方を4つのステップに分けて説明します。

4-1. 所属先(給与の支払者)の情報を記入する

「給与の支払者の名称(氏名)」「給与の支払者の法人(個人)番号」「給与の支払者の所在地(住所)」の3箇所に記入します。通常、これらの項目は所属先が記入することが一般的です。

4-2. 申告者本人の情報を記入する

「あなたの氏名」「あなたの生年月日」「あなたの個人番号」「あなたの住所又は居所」の4箇所に記入します。個人番号(マイナンバー)は、マイナンバーカードや個人番号通知書などで確認することができます。

関連記事:年末調整にマイナンバーは必要?記入を拒否した場合についても解説

4-3. 世帯主・続柄・配偶者の情報を記入する

「世帯主の氏名」「あなたとの続柄」「配偶者の有無」の3箇所に記入します。「世帯主の氏名」には、住民票に登録した世帯主の氏名を記入することが一般的です。「あなたとの続柄」は、申告者本人からみた世帯主との関係のことを指します。たとえば、世帯主が自分からみて父親の場合、「あなたとの続柄」には「父」と記載します。

関連記事:年末調整の続柄の書き方一覧!世帯主との関係や確定申告の場合の書き方も解説

4-4. 「勤労学生」にチェックし、補足情報を記入する

申告書の中段に「障害者、寡婦、ひとり親又は勤労学生」という欄があります。「勤労学生」のチェックボックスにマークしましょう。右側の「障害者又は勤労学生の内容」には、その年の所得金額や学校名、入学年月日などの補足情報を記入します。

5. 年末調整で勤労学生控除を受ける場合の注意点

ここでは、年末調整で勤労学生控除を適用する場合の注意点について詳しく紹介します。

5-1. 学生かどうかは12月31日時点に判定される

年の途中で退学した人や、入学した人も少なくないでしょう。勤労学生かどうかは、その年の12月31日時点の現況に基づいて判断されます。そのため、年の途中で退学した場合、勤労学生控除を適用することができません。一方、年の途中で入学した場合、要件を満たせば、勤労学生控除を受けることが可能です。

5-2. 証明書が必要になる場合がある

年末調整で勤労学生控除を適用する場合、勤務先から勤労学生の証拠となる証明書を求められる可能性があります。その場合、学生証や在学証明書の写しを添付して書類を提出しましょう。なお、専修学校や職業訓練学校の生徒などの一定の要件に該当する場合、証明書の提出もしくは掲示が必須になります。確定申告の場合も同様です。

(省略)前記の「勤労学生控除の対象となる人の範囲」(3)のロおよびハの専修学校、各種学校またはいわゆる職業訓練学校の生徒等の場合には、在学する専修学校の長等から必要な証明書の交付を受けて申告書に添付するか、または申告書を提出する際に提示してください。

6. 年末調整で勤労学生控除の申請を間違えたら?

年末調整で勤労学生控除の申請を間違えてしまったというケースもあるかもしれません。ここでは、年末調整で申請間違えをした場合の対応方法について詳しく紹介します。

6-1. 年末調整で再調整する

勤務先が設定している年末調整の期限内であれば、年末調整で再調整することができます。期限を過ぎてしまうと、年末調整で修正・訂正ができないので、間違いに気づいたら速やかに勤務先に報告するようにしましょう。

6-2. 確定申告で修正・訂正する

年末調整の期限を過ぎてしまった場合、確定申告をおこなえば、修正・訂正することができます。年末調整後に、確定申告を実施した場合、確定申告の内容が優先されて適用されます。確定申告の期限は、原則として毎年の2月16日から3月15日までです。なお、確定申告書を作成するには、勤務先の源泉徴収票が必要になります。

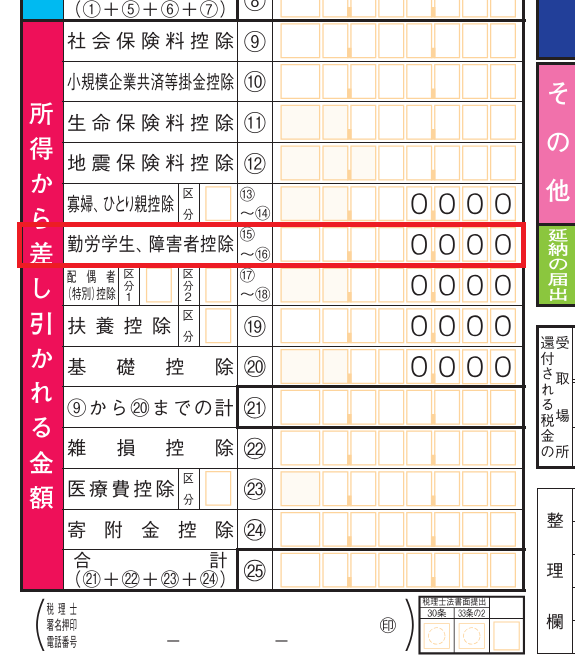

6-3. 確定申告の勤労学生控除の書き方

ここでは、「確定申告書A」を参考に、確定申告での勤労学生控除の書き方について紹介します。まずは、「第一表」の「所得から差し引かれる金額」の「勤労学生、障害者控除」の項目に「270,000」と記載します。

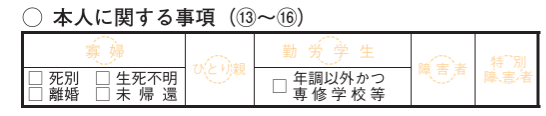

次に、「第二表」の「本人に関する事項」において「勤労学生」に丸を付けます。年末調整で勤労学生控除を申請していない、かつ専修学校などに該当する場合は、「年調以外かつ専修学校等」のチェックボックスにチェックを入れましょう。

このように、年末調整だけでなく、確定申告でも勤労学生控除を適用することができます。しかし、書類に間違いがあると、正しく控除を受けられない恐れがあるので、適切に書類を作成するようにしましょう。

このように、年末調整だけでなく、確定申告でも勤労学生控除を適用することができます。しかし、書類に間違いがあると、正しく控除を受けられない恐れがあるので、適切に書類を作成するようにしましょう。

関連記事:年末調整の訂正方法!間違いや修正に気付いたときの対処法を解説!

7. 学生でも確定申告が必要になるケース

学生であっても、年末調整で対応できない場合、確定申告をしなければなりません。ここでは、学生で確定申告が必要になるケースについて詳しく紹介します。

7-1. 年末調整の対象者に該当しない場合

年末調整の対象になるのは、原則として「給与所得者の扶養控除等(異動)申告書」を提出しており、年末まで勤務している人です。そのため、「給与所得者の扶養控除等(異動)申告書」を提出していない人や、年の途中で退職した人は、年末調整の対象にならない可能性があります。このような場合、自身で確定申告をおこなう必要があります。

関連記事:年末調整の対象者は?12月退職は含むべきかなど対象条件を徹底解説

7-2. 複数のアルバイトを掛け持ちしている場合

「給与所得者の扶養控除等(異動)申告書」は一つの勤務先にしか提出することができません。そのため、複数のアルバイトを掛け持ちをしている場合、1カ所でのみ年末調整を受けることができます。その他の給与所得については、確定申告で申告しなければなりません。確定申告をする際は、すべての勤務先からの源泉徴収票が必要になるので、届いたらきちんと保管しておくことが大切です。

関連記事:年収103万以下でも年末調整は必要?注意点をわかりやすく解説

7-3. 医療費控除や寄付金控除を適用したい場合

医療費控除や寄付金控除といった控除は、年末調整で適用することができません。そのため、年末調整で受けられない控除を適用したい場合、確定申告をおこなう必要があります。このような控除を適用することで、控除額を増やし、税負担を軽減できる可能性があります。

8. 年末調整の勤労学生控除の仕組みを正しく理解しよう!

年末調整の「勤労学生」とは、高校や大学、専門学校などに通いながら勤労による所得を得ている人のうち、合計所得金額が75万円以下(給与所得等以外所得が10万円以下)の学生を指します。勤労学生に該当する場合、勤労学生控除を適用して課税所得を減らすことが可能です。ただし、給与収入が103万円を超えると、扶養控除の対象外となり、親などの保護者の税負担が大きくなる恐れもあるので注意が必要です。

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。