会社(事業者)は年末調整によって、従業員から源泉徴収した税金の過不足分を計算した後、還付または徴収を行った上で、源泉所得税を国に納めなければなりません。

その際、必要となるのが納付書です。

納付書の提出には期限がありますので、あらかじめ入手方法や提出先、記入方法などをチェックしておきましょう。

今回は、年末調整の納付書の概要や、記入方法、提出先・提出期限について解説します。

関連記事:年末調整とは|確定申告との違い、対応方法、注意点など基礎からわかりやすく解説!

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

1. 年末調整の納付書とは?

年末調整の納付書とは、事業者が源泉所得税を納める際に使用する書類のことです。

年末調整の納付書とは、事業者が源泉所得税を納める際に使用する書類のことです。

正式名称を「所得税徴収高計算書」といい、主に以下2種類の様式があります。

- 給与所得・退職所得等の所得税徴収高計算書

- 納期特例分の所得税徴収高計算書

このうち、一般的に用いられるのは1の「給与所得・退職所得等の所得税徴収高計算書」です。

2の納期特例分の所得税徴収高計算書は、従業員が10人未満の会社で、かつ税務署に「源泉所得税の納期の特特例の承認に関する申請書」を提出した場合のみ使用できます。

1の納付書は原則として源泉徴収した月の翌月10日までに提出しますが、2の納付書は1~6月分を7月10日までに、7から12月分を翌年1月20日までに、それぞれ年2回に分けて使用できます。

1-1. 納付書の入手方法

年末調整に必要な納付書は、会社を立ち上げた際、税務署から郵送されてきます。

その後も、年末調整の時期が近づくと税務署から事業者宛に郵送されますので、わざわざ自分で書類を取りに行く必要はありません。

何らかの事情で新たな納付書が必要になった場合は、管轄の税務署の窓口で入手するか、あるいは郵送で請求することもできます。

なお、年末調整の納付書は3枚綴りの複写式になっているため、自作した用紙を使って提出することはできません。

国税庁のHPなどから書式をダウンロードすることもできませんので、原本を入手する必要があります。

1-2. 電子申告・電子納税を利用する方法もあり

源泉所得税の納付は電子申告・電子納税に対応しています。

国税庁の電子申告システム(e-Tax)を使用すれば、紙の納付書を使う必要はなく、すべてオンライン上で手続きすることができます。

納税のためにわざわざ金融機関に足を運ぶ手間も省けますので、環境が整っているのならe-Taxの利用も検討してみましょう。

関連記事:年末調整の電子化とは?メリット・デメリットを徹底解説

2. 年末調整の納付書の書き方

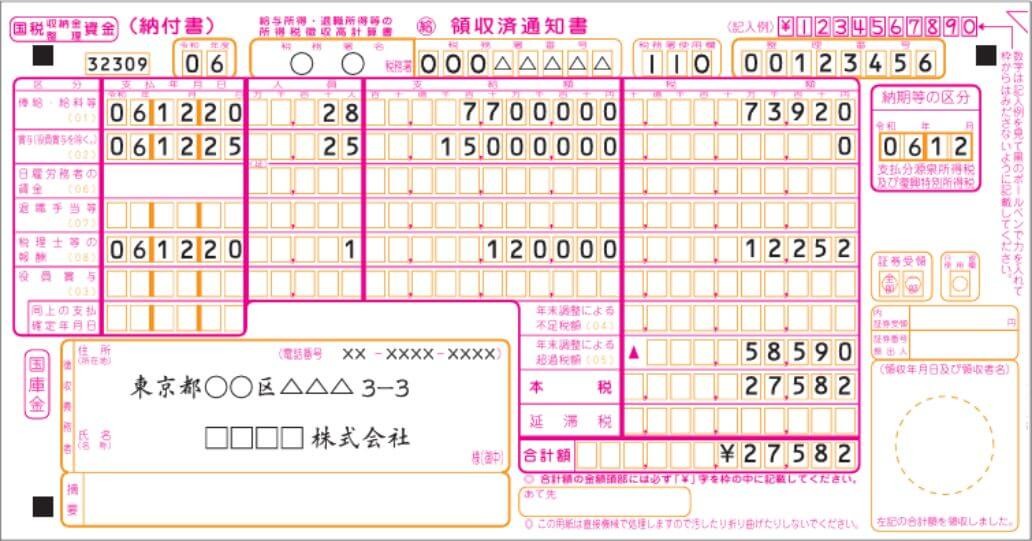

年末調整の納付書に記載する項目と、それぞれの書き方のポイントをご説明します。

年末調整の納付書に記載する項目と、それぞれの書き方のポイントをご説明します。

一般的な「給与所得・退職所得等の所得税徴収高計算書」と、「納期特例分の所得税徴収高計算書」では、記載する内容が異なる部分がありますので注意しましょう。

また、国税庁が発行している手引きに記載例が載っているので、あわせて参考にしてください。

関連記事:年末調整の書き方や注意点を書類ごとにわかりやすく解説

2-1. 年度

会計年度を記載します。年号表記なので、たとえば令和4年度なら「04」と記入します。

2-2. 税務署名

管轄の税務署名を記入します。すでに印字されている場合、記入は不要です。

2-3. 税務署番号

税務署番号は、検索するか顧問税理士などに問い合わせることで調べられます。国税庁が公開している署番号は5桁ですが、納付書に記載する必要があるのは8桁の税務署番号であるため注意が必要です。

税務署番号が空欄のままだと、金融機関に納付する際、トラブルにつながる可能性もあります。

2-4. 整理番号

確定申告書等に記載されている整理番号を記載します。既に印字されている場合、記入は不要です。

2-5. 納期等の区分

給与や退職手当などを支払った年月を記載します。

たとえば令和4年12月の給与支払後に年末調整を行い、納付する場合は「0412」と記載します。

なお、納期の特例分に関しては、納期の特例の期間の最初と、最後の支払い年月の2つを記入します。

たとえば令和4年7月分から12月分の給与を、同年の7月25日~12月25日に支給した場合は、「自」の部分に「0407」、「至」の部分に「0412」と記入します。

2-6. 俸給、給料等

俸給、給料、賃金といった通常の給与のほか、財産形成給付金等のうち給与等の金額とみなされるものについて記載します。

各項目は以下の通りです。

①支払年月日

通常の給与を実際に支払った年月日を記載します。

たとえば令和4年12月25日なら「041225」と記入します。

納期の特例が適用されている場合は、「納期等の区分」に記載した期間内に支払った最初と最後の支払い年月日を記載します。

たとえば令和4年7月25日~同年12月25日までを納期の区分とする場合は、「040725~1225」と記入します。

②人員

俸給、給料等を支給した実人員を記載します。

たとえば100人であれば「100」と記載します。

納期の特例を受けている場合は、納期の区分に支給した実人員の延べ人数を記載します。

たとえば従業員8人に対して、6ヶ月分(7月~12月)の給料を支払った場合、8人×6ヶ月=48人ですので、「48」と記載します。

③支給額

従業員に支給した俸給、給料等の総額を記載します。

ここでいう支給額とは、社会保険料等控除を適用する前の金額です。

④税額

支給額に記載した俸給、給料等について源泉徴収した税額の合計を記載します。

2-7. 概要

所得税法第9条第1項第3号では、恩給、年金その他これらに準ずる給付のうち、以下のものは非課税にすることと定めています。(※注1)

- 増加恩給や傷病賜金、それらに準ずる給付

- 遺族の受ける恩給および年金

- 地方公共団体が精神または身体に障害のある者に関して実施する共済制度による給付

これらの給付を受けている場合、給付の種類に応じて「恩」や「在」に丸を付けた上で、その人員と支給額を記載します。

また、財産形成給付金等のうち、給与の金額とみなされる金額を記載した場合は、「財」に丸を付けた上で、その人員と支給額、税額を記載します。

※注1:所得税法|e-Gov法令検索

2-8. 賞与(役員賞与を除く)

賞与の記載方法は、法人か個人かによって異なります。

法人の場合は、役員に対して支払った賞与以外の賞与を記載します。

個人の場合は、必要経費に算入した賞与を記載します。

なお、各項目(支払年月日等)については、俸給、給料等の各項目と記載方法は同じです。

2-9. 税理士等の報酬

弁護士や税理士、公認会計士といった士業の業務に関して支払う報酬・料金について記載します。

俸給、給料と同じように、控除前の支給額と源泉徴収した税額を記載します。

2-10. 本税

納付書に記載した税額の合計額を記載します。

2-11. 合計額

延滞税がなければ、本税の額をそのまま記載します。

合計額の数値の前には、必ず「¥」のマークを入れます。

このように、年末調整の納付書を正しく記載するためには、年末調整の計算を正しくおこなっておかなければなりません。一方で、中には年末調整の計算が合っているかわからないという方もいらっしゃるのではないでしょうか。

そのような方に向けて、当サイトでは年末調整の計算方法から書類の記入方法までを1冊にまとめた資料を無料でお配りしています。年末調整の計算に不安のある方は、こちらから「年末調整ガイドブック」をダウンロードして確認してみてください。

3. 年末調整の納付書の提出先・提出期限

年末調整の納付書の提出先は、年末調整の結果によって異なります。

年末調整の納付書の提出先は、年末調整の結果によって異なります。

年末調整で源泉徴収額の過不足に対する還付や徴収を行った結果、納付すべき源泉所得税が発生した場合は、金融機関や管轄の税務署にて、納付書の提出と税の納付を行います。

一方、年末調整の結果、納付額が0だった場合は、管轄の税務署窓口に直接持参するか、郵送によって提出します。

どちらの場合も提出期限は同じで、翌年の1月10日(納期の特例を受けている場合は翌年1月20日)までです。(※注2)

※注2:納付書の記載の仕方|国税庁

関連記事:年末調整はいつまでに提出すべき?提出期限を過ぎたときの対応も紹介

4. 年末調整の納付書は、種類によって書き方が異なるので注意

年末調整を行ったら、その結果に基づいて納付書に必要事項を記載し、提出する必要があります。

年末調整を行ったら、その結果に基づいて納付書に必要事項を記載し、提出する必要があります。

納付書は納付額の有無にかかわらず、必ず提出しなければならないものですので、正しい書き方のポイントを押さえて、不備のないよう手続きを済ませましょう。

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。