従業員の給与から毎月天引きしている所得税と住民税ですが、それぞれどのような内容の税金かご存じでしょうか。

本記事では所得税と住民税の違いや税率について解説しております。また、所得税と住民税の計算方法やそれぞれに対する控除についても紹介しているので、業務や知識の復習にお役立てください。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

1. 所得税と住民税の違いをわかりやすく解説

所得税と住民税には共通している点があります。それが個人の1年間の所得に対して税金がかけられるという点です。つまり、所得が多ければ多いほど所得税も住民税も高くなっていきます。

ここからは、所得税と住民税で大きく違う点を紹介します。

1-1. 納税先は?

まず所得税と住民税は、納税先が異なります。

所得税は国税の一種であり、国に納めなくてはいけない税金です。それに対して住民税は地方税の一種であり、住んでいる地域に納めなくてはいけない税金です。このように所得税と住民税は納める先が違います。

1-2. 納税の時期・対象年度は?

納税の時期も異なります。所得税は1月から12月までの所得から計算する税金なので、その年が終わらない限り税額を確定することができません。そのため、税額が確定してから3月15日までの期間に一括納付をします。

しかし、住民税は前年度の所得をもとにした住民税決定通知が6月に交付されます。それを受け取ったら一括もしくは4回にわけて納付をおこなうため、納税の時期が異なるのです。

関連記事:所得税の納付期限は?過ぎた場合のペナルティ・対応方法も解説!

1-3. 所得税と住民税の税率は?早見表で確認

所得税と住民税は別の税金であるため、もちろん税率も異なります。それぞれの税率について確認していきましょう。

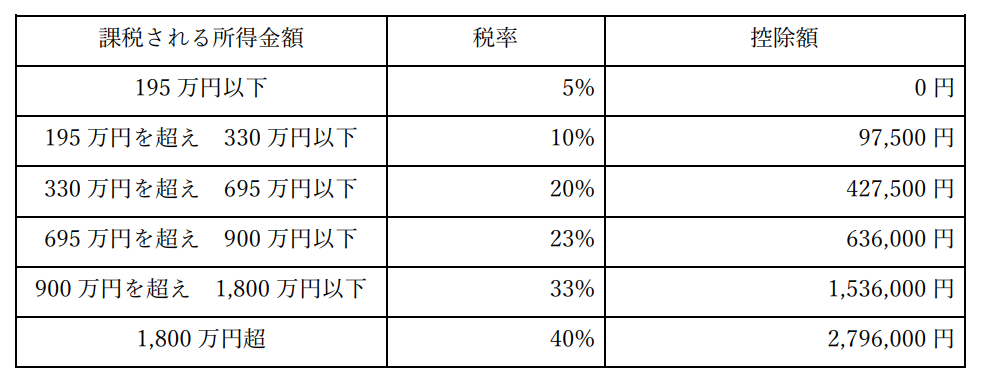

まずは所得税についてです。所得税の税率は、税制改正によって頻繁に変わるため常に最新の情報を確認しなくてはいけません。所得税の税率は、所得に応じて段階的に上昇していくという特徴があります。また所得税は、直接「収入」には課せられないためご注意ください。

所得税から必要経費や所得控除などを差し引いたうえで「課税対象額」を決定して、こちらの額を課税します。税率については以下の表を参考にしてください。

所得税に対して住民税は、所得に応じて税率が変化することはありません。

そして定額で課税される「均等割」と所得に応じて課税される「所得割」に分けられます。所得割と均等割を合計したものが住民税になると考えてください。

住民税の所得割の税率は10%となっており、市町村民(区民)税が6%、都道府県民(都民)税が4%という内訳になっています。そして住民税の均等割は、市町村民(区民)税が1,500円、都道府県民(都民)税が3,500円と定められています。

ただし、住民税は一部の地域で法令の範囲内で税率を上乗せしているケースがあるため、一概にこの税率で計算すればいいというわけではありません。正しい税率で計算をするためには、従業員が居住している地域のホームページなどを確認する必要があります。

関連記事:所得税率の計算をわかりやすく解説!所得税率表・計算例付き

2. 所得税と住民税の計算方法

所得税と住民税の計算方法はほとんど変わりません。

そのため、ここからは所得税の計算方法について紹介します。

まず収入を求めます。そこから給与所得控除を引きましょう。給与所得控除額については以下の表を参考にしてください。

今回は例として収入が160万円の場合で計算をおこないます。

その場合の計算式は次のようになります。

収入(160万)-給与所得控除(55万)=所得(105万)

これで所得が求められるので、そこから基礎控除額を引きます。所得税の基礎控除額については、年収が2,400万円以内の場合は一律で48万円となっています。

所得(105万)-基礎控除(48万)=課税所得額(57万)

課税所得額が求められたら税率をかければ課税額を求めることができます。

課税所得額(47万)×税率=課税額

これが所得税の計算方法です。

住民税に関しては、計算方法自体は変わりません。

ただし基礎控除額や税率が異なる点にはご注意ください。また、上記の計算方法で求められるのは住民税の所得割であり、加えて均等割の金額もあわせて納税する必要がある点も押さえておきましょう。

関連記事:給与計算によって決まる所得税について計算方法や源泉徴収を詳しく紹介

関連記事:給与計算によって決まる住民税について算出の仕方や気をつけたいポイントを解説

3. 所得税と住民税に関してよくある質問

ここからは、所得税と住民税に関してよく生じる疑問について紹介していきます。

所得税と住民税の控除や、未納の場合どのようなことが起きるのかについて解説します。

3-1. 所得税と住民税に関する控除とは?

所得税と住民税にはそれぞれ控除が適用されるケースがあります。控除とは一定の要件を満たすことで、所得税や住民税の課税対象額から一定の金額を差し引くというものです。課税対象額が少なくなるので、支払うべき所得税や住民税ももちろん少なくなります。

控除にはさまざまな種類があります。例えば、一人で子供を育てている場合は、「ひとり親控除」、扶養家族がいる場合は「扶養控除」を受けることができます。

控除は税負担を軽くできる制度であるため、適用できるものは全て適用したうえで税額を求めるのが望ましいです。

主な所得控除には次のような種類があります。

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄附金控除

- 障害者控除

- 寡婦控除

- 勤労学生控除

- ひとり親控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

控除額については、所得税と住民税でそれぞれ異なるケースが多いためご注意ください。

所得税と住民税それぞれでどれだけ控除されるのかを調べたうえで、税額を計算する必要があります。所得税と住民税の計算を正しくおこなわないと、給与金額が変わるため、ミスが起こらないように注意しなければなりません。当サイトでは、給与計算で間違えやすい税金の算出方法をわかりやすく解説したマニュアルを無料でお配りしています。

給与計算のミスを防ぎたい方はこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご確認ください。

3-2. 所得税と住民税が未納だとどうなる?

所得税と住民税を納付期限までに支払えない場合、ペナルティが生じるため注意が必要です。納付期限の翌日から「延滞税」が発生し、滞納が長引くほど支払うべき税金が高くなっていってしまいます。すぐに支払えない場合、滞納日から20日以内に督促状が届きます。督促状が数回届いた後も支払が出来ない場合、財産が差し押さえられる可能性もあるため、一日でもはやく納付することが大切です。

4. システム導入でミスの可能性を減らそう

所得税と住民税の計算はそれほど難しくはありません。しかし、さまざまな控除を適用して計算するとなると手間がかかってしまいます。人事や給与計算担当者は他にも対応しなくてはいけない業務が数多くあるので、税金の計算だけで業務に時間が取られてしまうのではあまり望ましくありません。

税金の計算は人事や給与計算担当者にとって非常に重要な業務です。ミスなく仕事をするためにも業務の効率化は欠かせません。人事や給与計算担当者の業務が多くて悩んでいるという方は、管理システムの導入を検討してみるとよいでしょう。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。