年末調整で必要な書類には住所の記載欄があり、基本的に住民票がある住所を記載します。ただし、引っ越しなどで住所変更をしていない場合、実際に住んでいる住所と住民票の住所が異なる場合もあるかもしれません。この記事では、年末調整の書類に記載すべき住所をわかりやすく解説します。また、年末調整の住所が違うとどうなるのかや、住所の修正・訂正の仕方についても紹介します。

目次

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

1. 年末調整で記載すべき住所とは?

年末調整とは、その年に給与などから源泉徴収された税額の合計額と、実際に支払うべき年税額を一致させるための手続きのことです。年末調整が正しく実施されなければ、納めるべき税金に過不足が生じ、トラブルにつながる恐れがあります。ここでは、年末調整に必要となる書類を説明したうえで、年末調整に書くべき住所について詳しく紹介します。

1-1. 年末調整に必要な書類とは?

年末調整を実施する際に必要となる主な申告書類は、次の通りです。

- 扶養控除等(異動)申告書

- 基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

- 保険料控除申告書

- 住宅借入金等特別控除申告書(※2年目以降に住宅ローン控除を受ける場合)

その年に転職した場合、前職の源泉徴収票が必要になります。これらの申告書類は、従業員が記載して、会社に提出することになります。また、それぞれの書類には、本人や配偶者、控除対族扶養親族などの住所を記載する欄もあります。そのため、あらかじめ住所の記載方法を把握しておくことで、スムーズに手続きをおこなうことができます。

関連記事:年末調整とは?確定申告との違いや対象者、やり方や注意点などを徹底解説!

1-2. 年末調整で記載するのどの住所?

年末調整の申告書類に記載するのは、原則として「住民票のある住所」です。住民票は、住民登録されている市区町村に申請することで、入手することができます。実際に住んでいる住所が住民票の住所と一致している場合は問題ありませんが、実際に住んでいる住所と住民票の住所が異なる場合は、どちらを記載すればよいか迷われる人もいるかもしれません。年末調整に記載した住所は、住民税の納付のために利用されます。住民税は「生活の本拠」である地域の自治体に納めるので、この場合は実際に住んでいる住所を記載します。なお、生活の本拠とは、実際に生活の軸を置いている場所(私的生活の中心)のことです。

(住所)

第二十二条 各人の生活の本拠をその者の住所とする。引用:民法第22条|e-Gov

1-3. 年末調整で記載するのはいつの時点の住所?

年末調整に記載した住所は、住民税の納税地を判断するために用いられます。住民税は、その年1月1日時点に住まいのある自治体に対して、その年の前年1年間の所得を基に計算された税額を納付することになります。そのため、年末調整に記載すべき住所は、年末調整をした年の翌年の1月1日時点の住所となります。たとえば、2024年の年末調整をおこなう場合、申告書には2025年1月1日時点の住所を記入します。

関連記事:所得税と住民税の違いは?税率や仕組みの違いをわかりやすく解説!

1-4. 年末調整に記載する住所を間違えるとどうなる?

年末調整に記載する住所を間違えると、住民税を誤った納税地に納めてしまう可能性があります。また、自治体から送付される書類が、現住所に届かない恐れもあります。すぐに罰則につながることはありませんが、トラブルを未然に防ぐためにも、正しい住所を記載することが大切です。また、税務署や自治体から住所間違いについて指摘があったら、速やかに対応するようにしましょう。

2. 年末調整で書くべき住所をケース別に紹介

年末調整をおこなう年に単身赴任や引っ越しをするなど、従業員によってさまざまな状況が考えられます。ここでは、年末調整に記載すべき住所について具体的なケースを挙げて解説します。

2-1. 引っ越し後に住所変更を実施した場合

年末調整の申告書には「翌年の1月1日時点」の「実際に住んでいる住所(生活の本拠)」を記載するのが原則です。そのため、年末調整前に引っ越しをして住民票を新しい住所に移す「住所変更」も済んでいる場合は、引っ越し後の新しい住所を記載しましょう。なお、引っ越し前の住所を記載しないよう注意が必要です。

2-2. 単身赴任のため住所変更をしていない場合

一時的な単身赴任などのため、住所変更をしていないケースもあるかもしれません。この場合、年末調整の申告書類には、住民票のある転勤前の住所を記載します。

たとえば、東京に住んでいる人が福岡に単身赴任し、住民票を移さなかったケースを考えてみましょう。この場合は、たとえ週のほとんどを福岡で暮らしていたとしても、週末や祝日、季節ごとに東京に戻って家族と過ごしているのであれば、住民票のある東京に生活の本拠があると判断されます。住民税は東京の住所で課税されることになるので、年末調整の書類には東京の住所を記載しましょう。

2-3. 引っ越しをしたけれど住所変更をしていない場合

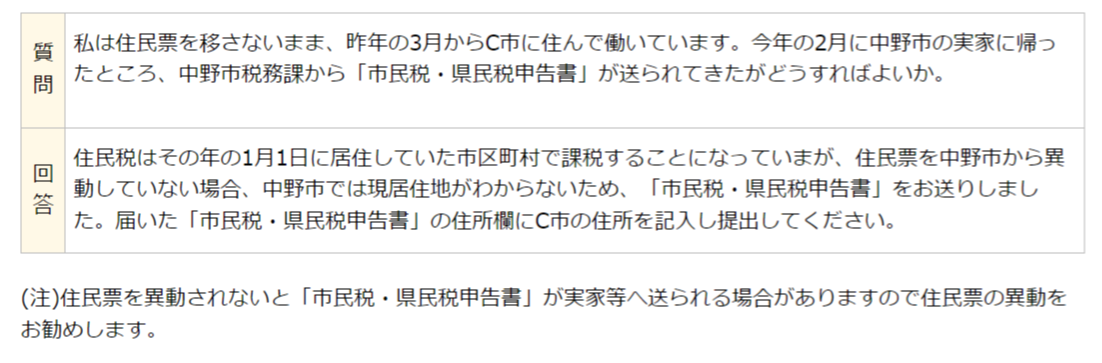

年末調整の前に引っ越して、住民票を新しい住所に移す「住所変更」の手続きをしていない場合、年末調整の書類には引っ越し後の住所を記入します。住民税は1月1日時点の生活の本拠地で課税されるためです。なお、住所変更をしておらず「普通徴収」を選択している場合、下記のように、実家などの引っ越し前の住所に「市民税・県民税申告書」「区民税・都民税申告書」などが届くこともあります。引っ越しをおこなったら速やかに住所変更を済ませるのがおすすめです。また、年末調整の書類には、翌年1月1日時点において「生活の本拠」が置かれている住所を記載するようにしましょう。

2-4. 年末調整の段階で住所がまだ決まっていない場合

12月下旬に引っ越しをするものの、年末調整までに新しい住所が決まっていない、ということもあるかもしれません。このような場合は、年末調整時に住んでいる住所を記載します。新しい住所が決まったら、翌年の1月末までに必ず勤務先に転居手続きをおこないましょう。1月中に新しい住所を報告すれば、企業は1月末までに提出する「給与支払報告書」に新しい住所を記載することができます。

3. 年末調整の住所の具体的な書き方と記入例

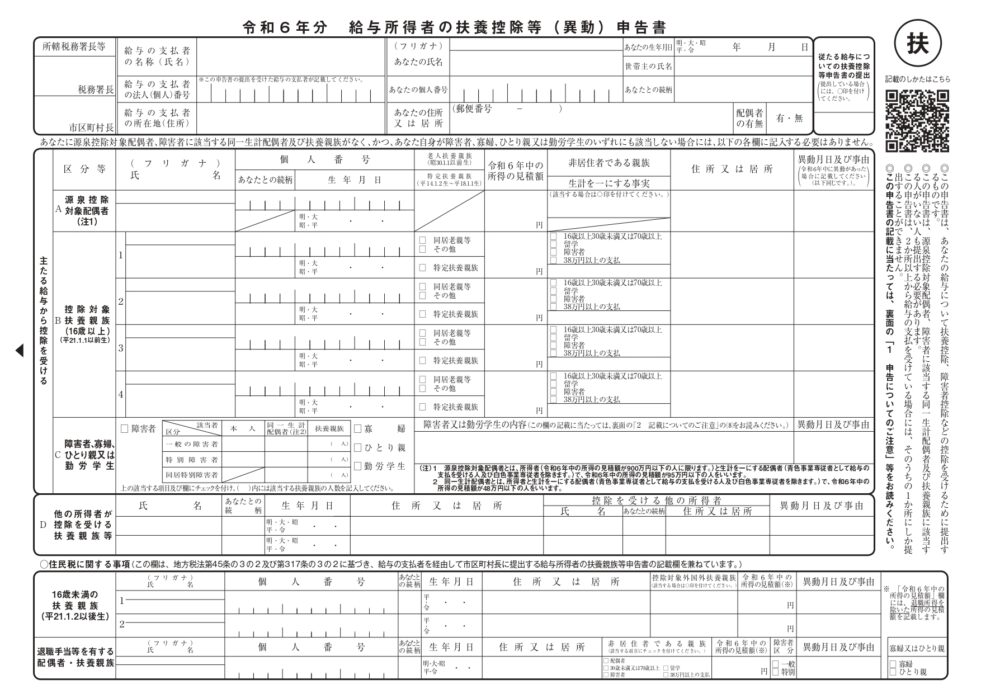

ここでは、令和6年分の給与所得者の扶養控除等(異動)申告書を基に、年末調整の住所の具体的な書き方・記入例を紹介します。

|

項目 |

住所の書き方 |

|

給与の支払者の所在地(住所) |

企業の所在地を会社側が記載する。 ※従業員が記載する必要はありません。 |

|

あなたの住所又は居所 |

年末調整申告者の「生活の本拠」のある住所を記載する。 ・記入例 |

|

その他の人の住所又は居所(配偶者や扶養親族など) |

該当する人の「生活の本拠」のある住所を記載する。 ・記入例①本人と住所が異なる場合 ・記入例②本人と住所が同一の場合 |

このように、住所の書き方は項目ごとに異なります。年末調整の住所は、原則として「都道府県」から記載します。本人と配偶者・扶養親族の住所が異なるケースもあるかもしれません。配偶者や扶養親族の住所項目は、主に控除対象かどうかを判断するために用いられます。そのため、納税者と生計を一にしていることが確認できるように、住所を記載することが大切です。なお、家族が同居している場合、年末調整に記載する住所は「同上」などと記載しても問題ありません。ただし、誤解を招かないように記載することが重要です。

4. 年末調整の住所を訂正する方法

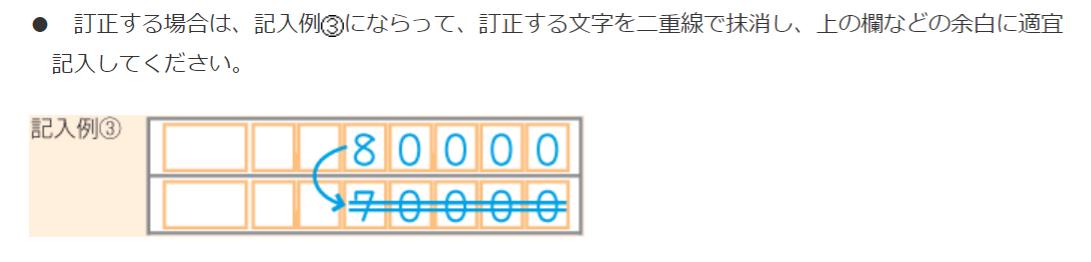

引用:申告書の記載例|国税庁

年末調整の申告書に記載した住所を訂正する場合は、まず記入ミスをした箇所に二重取り消し線を書きます。訂正印は基本的に不要ですが、勤務先によっては押印するのが通例となっている場合もあります。年末調整の住所の訂正の仕方がわからない場合は、担当者の指示に従いましょう。最後に、二重打ち消し線の周囲の空いているスペースに、正しい住所を記載します。修正液や修正テープを使用すると、申告書が認めらなくなってしまうので注意が必要です。

関連記事:所得税の控除種類・扶養控除についてわかりやすく解説!

5. 年末調整の住所に関するよくある質問

ここでは、年末調整の住所に関するよくある質問に対する回答を紹介します。

5-1. 住民票の住所はどのように確認する?

住民票の写しを取得すれば、住民票の住所を確認することができます。住民票の写しの主な入手方法は、次の通りです。

- 役所の窓口に直接取りに行く

- 郵送で取得する

- 電子申請する

- コンビニで交付を受ける など

このように、住民票の写しの取得方法にはさまざまな種類があります。仕事などで忙しい場合、電子申請やコンビニ交付を活用するのがおすすめです。ただし、マイナンバーカードが必要なケースもあるので注意が必要です。自分の所属している自治体のホームページを参考に最適な方法を選択しましょう。

5-2. 年末調整に記載する住所を間違えたら?

年末調整に間違えた住所を記載したまま勤務先に提出した場合は、勤務先に正しい住所を報告し、修正依頼しなければなりません。年末調整の期限である翌年1月31日までに依頼しましょう。記入ミスに気づいたタイミングが翌年1月31日以降の場合、勤務先がすでに年末調整の書類を自治体に提出しているので、修正を依頼することができません。

そのため、速やかに勤務先の担当者に記入ミスを伝え、今後の対応について指示を仰ぎましょう。場合によっては、確定申告しないで済むよう、勤務先が再提出をしてくれるケースもあります。年末調整で訂正するのか、確定申告で修正するのか、いずれにせよ、「年末調整前に引っ越しを済ませているのに、新しい住所を記載しなかった」など、住所の間違いに気付いた場合は、申告書を提出した勤務先に連絡し、迅速に対応することが大切です。

関連記事:年末調整の訂正方法!間違いや修正に気付いたときの対処法を解説!

5-3. 転職により源泉徴収票の住所と異なる場合はどうする?

転職をして、引っ越しをおこなった場合、現在の住所と前職の源泉徴収票に記載された住所が異なる可能性があります。この場合、年末調整の書類には、引っ越し後の住所を記載するようにしましょう。提出する前職の源泉徴収票と異なる住所を記載することになりますが、特に問題ありません。また、会社の担当者に引っ越しをおこなったことを伝えておくと、スムーズに年末調整の手続きを進めることができます。

5-4. 保険料控除証明書やiDeCo控除証明書の住所が異なる場合はどうする?

生命保険や地震保険に加入している場合、生命保険料控除や地震保険料控除を受けるためには、年末調整の書類とともに、保険控除証明書の提出が必要です。同様に、小規模企業共済等掛金控除を受ける場合も、iDeCo控除証明書などの証明書が必要になります。

これらの控除証明書は、保険会社などから10月~11月頃に送付されます。控除証明書の住所が引っ越し前のもので、現住所と異なる場合でも、保険料や控除額に誤りがなければ、問題なくそのまま提出できる場合が多いようです。不安であれば、勤務先や保険会社に確認したうえで提出するのがよいでしょう。

6. 年末調整で記入する住所は「翌年1月1日時点」での「生活の本拠」!

年末調整の申告書に記載する住所は、「住民票のある住所」が原則です。しかし、実際に住んでいる場所と住民票の住所が一致しない場合は、年末調整をおこなった「翌年1月1日時点」の「生活の本拠(実際に住んでいる場所)」を記載しましょう。12月中に引っ越し予定はあるものの、年末調整の時点で新しい住所が決まっていない場合は、年末調整時に住んでいる住所を記載し、新しい住所が決まり次第、勤務先に転居届を提出しましょう。住所の記入ミスをした場合は、該当箇所に二重打ち消し線を書き、空いている場所に正しい住所を記載します。年末調整で記入する住所は、住民税の納付に関わる大切な情報です。誤記入を防ぐため、住所に関する不明点があれば、早めに勤務先へ相談しましょう。

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。