従業員の給与からの控除額の計算や、所得税額の正しい納付には、所得税率を理解しておくことが不可欠です。所得税率を間違えると、修正対応の手間が発生してしまうため注意が必要です。本記事では、所得税率の意味から所得税の計算方法までわかりやすく解説します。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

1. 所得税率の仕組みをわかりやすく解説

所得税を正しく計算するためにも、所得税率の仕組みを理解しておくことが大切です。ここでは、所得税率の仕組みをわかりやすく解説します。

1-1. そもそも所得税とは?

所得税とは、従業員の1年間の課税所得額に対し一定の割合で課せられる税金のことです。所得の種類は次のように10種類に区分されます。

- 給与所得

- 事業所得

- 利子所得

- 配当所得

- 不動産所得

- 一時所得

- 譲渡所得

- 雑所得

- 山林所得

- 退職所得

課税所得額は1年が終わった後に確定します。そのため、給与所得者の場合、概算で所得税を算出して毎月の給与から源泉徴収して納付をおこないます。徴収した所得税に過不足があった場合は、年末調整や確定申告によって正しく計算し直します。

関連記事:年末調整とは|確定申告との違い、対応方法、注意点など基礎からわかりやすく解説!

1-2. 所得税率とは?

所得税率とは、所得税額を算出するため、課税所得に対して掛けられる税率を指します。日本では「超過累進課税制度」が採用されており、所得が大きくなるほど、税率も高くなります。ただし、「総合課税」と「総合課税」のどちらに該当するかで、採用される所得税率は異なるので注意が必要です。

なお、総合課税制度とは、各種の所得金額(給与所得、不動産所得、事業所得、雑所得、一時所得などが該当)を合計して所得税額を計算する制度のことです。一方、分離課税制度とは、他の所得と分離し、一定の税率を掛けて所得税を計算する制度です。分離課税制度にあてはまる所得には「退職所得」「譲渡所得(一部)」「山林所得」などが挙げられます。

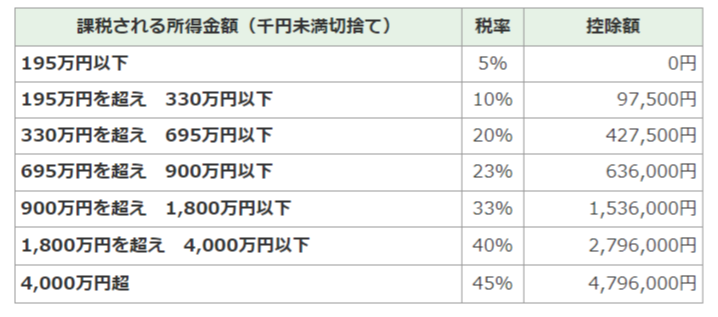

総合課税制度における所得税率は、次の表のように、所得税率は課税所得に応じて5%、10%、20%、23%、33%、40%、45%の7段階に分けられます。

引用:所得税の税率とは|国税庁

1-3. 所得税率と住民税率の違い

個人の所得にかかる税金は「所得税」のほかに「住民税」があります。住民税とは、1月1日時点で日本に住所があり、一定額以上の所得のある人が都道府県や市区町村に対して支払う税金のことです。

所得税の計算では、原則として「累進課税制度」が適用されるので、所得の増加とともに所得税率は大きくなります。一方、住民税の計算に用いられる「住民税率」は一律10%(都道府県や市区町村によって若干の差あり)です。そのため、所得が増えたとしても住民税率は大きくなりません。

個人住民税には、所得に応じた負担を求める「所得割」と、所得にかかわらず定額の負担を求める「均等割」があります。所得とは、企業などから受け取る収入から必要経費を差し引いた額をいいます。

所得割の税率は、所得に対して10%(道府県民税が4%、市町村民税が6%)※1とされており、前年の1月1日から12月31日までの所得で算定されます。

均等割は、個人住民税は「地域社会の会費」的なものであるとして負担を求める個人住民税の性格を反映したもので、その税額は5,000円(道府県民税が1,500円、市町村民税が3,500円)※2とされています。

引用:個人住民税|総務省

関連記事:所得税と住民税の違いは?税率や仕組みの違いをわかりやすく解説!

1-4. 復興特別所得税率とは?

個人の所得にかかる税金には「所得税」「住民税」と、もう一つ「復興特別所得税」があります。復興特別所得税とは、2011年に発生した東北地方太平洋沖地震からの復興に必要な財源を確保するため創設された税金制度です。すべての納税者は、平成25年(2013年)から令和19年(2037)年までの25年間、所得税に復興特別所得税率(2.1%)を掛けて算出した復興特別所得税も支払う必要があります。

2. 所得税の計算方法

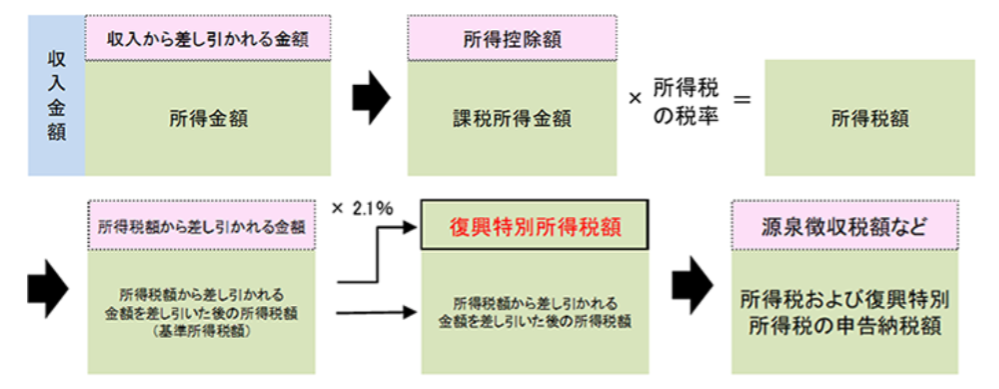

ここでは、所得税率を用いた所得税の計算方法について詳しく紹介します。所得税の計算の流れは、次の通りです。

2-1. 収入から所得を算出する

まずは収入を明確にしましょう。給与所得者であれば、会社から受け取る給与・賞与などが収入に該当します。なお、一定までの通勤手当や傷病手当金、育児休業手当金は非課税となるので、所得税を計算する場合は除外しましょう。

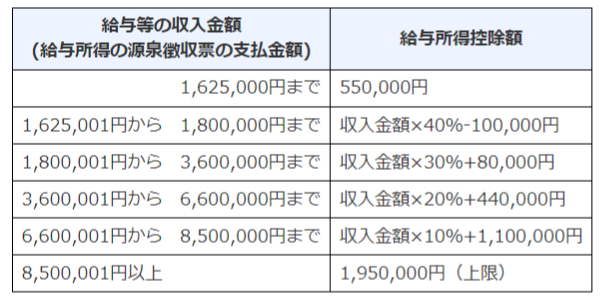

収入が把握できたら、所得を算出します。各種所得によって、計算式は異なるため注意が必要です。たとえば、給与所得者の場合、収入から給与所得控除を差し引くことで、給与所得を求めることができます。なお、給与所得控除は、下記の表の通りです。

事業や副業をおこなっている場合、その収入は事業所得や雑所得に該当します。事業所得や雑所得は、収入から必要経費を差し引くことで計算することができます。各種所得を計算したら、合算して総所得金額(分離課税のものを除く)を算出しましょう。

2-2. 課税所得金額を計算する

総所得金額から各種所得控除を差し引くことで、課税所得金額を計算することができます。所得控除には、次の種類があります。

- 基礎控除(すべての人が対象)

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 社会保険料控除(健康保険料や厚生年金保険料など)

- 小規模企業共済等掛金控除(iDeCoなど)

- 生命保険料控除地震保険料控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 雑損控除

- 寄附金控除(ふるさと納税など)

- 医療費控除

会社員の場合、年末調整で所得控除を適用することができます。しかし、雑損控除や寄附金控除、医療費控除は、原則として確定申告でなければ適用できないので注意が必要です。

2-3. 所得税率を選択して所得税額を求める

課税所得金額が計算できたら、所得税率の表から正しい税率を選択します。課税所得金額に所得税率を掛けることで、所得税額を算出することが可能です。なお、住民税については適用する控除の額などが異なり、所得税と計算方法が若干異なるため注意が必要です。

2-4. 基準所得税額を算出する

基準所得税額とは、所得税額から税額控除を差し引いたその年に納めなければならない所得税額のことです。代表的な税額控除は、次の通りです。

- 住宅借入金等特別控除(住宅ローン控除)

- 配当控除

- 分配時調整外国税相当額控除

- 外国税額控除

- 政党等寄附金特別控除 など

税額控除は、直接所得税から差し引けるため、大きな減税効果が期待できます。また、計算された基準所得税額に復興特別所得税率を掛ければ、その年に納めるべき復興特別所得税も求めることができます。

2-5. 源泉徴収税額を差し引く

給与所得者の場合、毎月の給与から源泉所得税が差し引かれています。また、事業所得や雑所得の場合でも、源泉徴収を受けることがあります。このような場合、その年に納めるべき所得税額から源泉徴収税額を差し引くことで、追加で納めなければならない所得税額を計算することが可能です。

なお、納付すべき所得税額よりも源泉徴収税額のほうが大きくなるケースもあります。この場合は、年末調整や確定申告により、その差額を還付金として受け取ることができます。

関連記事:所得税の計算方法は?控除額や税率、源泉所得税との違いもわかりやすく解説

3. 所得税率に関する注意点

ここでは、所得税率に関する注意点を紹介します。

3-1. 所得税率の改訂がある

現在は2015年におこなわれた税制改正により、それまで6段階だった税率に「課税所得4,000万円以上は税率45%」という枠が新たに追加され7段階となっています。このように、今度も税率の改訂がおこなわれる可能性があることを押さえておきましょう。

3-2. 所得税率の選択間違いに気を付ける

所得税率の選択間違いをすると、計算される所得税額は大きく変わります。たとえば、課税所得が1,949,000円であれば所得税率は5%ですが、1,950,000円を超えると所得税率は10%と、僅か1,000円の差でも税率は2倍になります。もし、所得税の計算ミスがあった場合、確定申告による修正が必要になるケースもあるので、常に間違いのないよう確認を徹底することが大切です。

3-3. 最新の所得税率に対応し、正しく所得税を計算する

所得税の改定は所得税率に限らず、所得控除の内容や適用額においても同様で生じることがあります。令和2年には基礎控除額が38万円から48万円に引き上げられました。そのため、同じ収入でも、税改正の前後で課税所得金額が変わります。正しい所得税率を適用していても、納付すべき所得税の計算ミスが起こる恐れがあります。

このように、所得税率などは頻繫に見直しがおこなわれ、必要に応じてルールが改訂されます。給与計算の担当者は、常に最新の情報をチェックし、迅速に対応することが求められます。

3-4. 所得税の計算ミスや納付遅れは罰金になる可能性がある

所得税の計算ミスが発生すると、正しい納税額を納付できていない可能性があります。また、所得税の納付には期限があります。期限に遅れると罰則が科される恐れもあります。たとえば、下記のような罰金があります。

- 過少申告加算税

- 無申告加算税

- 不納付加算税

- 延滞税

- 重加算税 など

このような罰金を課されないためにも、所得税の仕組みを正しく理解して、きちんと計算や納税をおこないましょう。

4. 所得税を抑える方法

ここでは、所得税を抑える方法について詳しく紹介します。

4-1. 所得控除や税額控除を活用する

年間の収入を調整して、低い所得税率を適用することで、税負担を軽減する方法もありますが、非現実的です。そのため、所得控除や税額控除を上手く活用しましょう。たとえば、下記の方法が考えられます。

- iDeCoを利用する

- ふるさと納税をおこなう

- 住宅ローンを組む など

ふるさと納税の場合、ワンストップ特例を活用すれば、確定申告ではなく、年末調整で対応することができます。また、住宅ローン控除は1年目に確定申告が必要ですが、2年目以降は年末調整で対応することが可能です。

関連記事:所得税の控除種類・扶養控除についてわかりやすく解説!

4-2. 副業に挑戦してみる

副業に挑戦してみることで、事業所得や雑所得といった給与所得以外の所得を得ることができます。副業所得が20万円以下であれば、原則として確定申告が不要です。また、事業所得や雑所得の場合、必要経費を利用することができます。所得税を抑えるため、副業にチャレンジしてみるのも一つの手です。ただし、会社の就業規則を確認したり、本業に影響が出ないよう配慮したりすることが大切です。

給与の収入金額の合計額から、雑損控除、医療費控除、寄附金控除、基礎控除以外の各所得控除の合計額を差し引いた金額が150万円以下で、かつ、給与所得および退職所得以外の所得金額が20万円以下の人は、申告の必要はありません。

4-3. 確定申告では白色申告から青色申告に切り替える

個人事業主・フリーランスや副業をしている人は、事業所得や不動産所得を得ることになり、確定申告で納税をおこなう必要があります。確定申告には、白色申告と青色申告の2つの方法があります。青色申告と比べて白色申告のほうが、簡単に手続きができます。

しかし、青色申告で確定申告をおこなう場合、帳簿付けが大変になるケースもありますが、最高65万円の青色申告特別控除を適用することができます。そのため、白色申告から青色申告に切り替えることで、大きく税負担を軽減できる可能性があります。青色申告を利用する場合、自社のニーズにあう会計ソフトを導入するのがおすすめです。

関連記事:個人事業主で年末調整が必要なケースとは?青色事業専従者がいる場合も解説!

5. 人為的なミスを防ぐためにシステム導入を

所得税率には超過累進課税が採用されており、従業員の課税所得に応じて正しい税率を調べる必要があります。7段階ある税率を1段階間違えるだけで税額に大きな差が出るため、慎重な作業が求められます。また、所得税率をはじめ、所得税の計算方法は改定されることがあります。

つまり、最新の情報に従って正しく対応しなくてはなりません。全従業員の所得税をミスなく算出するのは、人事担当者にとって大きな負担となります。人為的なミスを削減し、効率良く業務を進めるためにおすすめであるのが給与管理システムです。ぜひこの機会に導入を検討してみてはいかがでしょうか。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

引用:

引用: