2018年1月より、配偶者控除を受けられるパートの上限年収が、103万円から150万円に拡大されたのはご存知でしょうか?

「何かが変わったのは知ってるけど、結局、何がホントなの?」「いまさら聞きづらいけど、そもそも扶養控除って何?」という方は、ぜひ本記事を読んでみてください。

近年では、仕事探しの際に、「扶養控除」を気にする女性も多く見られるようになりました。

配偶者扶養控除について詳しく理解していれば、人事として、結婚や出産を控え、会社を離れる女性社員にも、ライフルタイルにあった働き方を提示することができるかもしれません。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安 ・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

1. いまさら聞けない「扶養控除」とは?

「扶養控除」とは、納税者に所得税法上の控除対象扶養親族となる人がいる場合に、一定の金額の所得控除が受けられることを言います。

※控除とは:支払うべき税金が差し引かれ、負担が軽減されること

1-1. 扶養親族って誰のこと?

扶養控除を受けられるのは「配偶者」と「扶養親族」ですが、「扶養親族」とは、一体だれのことを指すのでしょうか。

扶養親族とは、その年の12月31日時点で、次の要件の全てに当てはまる人となります。

(国税庁ホームページより引用) |

また、扶養親族の中でも控除を受けられる対象は、16歳以上の人であると定められています。

1-2. 「配偶者控除」と「配偶者特別控除」

配偶者控除

例えば、配偶者の給与収入が103万円以下の場合に、年末調整で本人の税金(所得税・住民税)を一定額減らすことができる制度を「配偶者控除」といいます。

一年の半分を過ぎた頃から、103万円の計算を必死にしだす主婦の方も多いですよね。彼女たちはこの「配偶控除」を受けるために、「103万円を超えてはいけない」という試練と戦っているのです。

配偶者特別控除

配偶者に103万円を超える収入があるため配偶者控除の適用が受けられないときでも、配偶者の所得金額に応じて、一定の金額の所得控除が受けられる場合があります。これを「配偶者特別控除」といいます。

例えば、妻の年収が103万円を超えてしまっても130万円までの間であれば、税金は払わなければならないけれど、その負担額はまだ低く、比較的安全だよ、というのが配偶者特別控除です。妻の年収が130万円を超えてしまうと一気に負担が大きくなり、レッドゾーンになります。

この場合の扶養とは、配偶者控除とはまた別の扶養控除になります。今回改正があったのは「配偶者控除」と「配偶者特別控除」ですので、学生アルバイトの「103万円」という制限には以前と何の代わりもありません。お気をつけください!

1-3. 2種類の扶養「税法上」と「社会保険上」

パート収入に関して言われる「扶養」には2つの種類があります。1つは「税法上の扶養」、そしてもう1つは「社会保険上の扶養」です。2018年に改正された配偶者扶養控除は税法上の扶養になります。

税法上の扶養

税法上の扶養とは、扶養者(配偶者、子ども)の給与年収が103万円以下である場合に入ることが可能になります。税法上の扶養に入っていると、被扶養者(ex.妻)は、本来支払わなければならない所得税や住民税の一部が免除されます。

一方で、扶養者の給与年収が103万円を超えてしまうと扶養に入ることができないので、被扶養者になるはずの者が、個人で所得税や住民税の税金を納めなければなりません。

社会保険上の扶養

社会保険とは、健康保険と厚生年金保険の総称です。健康保険の扶養となる人は、自分で保険料を支払うこと無く、健康保険に加入することができます。

(医療費の自己負担軽減etc)子どもでも、自分の健康保険カードを持っている(健康保険に加入している)のは、親の扶養となっているためです。

もし、この健康保険の扶養に入らなかった場合、自分で保険に加入し、保険料も支払わなければならないので、損してしまいます。一方、厚生年金保険の扶養となる人は、国民年金保健に加入することができます。

2. 扶養控除でよくあるQ&A

Q.税法上の扶養では扶養に入ったり、社会保険上では扶養に入らなかったりを選ぶことは出来るの?

A.

そもそも扶養というのは申告制なのです。扶養に入るためには税法上の扶養、社会保険上の扶養それぞれで申告しなければなりません。要するに、扶養控除を受けたければ申告し、受けたくなければ申告しなければいいだけの話なのですが……

受けられるならばどちらの扶養控除も受けないと損になるというのは言うまでもありません。

税法上の扶養と社会保険上の扶養で、給与収入の上限額が異なるので、税法上の扶養(上限103万)は入れなくても、社会保険上の扶養(上限130万)は可能だという方は、片一方だけでも入ることをオススメします。

Q.税法上の扶養に入ることで、扶養者、被扶養者にはそれぞれどんなメリットがあるの?

A.

被扶養者(扶養される側:ex配偶者、親族)のメリットとしては、扶養に入ることで、本来払わなければならない所得税や住民税を一部免除してもらうことができる点にあります。扶養者(扶養する側:ex夫)のメリットは特にありません。

Q.税法上の扶養に入って、社会保険上の扶養に入らないことのメリット・デメリットってなに?

A.

税法上の扶養に入る基準を満たしているということは、社会健康保険上の扶養にももちろん入れるということです。入れるにも関わらず入らないということのデメリットはあっても、メリットは特にありません。また、このようなケースは基本的にはないと思われます。

3. 平成29年度税制改正、結局なにが変わったの?

税法上の扶養である配偶者控除はこれまで、給与年収の上限が103万円でした。しかし、この29年度税制改正により、2018年1月をもって、給与年収の上限が引き上げられることが決定しました。新たに拡大された給与年収の上限は150万円です。

当初はそもそも配偶者控除を廃止し、新たに夫婦控除を新設するということで議論がスタートし、結論としては、「配偶者控除の拡大」と「高額所得者の税負担を増やす」ことになりました。

ここからは、さらに具体的な配偶者控除の改正内容について見ていきましょう。

3-1.「新・配偶者控除」の3大改正ポイント

1.配偶者控除の給与年収上限103万円→150万円に拡大

これまで所得税の扶養上限であった年収103万円から年収150万円に配偶者控除が拡大されることになりました。これによっていわゆるパートの主婦たちが、103万円を気にする必要はなくなるというわけです。

ちなみに、被扶養者の子どもに適用される扶養控除が改定されたわけではないので、気を付けましょう!

2.配偶者特別控除が給与年収上限141万円→201万円へ拡大

先ほども説明したとおり、103万円を超えたとたん、いきなり税負担が増え、手取りが減ってしまうということがないように設けられている仕組みが「配偶者特別控除」です。

これにより扶養を抜けて、配偶者控除が受けられなくなった場合も、一気に税金が増えるわけではなく、緩やかに税額が増えるよう工夫されています。

これまではパートの給与年収103万円~141万円までが配偶者特別控除の範囲内でした。新たな制度ではこの配偶者特別控除額が給与年収201万円までに拡大されることになりました。

3.高所得者の配偶者控除が縮小もしくは廃止

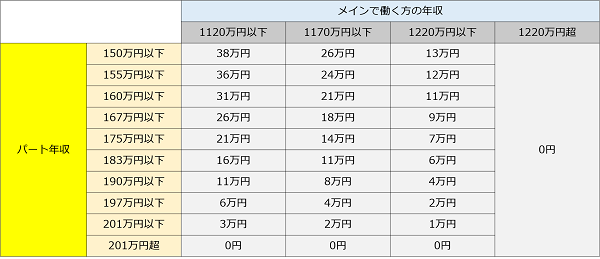

これまでの、扶養に入る側(ex妻)だけの年収に焦点があてられてた配偶者控除と大きく変わり、今回で新しく加わったのが「配偶者控除(配偶者特別控除)を受ける側の年収上限」です。簡単に言えば、夫(メインで働いている方)の年収が高いと、妻は配偶者控除を受けられない、または控除が減額されるという規定です。

被扶養者の給与年収と控除額の関係は以下の通りです。

| 給与年収 | 1120万円 以下 | 1170万円 以下 | 1220万円 以下 | 1220万円 超 |

| 控除 | 38万円 (全額) | 26万円 | 13万円 | 0万円 (免除なし) |

3-2.改正内容まとめ

新配偶者控除もしくは配偶者特別控除額を上の表で確認してみてください。家庭でメインで働いている方の収入によっては、そもそも配偶者控除が適用されない可能性もあることがわかります。

これを理解した上で、では税法上の扶養である配偶者控除にこだわってパートを選ぶ必要があるのかどうかを考えた方が良いでしょう。

本章で解説した内容は、自社の従業員からも質問される可能性があるので、正しく理解する必要があります。

また控除は、所得税の金額にも影響が出るため、給与計算の担当者は計算方法も併せて覚えておきましょう。

当サイトでは、上述した所得税の計算方法や税金の計算で起きうる人為ミスを減らしたり効率化させられる方法を解説した資料を無料で配布しております。

税金の計算方法に関して不安な点があるご担当者様は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご確認ください。

4. 多様化する社員に寄り添うには「扶養控除」の理解が必須!

近年、「ダイバーシティ経営」を推進する企業が多くなっています。

一般的に、ダイバーシティ(Diversity)は「多様性」と訳されていますが、実は「Diversity&Inclusion」を省略したもので、本来は「多様性の受容」ということを意味しています。ダイバーシティーマネジメントにおいては、この「受容」という点が非常に大切です。

人間は人種や性別、年齢、身体障害の有無などの外見的な違いだけでなく、宗教や価値観、社会的背景、生き方、考え方、性格、態度、嗜好など、内面も皆違っています。ダイバーシティとは、個々の「違い」を受け入れ、認め、活かしていくことです。

わが国においては、「男女の分業を基本とした日本の社会、企業、組織風土が根強く存在している」などの理由から、ダイバーシティという概念があまり形成されてこなかったのではないでしょうか。ビジネス社会において、男性正社員を中心としたワークスタイルがベースであったことは認めざるを得ません。

その結果、現在の日本では「仕事と生活を両立することが難しく、子育て支援も不十分で、ライフスタイル選択の多様性を受容するのが困難になっている」という現状があります。

そんな中でも、出産後、専業主婦になるのではなく、正社員としてまた会社に戻ってきたり、パートや派遣といったように雇用形態を変えて社会復帰するという女性が、最近では多く見られるようになりました。

人事担当者には、そんな多様化した社員へ、適切かつ効果的に対応するための工夫が求められています。また、組織にとっても、働き方の多様性、雇用形態の多様性、働く場所の多様性を女性社員に認めることは、大きなプラスとなるはずです。

「子育てとの両立が大変そうなら、フルタイムを前提にアルバイトとして社会復帰してみたらどう?」

「旦那さんの年収がそれだけ高かったら、扶養控除の対象ではないので、年収を心配しなくても大丈夫だね」

「パートで働いて扶養対象に入るより、しっかり正社員としてもう一度復帰したほうが良いと思うよ?」

このように、出産を控える社員や求職者に対して、それぞれのライフスタイルに合った働き方を人事から提案していくことも、今後増えていくでしょう。このような提案を増やしていくためにも、配偶者控除の仕組みについても是非理解を深めていただくことをおすすめします。

5. さいごに

いかがだったでしょう。

意外と知らなかったということも多かったのではないでしょうか。いい会社というのは、社員が作っていくものであり、人事担当者は、その社員たちをサポートするという大きな役割を担っていることを、心に留めておいて頂けたらなと思います。

本記事が、何らかの形で貴社のお役に立てますと幸いです。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、 ・税額が合っているか不安 ・税率を正しく計上できているか不安 ・自社に合った税金計算方法(システム導入?代行依頼?)がわからない というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しております。

本資料にて、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。