所得税にはいろいろな控除があり、適用されることで所得税額が少し低くなります。その控除の一つに「配偶者控除」というものがあります。その名の通り配偶者に関する控除ですが、具体的にはどのような内容になっているのでしょうか。

本記事では所得税の配偶者控除について詳しく解説しております。また、配偶者控除を受けるための条件や控除される金額についても紹介しているのでぜひご確認ください。

目次

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

1. 所得税の配偶者控除について

所得税の配偶者控除とは、所得が一定以下の配偶者がいる納税義務者が受けることのできる所得控除です。なぜ配偶者がいると控除が受けられるのかというと、配偶者に十分な収入がない限りは納税義務者が配偶者を養わなくてはいけないためです。

自身の収入の一部を配偶者に回すということは、それだけ手元に残るお金が少なくなります。そのような方に向けて、税の負担を軽くするために設けられている制度が「配偶者控除」です。

関連記事:所得税の控除種類・扶養控除についてわかりやすく解説!

2. 所得税の配偶者控除には申請手続きが必要

配偶者控除を受けるためには、従業員に年末調整の際に申告書を提出してもらう必要があります。「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」という書類を従業員に提出してもらうようにしてください。

配偶者控除を受けるためには、従業員に年末調整の際に申告書を提出してもらう必要があります。「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」という書類を従業員に提出してもらうようにしてください。

必要書類の提出があり、後述する条件を満たしていれば控除が適用されます。

2-1. 住民税・所得税における配偶者控除の違い

住民税と所得税では、配偶者控除を受けられる際に控除される金額が異なります。

住民税は33万円、所得税は48万円を上限としての控除を受けることが可能です。

関連記事:所得税と住民税の違いは?税率や仕組みの違いをわかりやすく解説!

2-2. 所得税の配偶者控除・配偶者特別控除の違い

所得税には配偶者控除のほかに「配偶者特別控除」が存在します。配偶者控除と配偶者特別控除では、「対象となる配偶者の所得金額」に大きな違いがあります。

配偶者控除は、配偶者の給与収入が103万円以内の場合に、該当します。

一方で配偶者特別控除はより高く、年間所得金額が48万円超えで133万円以内の場合に適用します。そして、配偶者控除と配偶者特別控除の両方を適用することはできません。

詳細の適用要件については、後述します。

2-3. 扶養控除・配偶者控除の違い

扶養控除と配偶者控除は、定義と控除額に違いがあるため、しっかりと押さえておきましょう。

まず扶養控除とは、配偶者以外の親族が受けられる控除となります。具体的には、生計をともにしている6親等内の血族および3親等内の姻族が該当します。控除額は38~63万円で、扶養対象者の年齢などに応じて上下します。

配偶者控除は、配偶者(妻や夫)を対象とした控除です。控除額は最大38万円です。配偶者の年齢が12月31日時点で70歳以上の場合は「老人控除対象配偶者」に該当するため、48万円となります。

配偶者控除の金額については、後ほど詳しく解説します。

3. 所得税の配偶者控除を受けるための要件とは

所得税の配偶者控除を受けるためには、次の要件を全て満たしている必要があります。

- 民法の規定による配偶者であること(市町村区の役場や婚姻届を提出して受理された者で、内縁関係は該当しない)

- 納税者と生計を一にしていること(遠方への送金も含み、生活の財源が共通していること)

- 年間の合計所得金額は基礎控除48万円以下であること

- 給与収入のみを得ている場合は103万円以下(基礎控除48万円+給与所得控除55万円)であること

- 青色申告者の事業専従者として、その年を通じて給与の支払いを1回も受けていないこと

- 白色申告者の事業専従者でないこと

一般的に103万円の壁と表現されることがあるのですが、その理由は給与収入を得ている場合に配偶者控除を受けるための要件が年収103万円以下であるためです。

しかし、この要件に従うと給与収入を得ていない人は基礎控除48万円以下の所得でないと配偶者控除を受けられないことになります。パートタイムで働いているようなケースは給与収入に該当しないので、配偶者控除が受けられません。その状態では生活を豊かにするためにパートタイムで働いているにもかかわらず、税負担が大きくなるという逆転現象が起きてしまいます。

それを防ぐために2018年に法改正がおこなわれ、上述した「配偶者特別控除」という制度が新設されました。基礎控除48万円を超える所得があったとしても、配偶者特別控除の要件を満たせば控除の対象になります。

配偶者特別控除の要件は以下の通りとなります。

- 配偶者を養っている納税者の所得金額が1,000万円以下であること

- 民法の規定による配偶者であること

- 納税者と生計を一にしていること

- 対象の配偶者がすでに配偶者特別控除を適用していないこと

- 青色申告者の事業専従者としてその年を通じて給与の支払いを1回も受けていないこと

- 白色申告者の事業専従者でないこと

- 年間の合計所得金額が48万円超~133万円以下であること(給与収入103万円超~201万円以下)であること

- 配偶者が「給与所得者の扶養控除等申告書」または「従たる給与についての扶養控除等申告書」に記載された源泉控除対象配偶者がある居住者として源泉徴収されていないこと

- 配偶者が公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として源泉徴収されていないこと

配偶者控除と同じ要件もあります。これらの要件を全て満たしていれば、配偶者特別控除が受けられるのです。

関連記事:所得税の扶養控除をわかりやすく解説!扶養要件・申告書の書き方とは

4. 所得税の配偶者控除の年収・金額について

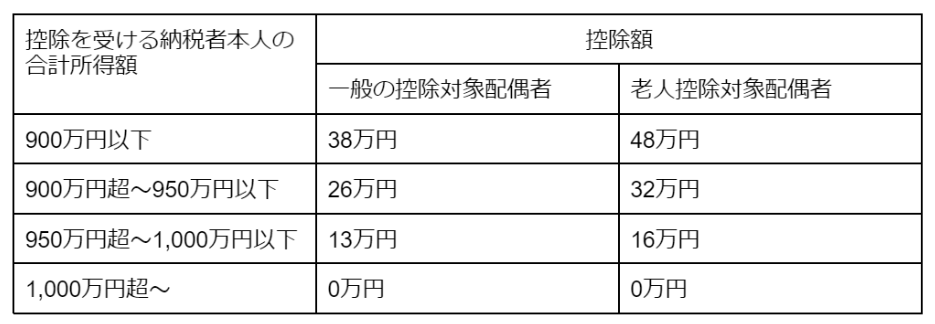

所得税の配偶者控除の金額は、控除を受ける納税者の所得によって決まります。また、配偶者の年齢がその年の12月31日時点で70歳以上の場合は、「老人控除対象配偶者」に該当します。その場合は、控除の金額がより大きくなるためご確認ください。

控除金額は以下の表の通りです。

以前はこのような段階構造にはなっておらず、一律で控除金額が定められていました。しかし、現在では納税者の所得次第で控除金額が変化するようになっています。

関連記事:所得税はいくらからかかる?年収ごとの所得税率・考え方をわかりやすく解説

4-1. 配偶者特別控除の年収と金額

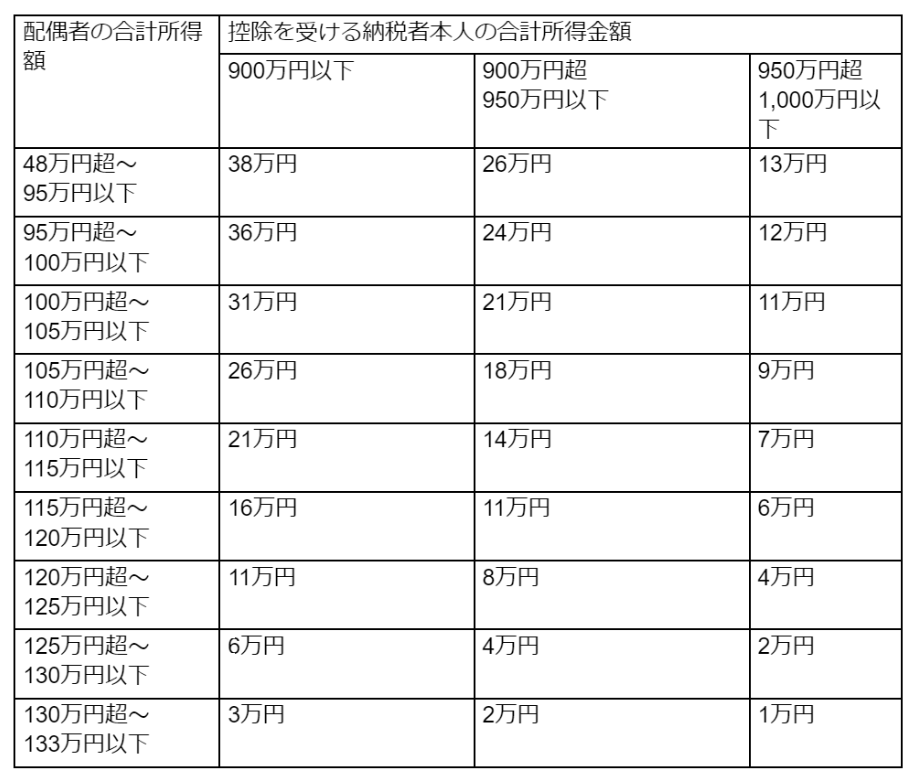

配偶者特別控除の金額は配偶者控除と比べてさらに細かく変化します。控除金額は以下の表の通りです。

配偶者特別控除の場合は、老人控除対象配偶者のような年齢に応じて増額するということはありません。これらの表を参考にしつつ、従業員の控除額がどれくらいなのかを計算してみてください。

所得税の配偶者控除のように、給与計算に直接かかわる計算はミスのないように慎重におこなう必要があります。しかし、何に注意しながら計算・手続きをすればよいのかわからないという給与計算のご担当者様もいらっしゃるのではないでしょうか。当サイトでは、そのような方に向けて、所得税に関する給与計算で注意すべきことと対策をわかりやすく解説したマニュアルを無料でお配りしています。

所得税の手続きや計算をミスなくおこないたい方は、こちらから「所得・住民税 給与計算マニュアル」をダウンロードして、業務にお役立てください。

4-2. 配偶者控除はさかのぼって申請は可能?

配偶者控除の手続きがおこなえなかった場合には、さかのぼって還付申告ができます。

最大過去5年間(翌年1月1日から5年間)までさかのぼり、還付を受けることが可能です。

5. 計算ミスのリスクを減らすためにシステムを導入

配偶者控除が適用された場合の控除額は従業員によって大きく違います。所得税額を計算するたびにこれらの表を確認しながら計算するのは非常に手間がかかります。また、納税者の合計所得金額を計算するのにも時間がかかってしまうので、所得税を計算するだけでかなりの業務量となってしまい、計算ミスなく期限内に納付するのは困難です。

所得税をはじめとした税金を自動で計算してくれるシステムを導入すると、人事や経理担当者の業務負担や、計算ミスが起きる可能性も大きく減らすことができます。必要に応じて、検討してみてはいかがでしょうか。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。