2018年の税制改正により、2020年10月から年末調整に関する書類の電子化が始まりました。2021年1月提出分の年末調整から、一部企業においては、年末調整の電子化が義務化されています。

この記事では、年末調整の電子化の義務化について紹介します。また、年末調整を電子化するメリット・デメリットや、そのやり方・手順についても解説します。

目次

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。

1. 年末調整の電子化の義務化とは?

年末調整とは、毎月の給与・報酬などから源泉徴収された税額と、その年に納付すべき所得税額を比べて、過不足額を調整する手続きのことです。ここでは、年末調整の電子化について詳しく紹介します。また、年末調整の電子化の義務化についても解説します。

関連記事:年末調整とは|確定申告との違い、対応方法、注意点など基礎からわかりやすく解説!

1-1. 年末調整の電子化とは?

年末調整の電子化とは、年末調整の手続きを「電子化」することです。従来の年末調整手続きは、会社が準備した用紙に従業員が必要事項を記載して提出するなど、書面でおこなわれるケースがほとんどでした。しかし、2020年10月からは、次の2つの作業をおこなうこうことで、年末調整手続きを電子データで処理することが可能となりました。

- 従業員が控除証明書等を電子データで取得し、それを利用して年末調整申告書データを作成すること

- 勤務先が従業員から「1.」で取得および作成したデータを受け取り、年税額等の計算をおこなうこと

このように、年末調整の電子化が導入されたことで、企業の年末調整手続きの選択肢が広がりました。

1-2. 年末調整の電子化は一部企業において義務!

年末調整の電子化は、すべての企業で義務化されているわけではありません。しかし、前々年に提出した法定調書の枚数が100枚以上の場合、e-Taxやクラウドサービス、光ディスクなどを使用して提出することが義務づけられています。ここでいう法定調書とは、所得税法や相続税法、租税特別措置法などの規定によって税務署への提出が義務づけられている書類のことで、その中には年末調整に関わる給与所得の源泉徴収票なども含まれています。

たとえば、2023年1月に提出した給与所得の源泉徴収票の枚数が100枚以上だった場合、その2年後である2025年1月に提出する給与所得の源泉徴収票は電子化しなければなりません。条件に該当してから実際に電子化するまでは、約2年の期間があります。しかし、年末調整の電子化を導入するには、環境を整備しなければならないので、早めに対策をおこなうことが大切です。

法定調書の種類ごとに、前々年の提出すべきであった当該法定調書の提出枚数が「100枚以上」であるものについては、インターネットを利用したe-Tax(国税電子申告・納税システム)を使用して送付する方法、光ディスク等(CD、DVDなどをいいます。以下同じ)を使用して提出する方法または国税庁長官の認定を受けたクラウドサービス等を利用して提出する方法によらなければなりません。

関連記事:年末調整のキホン|今さら他人に聞けない担当者必見の内容をご紹介

2. 年末調整の電子化のメリット(会社側)

年末調整の電子化は一部企業において義務化されています。しかし、義務化対象に該当しない場合でも、年末調整を電子化することで、会社と従業員ともにメリットが得られます。ここでは、会社側における年末調整の電子化を導入するメリットについて詳しく紹介します。

2-1. 業務の効率化につながる

年末調整に関する書面の申告書を大量に提出された場合、担当者は原本と控除申告書の内容を一つひとつ精査しなければならず、確認作業に多大な時間と労力を費やすことになります。また、手作業でシステムに転記するなど、担当者の業務負担がかかります。

年末調整の電子化を導入すれば、電子データで処理するため、計算や確認などの業務を自動化することができます。担当者の業務の効率化につながり、コア業務に集中できる時間を確保することが可能です。

2-2. コストを削減できる

紙媒体の書類を用いて年末調整の手続きをおこなう場合、紙代や印刷代などのコストがかかります。また、年末調整で作成した書類は一定期間保管しなければならないため、保管スペースが必要になり、管理コストもかかります。

年末調整手続きを電子化すれば、書類の配布から保管までをオンライン上でおこなうことが可能です。オンラインストレージを導入し、作成書類を電子データとして管理することで、保管スペースを減らすこともできます。このように、年末調整の電子化により、大幅なコストの削減につなげることができるかもしれません。

2-3. 人的ミスを防止できる

紙媒体で年末調整手続きをおこなっている場合、確認漏れや計算ミスなどの人的ミスが発生する可能性があります。人的ミスが生じると、適切に年末調整を実施できず、従業員自身で確定申告してもらう必要性が出てくる恐れもあります。

年末調整を電子化することで、書類チェックや所得税計算などを自動化し、人的ミスを防止することができます。このように、年末調整の電子化により、人的ミスを減らすことで、年末調整の手続きの正確性を高めることが可能です。

年末調整の電子化をお考えの方の中には、電子化したいけれど実際にどの範囲で電子化できるのかがわからないという方もいらっしゃるのではないでしょうか。そのような方に向けて、当サイトでは年末調整の電子化によってどのようなことが可能になるのかを解説した資料を無料でお配りしています。年末調整を電子化して少しでも効率化したいとお考えの方は、こちらからダウンロードしてご活用ください。

3. 年末調整の電子化のメリット(従業員側)

年末調整の電子化は、会社だけでなく、従業員にもメリットがあります。ここでは、従業員側における年末調整の電子化を導入するメリットについて詳しく紹介します。

3-1. 手書きが不要になる

紙媒体で年末調整をおこなう場合、従業員は書類を手書きで作成する必要があります。提出してからミスがあると、差し戻しになり、最初から書き直さなければならず、時間や手間がかかります。

年末調整の電子化を導入すれば、電子データで手続きができるようになるため、手書きでの書類作成が不要になります。これにより、従業員の年末調整の手続きが簡素化され、事務負担を減らし、コア業務に集中することが可能です。

3-2. 自宅からでも提出できる

紙で年末調整の書類を作成する場合、原則として、オフィスに出社しなければ提出ができません。郵送で提出できるとしても、時間やコストがかかります。

年末調整を電子化することで、PC・スマホといった端末とネット環境があれば、場所を問わず年末調整の業務をおこなうことができるようになります。自宅からでも提出できれば、従業員のオフィス出社や郵送の負担を減らすことが可能です。

3-3. 書類の紛失リスクを防止できる

年末調整を早めに終わらせるため、10月頃から書類を配布している企業もあるかもしれません。また、年末調整の手続きには、控除証明書などの添付書類も必要になります。紙の書類については、紛失リスクがあります。書類が紛失してしまうと、再発行してもらわなければならず、時間や手間がかかります。

年末調整の電子化をおこなえば、必要な時にデータを取得して添付できるので、紛失リスクや再発行の手間がなくなります。このように、年末調整を電子化すれば、従業員の書類管理の負担を減らすことが可能です。

4. 年末調整の電子化のデメリット(会社側)

年末調整の電子化には、メリットだけでなくデメリットもあります。ここでは、企業側における年末調整の電子化のデメリットについて詳しく紹介します。

4-1. 年末調整ソフトを導入する必要がある

年末調整を電子化するには、専用ソフトの導入が必要です。年末調整ソフトを利用する場合、導入・運用コストがかかります。そのため、コスト削減のメリットが得られない可能性もあります。

年末調整ソフトを導入する場合、まずは費用対効果を検証しましょう。また、料金や機能、サポート、セキュリティなどの観点から複数のツールを比較したうえで、自社のニーズにあった年末調整ソフトを導入することが大切です。年末調整の電子化を推進する際にリスクを抑えるため、国税庁が提供している無料の年調ソフトを利用してみるのも一つの手です。

4-2. セキュリティリスクがある

年末調整の電子化を導入する場合、インターネット環境を使用するケースもあります。セキュリティ対策をきちんと講じていないと、不正アクセスなどにより、会社の社外秘の情報や、従業員の個人情報が漏洩してしまう恐れもあります。

そのため、年末調整ソフトを導入する際は、セキュリティに注意して選定することが大切です。また、セキュリティに関するルールを設けて、従業員に周知することも重要といえます。

5. 年末調整の電子化のデメリット(従業員側)

ここでは、従業員側における年末調整の電子化のデメリットについて詳しく紹介します。

5-1. 端末やネット環境の準備が必要

従業員が年末調整のデータを作成して提出するには、PC・スマホなどの端末とネット環境の準備が必要です。端末やネット環境のセットアップを従業員自身でしなければならない場合、時間や手間がかかります。また、従業員によって使用するシステムやツールが異なる場合、「年末調整ソフトが利用できない」「申請書の提出ができない」といったトラブルが発生する恐れもあります。

このように、年末調整の電子化を進めるには、従業員の協力が必要になります。従業員に負担をかけないよう、会社側でもサポート体制をきちんと用意しましょう。

5-2. 操作が難しい場合は業務負担となる

年末調整ソフトの操作が難しいと、申告書の作成や控除額の計算といった手続きに時間や手間が多くかかる恐れがあります。場合によっては、手書きのほうが早いというケースもあるかもしれません。

従業員の使いやすさを考慮し、直感的に操作できる年末調整ソフトを導入することが大切です。また、自社で操作マニュアルを用意するのも一つの手です。

6. 年末調整の電子化の注意点

ここでは、年末調整の電子化の注意点について詳しく紹介します。

6-1. 電子化のルールやシステムの統一化が必要

年末調整の電子化ルールを定めていないと、従業員が各々自由な形式で手続きをおこなったために、個別で対応せざるを得なくなり、かえって業務効率が悪化してしまう恐れがあります。年末調整の電子化を導入する場合、データの作成方法や提出方法などのルールを統一化することが大切です。また、使用するシステムも一本化することで、トラブルを未然に防止することができます。

6-2. サポート・フォロー体制は必須

PC・スマホといったITツールの操作に不慣れな従業員がいる場合、年末調整の電子化につまずいてしまう可能性があります。適切なサポート・フォローをおこなわないと、年末調整の手続きに遅れが生じてしまう原因にもなります。年末調整の電子化を導入する場合、サポートやフォローをおこなう窓口を設置し、疑問点や不明点があったら適宜利用できるよう、あらかじめ従業員に周知しておくことが大切です。

6-3. 紙と電子データを併用しなければならない可能性がある

すべての企業において年末調整の電子化は義務化されていません。そのため、年末調整の電子化を導入する場合、紙媒体と電子データを併用するケースもあるかもしれません。

紙媒体と電子データでの手続きを併用する場合、管理が煩雑になり、担当者の業務負担が増加する恐れがあります。紙媒体の手続きと併用して、年末調整の電子化を導入する場合、事前に運用フローを明確にし、スムーズに手続きを進められるようにすることが大切です。

7. 電子化が認められている添付書類・申告書類一覧

令和5年(2023年)10月現在、年末調整において電子化が認められている添付書類・申告書類は以下の通りです。

- 扶養控除等申告書

- 配偶者控除等申告書

- 保険料控除申告書

- 住宅ローン控除申告書

- 基礎控除申告書

- 所得金額調整控除申告書

- 保険料控除証明書(生命保険料(新・旧)、個人年金保険料(新・旧)、介護医療保険料及び地震保険料、社会保険料、小規模企業共済等掛金が対象)

- 住宅借入金等を有する場合の所得税額の特別控除証明書

- 年末残高等証明書

政府による電子化の推進により、今後電子化が認められる書類が増える可能性もあるので、最新の情報をきちんとチェックすることが大切です。

関連記事:年末調整の必要書類は?書き方・提出先も一からわかりやすく解説!

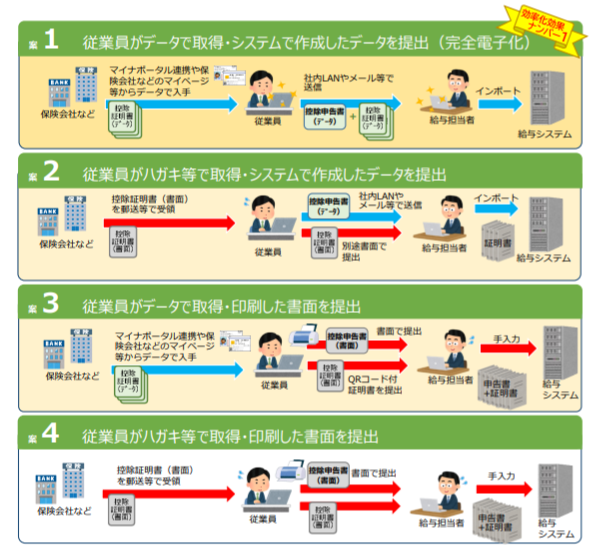

8. 年末調整の電子化のやり方と手順

年末調整を電子化すると、やり方や手順はどのように変化するのでしょうか。ここからは、年末調整を電子化した場合の手続きの基本的な流れを解説します。

8-1. 従業員が控除証明書等を電子データで取得する

従来は保険会社などから書面で交付された控除証明書を添付して提出していましたが、年末調整を電子化する場合、これらの書類を電子データとして受け取る必要があります。控除証明書のデータ化自体は、発行元(保険会社や証券会社、自治体など)が専用のソフトを使用して作成するため、従業員は電子データ提供の申請をおこなうだけで問題ありません。

控除証明書データの取得方法は保険会社などによって異なります。マイナポータル連携に対応している場合はマイナポータルから、それ以外の場合は保険会社の公式ホームページ(マイページなど)から取得することができます。このように、電子データの証明書類の取得方法は、保険会社などによって異なるので事前に確認が必要です。

8-2. 取得した電子データを申告書に添付する

「年末調整控除申告書作成用ソフトウェア(年調ソフト)」などのシステムに取得データを取り込み、年末調整申告書を作成します。年調ソフトでは、取得した電子データを添付するほかに、従業員の基本情報(氏名や住所等)、給与支払者(勤務先)の基本情報(名称や所在地など)といった情報を入力します。マイナポータルと連携している保険会社などからデータを入手する場合、控除申告書の作成手順の中で取得することが可能です。

すべての手続きが完了したら、作成した申告書のデータを電子メールなどに添付して提出します。なお、システム上で提出できる年末調整ソフトもあります。このように、年末調整の作成データの提出方法は使用するシステムによって異なるので、あらかじめ従業員にきちんと周知しておきましょう。

8-3. 年末調整のデータを国税庁に提出する

従業員から受け取った年末調整のデータを確認し、必要に応じて、修正や変更をおこないます。差し戻しが必要になることもあるかもしれません。問題がなければ、年税額の計算などの年末調整手続きを進め、法定調書を作成してオンライン上で提出しましょう。

9. 年末調整電子化のQ&A

ここからは、年末調整の電子化に関してよくある質問について解説していきます。

ここからは、年末調整の電子化に関してよくある質問について解説していきます。

9-1. 年末調整の電子化にマイナンバーカードは不要?

年末調整の電子化において、「マイナポータル」でマイナンバーカードの連携や電子データの取り込みを利用すると、添付書類が不要になります。「扶養控除等申告書」におけるマイナンバーの有無は、国税庁のサイトにて以下のように説明されています。

扶養控除等申告書には、従業員本人、控除対象となる配偶者及び控除対象扶養親族等のマイナンバー(個人番号)の記載が必要です。なお、平成29年1月1日以後に支払を受けるべき給与等に係る扶養控除等申告書については、給与支払者が従業員等のマイナンバー(個人番号)等を記載した一定の帳簿を備えている場合には、その帳簿に記載されている方のマイナンバー(個人番号)の記載を要しないものとされました。

他にも「給与所得者の保険料控除申告書」や「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」は、平成28年4月1日以後に提出する場合、マイナンバーの記載は不要とされています。一方「給与所得者の配偶者控除等申告書」「所得金額調整控除申告書」に関しては、従業員本人のマイナンバーの記載は不要であるものの、配偶者のマイナンバーの記載が必要となります。

このように、年末調整の書類によってはマイナンバー(個人番号)の記載が必要です。マイナンバーカードがない従業員についても、個人番号をきちんと管理しておくようにしましょう。

9-2. 年末調整の電子化に印鑑・印刷は必要?

年末調整を電子化した場合、原則印鑑や印刷は必要がなくなります。そのため、「各種書類に押印する」「印刷してまとめて管理する」といった業務の工数を削減することが可能になります。

9-3. 年末調整の電子化は一部でもよい?

年末調整の電子化は、義務化対象企業に該当しなければ、一部だけ電子化して、引き続き書面で対応することも可能です。また、一部の対象者だけ電子化することも可能とされています。

9-4. 年末調整の電子化に向けて準備すべきことは?

年末調整の電子化に向けて、人事労務担当者が準備すべきことは次の2つです。

- 給与計算システムへ反映させる

- 従業員へ徹底的に周知する

給与計算システムで給与を計算している場合、年末調整の電子化にともない、従業員から受け取った申告書や控除証明書などのデータを反映させる必要があります。正確な計算ができるよう、受け取った電子データをインポートできる環境を整えることが大切です。

年末調整を電子化する場合、従業員も「ソフトウェアの整備」「サービスアカウントの作成」「控除証明書のデータ取得」などの準備が必要になります。そのため、データ取得方法やツール準備方法などをわかりやすく周知し、電子化してもスムーズに年末調整の手続きができるようにしましょう。

10. 年末調整を電子化する際は流れやメリット・デメリットを押さえておこう

2020年1月提出分から、年末調整に係る手続きを電子化することが認められました。前々年の給与などの源泉徴収票が100枚以上の企業は、年末調整の電子化が義務づけられているので注意が必要です。義務化の条件に該当しない場合でも、年末調整を電子化することで、業務効率化やコスト削減といったメリットが得られます。年末調整の電子化を進めるために、まずは年末調整ソフトを導入してみましょう。

令和7年度の税制改正によって、令和7年12月の年末調整から変更が生じます。

- 「令和7年分の年末調整で提出する書類は?」

- 「アルバイトやパート、退職者に年末調整は必要?」

- 「年収の壁の引き上げで年末調整はどう変わった?」

このような疑問をお持ちの方に向けて、令和7年分の年末調整に必要な書類から対象者、計算の流れまで、年末調整に関する基本的な業務を図解でわかりやすくまとめた資料を無料で配布しております。

業務の進め方に不安のある方や、抜け漏れなく対応したい方は、ぜひこちらから資料をダウンロードしてご活用ください。