給与が103万円以内だと所得税がかからない、103万円の壁という言葉を聞いたことはありませんか。実際に給与が103万円以内の場合は、所得税が発生しないのですがそれはなぜなのでしょうか。

本記事では給与が103万円以内だと所得税がかからない理由でもある所得税の基礎控除について詳しく解説します。また、所得税の基礎控除の金額や計算方法についても解説しているので、チェックしてみてください。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。

1. 所得税の基礎控除について

「所得税の基礎控除」とは、全ての納税者を対象にして無条件で差し引く所得控除のことです。条件を満たせば適用されるひとり親控除や扶養控除などとは違い、特別な条件はありません。納税者が平等に基礎控除を受けることが可能です。

従業員が基礎控除を受ける方法については、「所得税の基礎控除を受けるために必要な対応とは」にて後述します。

関連記事:所得税の控除種類・扶養控除についてわかりやすく解説!

関連記事:所得税の扶養控除をわかりやすく解説!扶養要件・申告書の書き方とは

1-1. 給与所得控除・基礎控除の違いは?

給与所得控除は、サラリーマンの従業員のみを対象とする控除です。給与所得控除額の求め方は、収入金額に応じて異なります。

一方で、基礎控除は基礎控除は全ての納税者が対象となるため、個人事業主やフリーランスの方なども受けることが可能です。基礎控除額は、所得が2,400万円以下の場合は一律48万円となります。所得が2,400万円を超える場合は、その額に応じて控除額が決まります。

1-2. 所得控除と税額控除の違いは?

確定申告の際には、所得控除と税額控除の2種類の控除ができます。

所得控除は「所得金額」から一定額を差し引き求めますが、税額控除は「所得税額」から一定額を差し引き計算します。所得税額とは、所得金額から所得控除を差し引き、税率をかけたものを指します。このように税額控除は、計算後の税額から直接控除ができるため、所得控除よりも、節税効果が高いといえます。

1-3. 住民税と所得税の基礎控除の違いは?

住民税と所得税の基礎控除においては、控除金額が異なります。所得税の基礎控除金額についての詳細は後述しますが、2021年分からは所得税の基礎控除額は48万円、住民税の基礎控除額は43万円です。所得税のほうが5万円分高く設定されています。

なお、合計所得金額が2,400万円を超える場合は、金額に応じた控除額となります。

関連記事:所得税と住民税の違いは?税率や仕組みの違いをわかりやすく解説!

2. 所得税の基礎控除の金額について

ここからは、2021年から反映された改正後の所得税の基礎控除の金額について解説します。基礎控除額の引き上げ、給与所得控除の引き下げが起きているため、間違いのないよう正しく把握しておきましょう。

2-1. 基礎控除の金額が10万円引き上げ

所得税の基礎控除の金額は48万円です。この金額ですが、令和2年から改訂されたものになっており、それ以前は38万円でした。そのため、うっかり計算ミスをしないようご注意ください。

また、それまでは一律で控除額が定められていたのですが、令和2年以降から段階的に控除額が変化するようになりました。詳しい基礎控除額は以下のとおりです。

| 個人の合計所得額 | 控除額(所得税) |

| 2400万円以下 | 48万円 |

| 2400万円超 2450万円以下 | 32万円 |

| 2450万円超 2500万円以下 | 16万円 |

| 2500万円超 | 0円 |

所得が多ければ多いほど控除額が少なくなるように改訂されました。

2-2. 給与所得控除の金額が10万円引き下げ

給与所得控除ですが、金額は55万円です。こちらも令和2年に金額の見直しがおこなわれており、それ以前は65万円でした。そのため、給与所得控除の金額は下がった形になります。

しかし、基礎控除が10万円増えているので控除金額の合計は変わっていません。基礎控除が高くなったことで、給与所得でない個人事業主やフリーランスの所得税が少なくなった形になります。

2-3. 住民税の基礎控除について

また、所得税だけではなく住民税にも基礎控除があり、その金額は43万円です。税金それぞれに別の基礎控除があり、金額が異なるので計算する際は混同しないように気をつけてください。そして所得税と同じく、住民税も段階的に基礎控除額が変化するように改訂されています。詳しい基礎控除額は以下のとおりです。

| 個人の合計所得金額 | 控除額(住民税) |

| 2400万円以下 | 43万円 |

| 2400万円超、2450万円以下 | 29万円 |

| 2450万円超 2500万円以下 | 15万円 |

| 2500万円超 | 0円 |

こちらも所得税と同じく、所得が多くなればなるほど控除額が少なくなるように改訂されています。

他には相続税にも基礎控除があります。しかし、相続税の基礎控除は一律ではなく、「3,000万円+(600万円×法定相続人の数)」という式を用いて算出します。

3. 所得税の基礎控除の計算方法

基礎控除を適用した所得税の計算方法ですが、非常に簡単です。まずは収入を求めます。例として収入が150万円あるとしましょう。求めた収入から給与所得控除を引いて、所得を求めます。

- 収入(150万)-給与所得控除(55万)=所得(95万)

このような計算となります。そして所得から基礎控除を引けば、課税所得額が求められます。

- 所得(95万)-基礎控除(48万)=課税所得額(47万)

最後に課税所得額に税率をかければ、支払うべき所得税が求められます。

- 課税所得額(47万)×税率=課税額

例として他の控除が適用されないケースで計算しましたが、適用される場合は課税所得額がより少なくなります。控除にはさまざまな種類があるため、所得税の計算をする際は適用できる控除がないか確認しましょう。

関連記事:所得税の計算方法は?計算例・注意点をあわせてわかりやすく解説!

3-1. 収入が103万円以内だと所得税が0になる理由

最初に収入が103万円以内であれば、所得税が0になるとお伝えしました。

その理由は103万円から給与所得控除と基礎控除を引くと、課税所得額が0円になるためです。課税所得額が0であれば、税率をかけたとしても計算結果は0です。そのため、所得税が0になります。

3-2. 基礎控除以外の控除

ここからは、基礎控除や給与所得控除以外の控除について紹介します。

非常に多くの種類があるので、所得税を計算する際はこれらが適用されるかどうかを都度判断する必要があります。

まずは「社会保険料控除」です。これは年金保険料や健康保険料を支払った場合に、その全額が所得控除の対象になるというものです。こちらは、適用されるケースが多いでしょう。

次に「小規模企業共済掛金控除」です。これは小規模企業共済などの掛け金が全額所得控除の対象になります。

次に「生命保険料控除」です。これは生命保険料や介護保険料、年金保険料などの掛け金を一定の計算式に当てはめて、その金額が所得控除の対象となります。

次に「地震保険料控除」です。5万円が上限であり、地震保険料の全額が控除対象になります。

次に「寄付金控除」です。特定の団体への寄付金から2,000円を引いた金額が所得控除の対象となります。

他にも「扶養控除」、「配偶者控除」、「配偶者特別控除」、「住宅借入金等特別控除」などが存在します。所得税の負担を少しでも軽くするために、これらが適用されるか確認するとよいでしょう。

4. 所得税の基礎控除を受けるために必要な対応とは

従業員が基礎控除を受けるには、年末調整にて基礎控除申告書の提出をする必要があります。

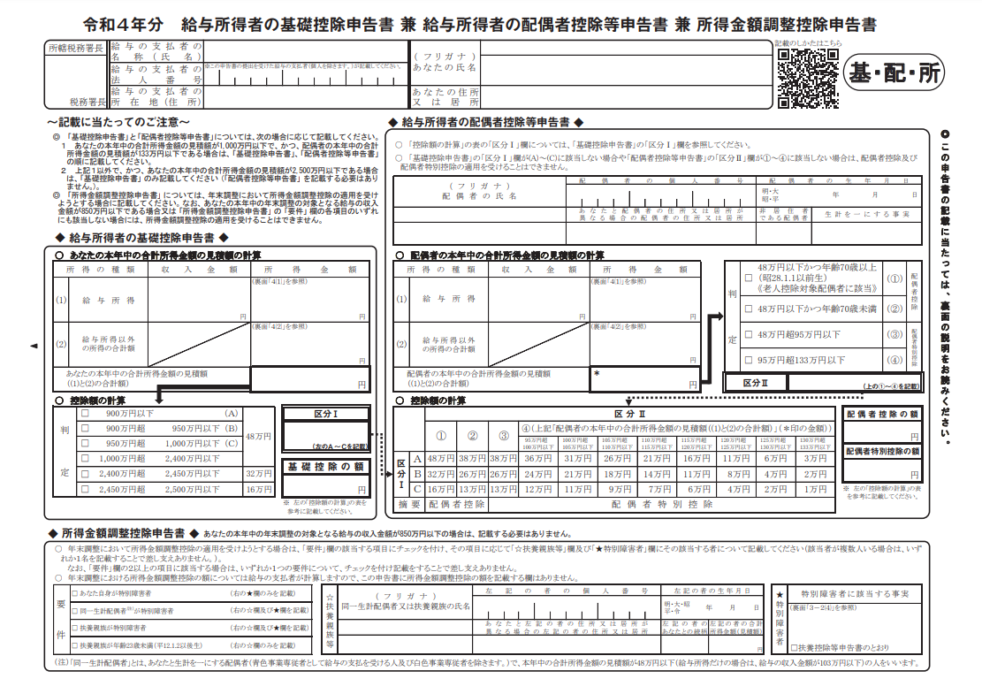

そのため人事労務担当者は、年末調整の際に従業員から当年最後の給与支給日までに「給与所得者の基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書」という書類を提出してもらいます。

以下の国税庁公式サイトより、テンプレートと記載例をご活用ください。

参考:[手続名]給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告|国税庁

5. 控除の種類が多いと業務が煩雑に

所得税を計算する際に適用される控除の種類が多いと、非常に複雑になります。年末調整の書類である程度は計算されていても、問題がないかを確認しなくてはいけません。従業員数が多いと、確認作業にも時間がかかるほか、その内容をパソコン上に打ち込むのもかなりの手間になります。

そこでおすすめなのが管理システムの導入です。テレワークが増えている中、管理システムを導入することで仕事の管理にかかる時間が少なくなり、人事の負担が大幅に削減できます。その結果、所得税の計算などにかけられる時間も増えるでしょう。

人事や経理の業務量を減らしたいという方は、ぜひ管理システムの導入を検討してみてください。

給与計算業務は税務リスクや労務リスクと隣り合わせであるため、

・税額が合っているか不安

・税率を正しく計上できているか不安

・自社に合った税金計算方法(システム導入?代行依頼?)がわからない

というような悩みをお持ちのご担当者様は多いと思います。

そのような方に向け、当サイトでは所得税と住民税の正しい計算方法、税金計算時によく起きるミスとその対策をまとめた資料を無料で配布しています。

資料では、税金計算のミスを減らしたり、効率化が図れる給与計算システムの解説もあるので、税金計算をミスなく効率的に行いたいという方は、ぜひこちらから「所得・住民税 給与計算マニュアル」をダウンロードしてご覧ください。