退職所得の源泉徴収票とは、従業員の退職後に交付しなければならない重要な書類の一つです。なお、退職所得の源泉徴収票は年末調整に使用しないので、転職先への提出は不要です。退職所得の源泉徴収票を作成する際の難しいポイントが「区分」「税額」です。この記事では、退職所得の源泉徴収票の書き方をわかりやすく解説します。また、退職後の確定申告の有無についても紹介します。

「年末調整のガイドブック」を無料配布中!

「年末調整が複雑で、いまいちよく理解できていない」「対応しているが、抜け漏れがないか不安」というお悩みをおもちではありませんか?

当サイトでは、そのような方に向け、年末調整に必要な書類から記載例、計算のやり方・提出方法まで、年末調整業務を図解でわかりやすくまとめた資料を無料で配布しております。

年末調整業務に不安のある方や、抜け漏れなく対応したい方は、こちらから資料をダウンロードしてご活用ください。

目次

1. 退職所得の源泉徴収票とは?

従業員が退職する際、退職金などの退職手当を支払う場合、企業は源泉徴収を実施し、退職所得の源泉徴収票を交付する必要があります。ここでは、退職所得の源泉徴収票とは何か、給与所得の源泉徴収票との違いを踏まえて解説します。

1-1. 退職所得の源泉徴収票とは?

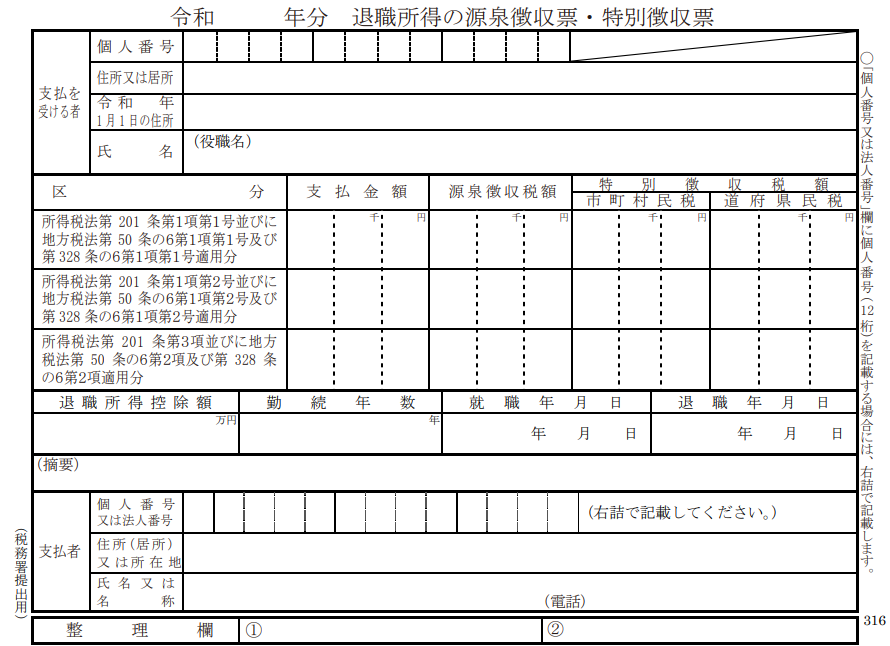

退職所得の源泉徴収票とは、退職手当を支払ったすべての退職者に対して作成・交付される書類のことです。退職所得の源泉徴収票により、企業が退職者に支給した退職金の金額や源泉徴収された税額を証明することができます。

また、退職所得の源泉徴収票は、特別徴収票と一体になっており、「退職所得の源泉徴収票・特別徴収票」とよばれることもあります。源泉徴収票は所得税の内容、特別徴収票は住民税の内容が記載されたもので、違いがあるのできちんと理解を深めておきましょう。

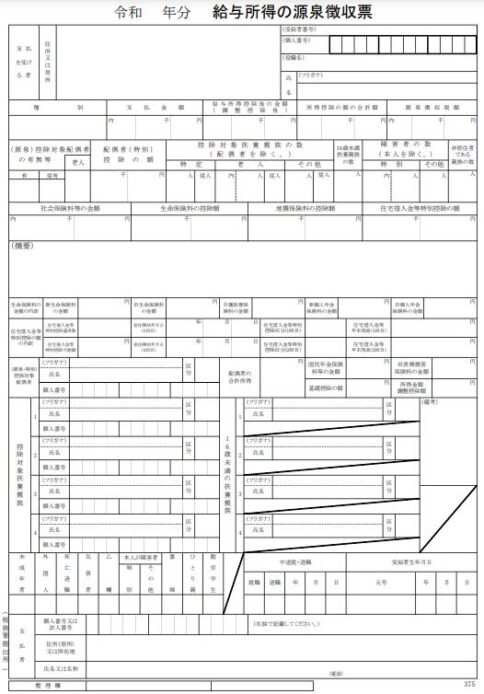

1-2. 退職所得と給与所得の源泉徴収票は異なる

退職所得の源泉徴収票と、給与所得の源泉徴収票は内容が異なる書類です。給与所得の源泉徴収票とは、その年に支払った給与額や、そこから源泉徴収された税額などが記載された書類です。退職所得と給与所得では所得税の計算方法が異なるため、源泉徴収票が区分されています。このように、退職所得の源泉徴収票と給与所得の源泉徴収票を同じものと捉えないよう注意が必要です。

関連記事:年末調整後にもらう源泉徴収票とは?見方をわかりやすく解説

1-3. 退職所得の源泉徴収票の提出期限

所得税法第226条により、退職所得の源泉徴収票は、従業員の退職後1カ月以内に交付する必要があります。なお、退職所得に関係する退職金などを支払わない場合、退職所得の源泉徴収票の作成・交付は不要です。あくまでも退職手当などを支給する場合に、退職所得の源泉徴収票の作成・提出は必要になります。

居住者に対し国内において第三十条第一項(退職所得)に規定する退職手当等(省略)の支払をする者は、財務省令で定めるところにより、その年において支払の確定した退職手当等について、その退職手当等の支払を受ける者の各人別に源泉徴収票二通を作成し、その退職の日以後一月以内に、一通を税務署長に提出し、他の一通を退職手当等の支払を受ける者に交付しなければならない。(省略)

そもそも、退職する従業員が年末調整の対象者かどうか、源泉徴収票を提出しなければならない対象者が誰かわからないというご担当者様もいらっしゃるのではないでしょうか。当サイトでは、そのような方に向けて、年末調整の手順と提出すべき書類をわかりやすくまとめたガイドブックを無料でお配りしています。源泉徴収票の提出に不安のある方は、こちらから「年末調整ガイドブック」をダウンロードしてご活用ください。

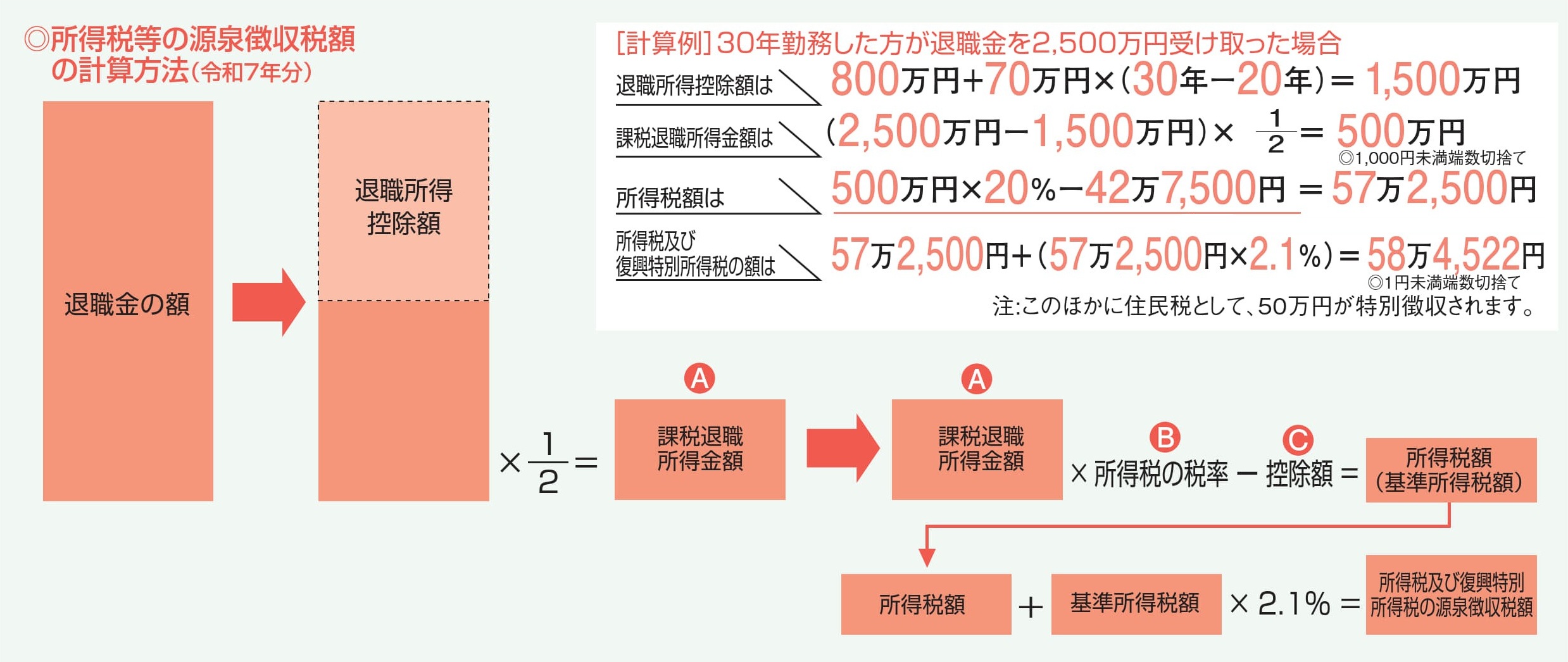

2. 退職所得にかかる所得税の計算方法

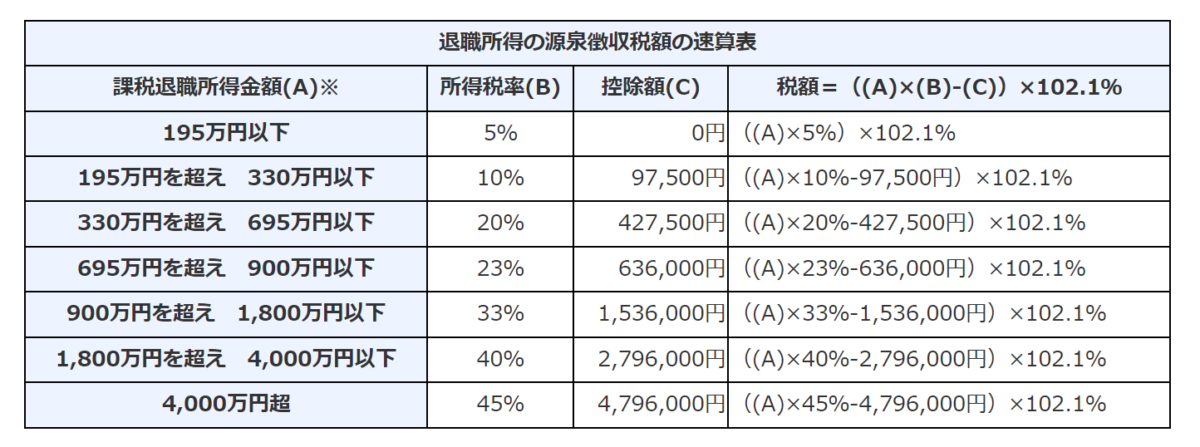

引用:退職金と税|国税庁

退職金や退職手当などにおける退職所得にかかる所得税の計算方法は、通常の給与や賞与などと異なります。ここでは、退職所得にかかる所得税の計算方法について詳しく紹介します。

2-1. 退職所得は「分離課税」

退職所得には「分離課税」が採用されており、他の所得と合算せず、独自の税率を掛けて税金が計算されます。一方、給与所得(給与や賞与などが該当)には「総合課税」が採用され、「事業所得」「不動産所得」などの他の所得と合算したうえで、決められた税率をかけて税金が計算されます。まずは退職所得に「分離課税」が採用されていることと、「総合課税」と「分離課税」の違いを押さえておきましょう。

2-2. 退職所得控除額の計算方法

所得税を計算するためには、課税対象となる退職所得の金額を算出しなければなりません。課税対象となる退職所得は、次のように退職金の収入金額(源泉徴収前)と退職所得控除の額によって決まります。

退職所得控除額は、次の表の通り、原則として勤続年数によって決まります。

|

勤続年数 |

退職所得控除額 |

|

20年以下の場合 |

40万円 × 勤続年数 |

|

20年を超える場合 |

800万円 + 70万円 ×(勤続年数 – 20年) |

勤続年数20年を基準に、退職所得控除額の計算式が異なる点に注意が必要です。なお、勤続年数に端数が生じる場合、「切り上げ」するので注意が必要です。たとえば、「8年3カ月」勤めた従業員の勤続年数は「9年」になります。また、役員に該当するか、短期間で退職したかどうかで、退職所得控除の計算式が変わるケースもあります。詳しい退職所得控除の計算式を知りたい人は、ぜひ下記の記事を参考にしてみてください。

関連記事:退職金にかかる税金(所得税・住民税)の仕組みや計算方法をわかりやすく解説!

2-3. 退職所得金額の計算方法

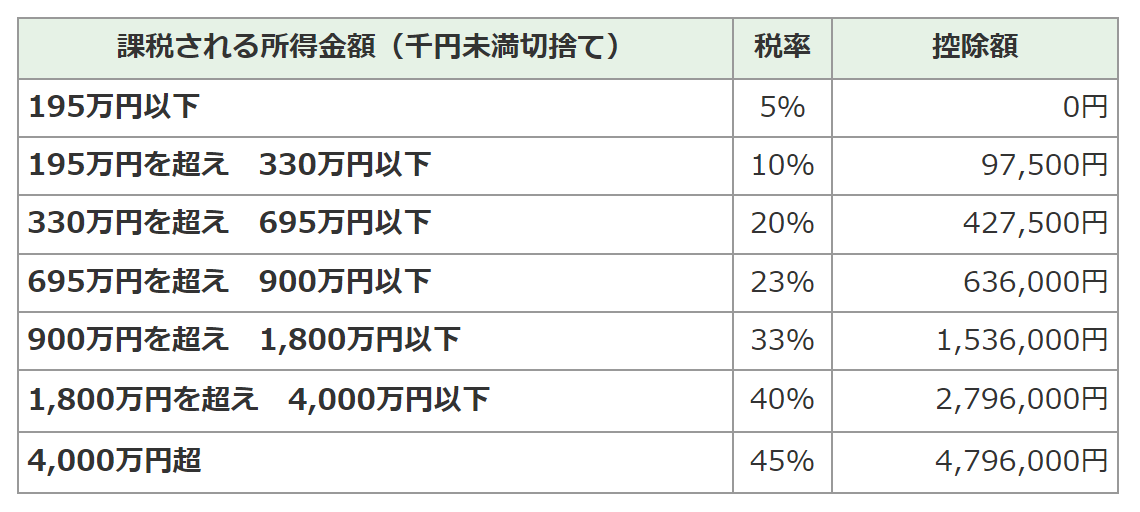

課税対象になる退職所得の金額が計算できたら、それに次の表の該当する所得税率を掛けることで、退職所得にかかる所得税額を計算することができます。

引用:所得税の税率とは|国税庁

退職所得金額が「ゼロ」「マイナス」になる場合は、所得税がかからないので、そこで計算をやめて問題ありません。ただし、源泉徴収すべき金額は、実際の納付金額と異なるケースもあるため注意が必要です。

2-4. 源泉徴収すべき所得税額の計算方法

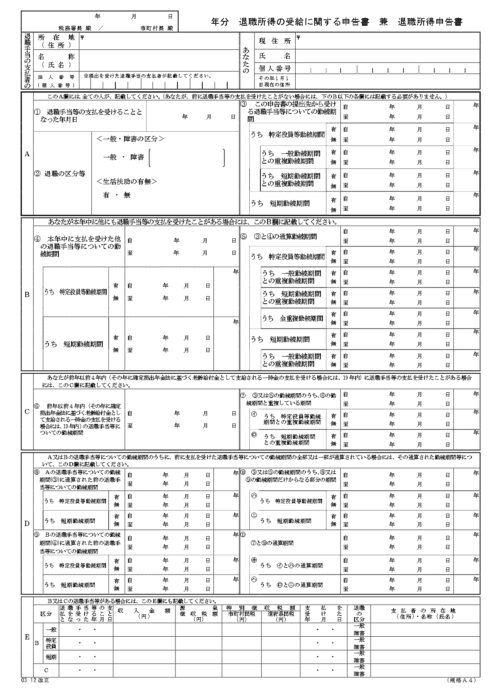

退職金から源泉徴収すべき所得税額は、従業員が「退職所得の受給に関する申告書」を提出しているかどうかで異なります。従業員が「退職所得の受給に関する申告書」を提出した場合、その内容に基づき、会社側が所得税額(復興特別所得税額を含む)を計算して、源泉徴収したうえで退職手当を支払います。退職所得の源泉徴収をおこなう場合、次の速算表を用いましょう。なお、算出された税額に1円未満の端数が生じた場合は切り捨てします。

【具体例】

課税退職所得金額が400万円の場合、所得税額は次のように計算することができます。

所得税額 =( 4,000,000 × 20% – 427,500円)× 102.1% = 380,322.5円

1円未満の端数があるときは切り捨てるため、最終的な所得税額は「380,322円」です。

一方、従業員が「退職所得の受給に関する申告書」を提出していない場合、会社側は退職金額に対して、20.42%の一定の税率を掛けて所得税額(復興特別所得税を含む)を計算したうえで源泉徴収をおこないます。なお、1円未満の端数が生じた場合は切り捨てをします。このように、「退職所得の受給に関する申告書」の有無で源泉徴収税額は大きく異なるので注意が必要です。

3. 退職所得の源泉徴収票を作成する際の注意点

退職所得にかかる税金が計算できたら、退職所得の源泉徴収票の作成に移ります。退職所得の源泉徴収票を作成するには、いくつかの注意点があります。ここでは、退職所得の源泉徴収票を作成する際の注意点について詳しく紹介します。

3-1. 退職所得にかかる住民税も源泉徴収が必要

退職金や退職手当からは、原則として、所得税だけでなく、住民税の源泉徴収も必要です。源泉徴収する住民税額は、次の計算式のように、退職所得の金額に住民税率(10%)を掛けることで計算することができます。なお、退職所得金額は、所得税の計算に用いたものと同じです。

源泉徴収した住民税は、原則として、退職金や退職手当の支払われる日(退職年月日)が属する年の1月1日に、退職する従業員の住民登録のある自治体に納入します。源泉徴収した住民税の納付期限は、退職金や退職手当が支払われた日の属する月の翌月10日(土曜日・日曜日・祝日に該当する場合は翌営業日)です。

3-2. 税務署や市区町村への提出が必要なケースもある

退職所得の源泉徴収票は、通常の従業員の場合、本人に交付すれば問題ありません。しかし、税務署や市区町村へ提出しなければならないケースもあります。「法人の役員」に退職金や退職手当などを支払った場合は、退職所得の源泉徴収票を退職後1カ月以内に、事業主の所轄税務署と、その年(退職金を支払った年)の1月1日現在に退職者が住民登録している市区町村に1枚ずつ提出しなければなりません。なお、死亡退職の場合は、相続税法に基づき「退職手当金等受給者別支払調書」を提出することになるため、退職所得の源泉徴収票を提出する必要はありません。

3-3. 退職者へ交付する源泉徴収票にはマイナンバーを記載しない

退職する従業員に交付する退職所得の源泉徴収票には、個人情報を保護する観点から、マイナンバー(個人番号)と法人番号を記載しないことになっています。一方、税務署や市区町村に提出する退職所得の源泉徴収票には、マイナンバーの記載が必要なので注意しましょう。

退職手当等の支払者が税務署に提出する平成28年1月1日以後の支払に係る退職所得の源泉徴収票等には、退職手当等の支払を受ける方等のマイナンバーまたは法人番号を記載する必要があります。ただし、受給者に交付する退職所得の源泉徴収票等には、マイナンバーおよび法人番号を記載しませんので、ご注意ください。

関連記事:源泉徴収票にマイナンバーは記載すべき?必要性や注意点を紹介

4. 退職所得の源泉徴収票の書き方

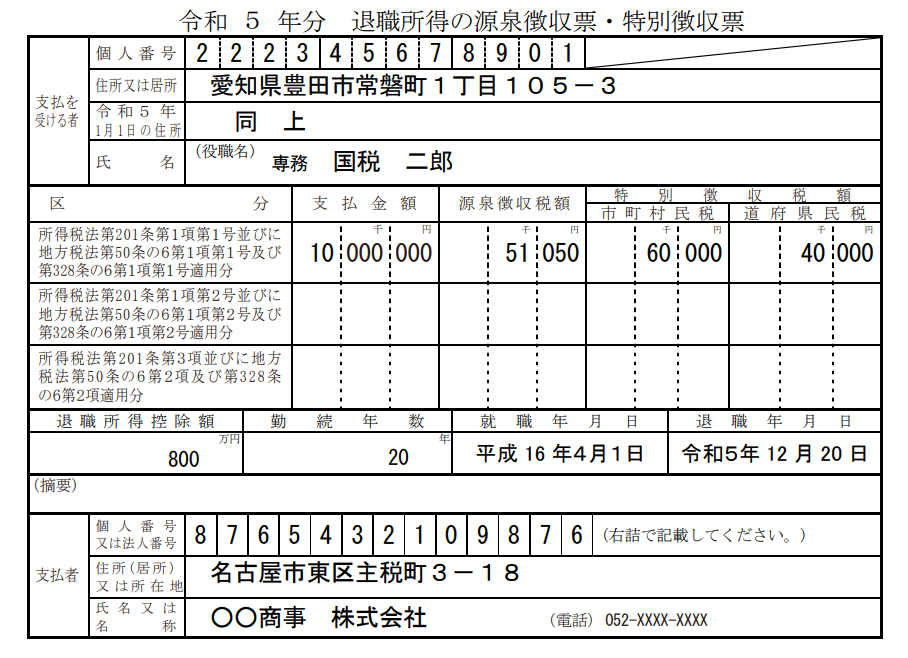

退職所得の源泉徴収票の作成方法や提出方法がわかれば、後は書き方を理解するだけです。ここでは、退職所得の源泉徴収票の書き方について項目ごとに詳しく紹介します。

4-1. 支払いを受ける者

支払いを受ける者とは、退職金や退職手当などの退職所得を受け取る人のことです。受給者の個人番号(マイナンバー)や住所(または居所)、氏名を正しく記載します。なお、従業員に交付する源泉徴収票には、個人番号の記載は不要です。

「住所又は居所」欄には、源泉徴収票の作成日における従業員の住所もしくは居所を記載します。また、その年(退職金を支払った年)の1月1日現在の住所も記載が必要です。なお、現在と変更がなければ、「同上」などと記載しても問題ありません。「氏名」欄には、従業員の氏名だけでなく、退職時の役職名も記載しなければならないので注意が必要です。

4-2. 支払金額

「支払金額」欄には、次の表の区分のどれに当てはまるかを判断したうえで、退職金や退職手当などの支払いが確定した金額を記載します。

|

区分 |

説明 |

|

上段 |

「退職所得の受給に関する申告書」に「支払済みの他の退職手当等がある」と記入があった場合に記載 |

|

中段 |

「退職所得の受給に関する申告書」に「支払済みの他の退職手当等がある」と記入がなかった場合に記載 |

|

下段 |

「退職所得の受給に関する申告書」の提出がない場合に記載 |

なお、源泉徴収票の作成日時点において、未払いのものがある場合、内書きでその金額も記載する必要があります。

4-3. 源泉徴収税額

「源泉徴収税額」欄には、支払金額に対応する源泉徴収すべき所得税と復興特別所得税の合計額を記載します。

4-4. 特別徴収税額

「源泉徴収税額」欄には、支払金額に対応する源泉徴収すべき住民税を市区町村民税と都道府県民税に区分して記載します。

4-5. 退職所得控除額

「退職所得控除額」欄には、所得税や住民税の源泉徴収税額を算出する際に計算された退職所得控除額を記載します。

4-6. 勤続期間に関する情報

「勤続年数」欄には、退職所得控除額を計算する際に用いた勤続年数を記載します。たとえば、「14年8カ月」勤めたのであれば、「15年」と端数を切り上げて記載することになります。「就職年月日」「退職年月日」欄には、雇用した日、離職した日の「年月日」を記載します。

4-7. 摘要

摘要欄には、次のような事項があればその内容を記載します。

- 短期退職手当等や特定役員退職手当等の金額がある場合

- 「退職所得の受給に関する申告書」に他の勤務先から退職手当等の受け取りがある旨の記載があった場合

- 退職手当等に関する勤続年数等の一部に過去と重複する部分がある場合

- 障害者となったために退職したことにより100万円の加算をおこなった場合

なお、該当する事項がなければ、空欄のままでも問題ありません。

4-8. 支払者

「支払者」欄には、退職金や退職手当などを支給した者の法人番号(または個人番号)や住所(または居所、所在地)、名称(または氏名)、電話番号を記載します。なお、従業員(退職者)に交付する源泉徴収票には、法人番号や個人番号を記載しないので注意が必要です。

5. 退職所得の受け取り後に確定申告が必要なケース

勤務先に正しく源泉徴収してもらったうえで退職金を受け取ったとしても、確定申告をしなければならないケースがあります。ここでは、退職所得の受け取り後に確定申告が必要なケースについて詳しく紹介します。

5-1. 年末調整を受けていない場合

退職所得に関する源泉徴収が正しくおこなわれても、毎月支払われる給与にかかる所得税に関する調整手続きは完了していません。年末調整を受けていない場合、税金を払い過ぎていたり、追加で納税しなければならなかったりする可能性があります。そのため、年末調整を実施していない場合、退職者自身で確定申告する必要があります。

5-2. 転職先に前職の源泉徴収票を提出していない場合

前の勤務先で正しく源泉徴収を受けたうえで退職金を受け取り、その年に転職した場合、転職先で年末調整を受けることができます。しかし、前職の源泉徴収票(給与所得)を転職先に提出しないと、前職の情報が反映されないで年末調整が実施されます。そのため、前職の課税関係の手続きが完了していないので、確定申告もおこなわなければなりません。同じ年に退職と転職をおこなう場合、転職先に前職の源泉徴収票の提出を忘れないようにしましょう。

5-3. 「退職所得の受給に関する申告書」を提出していない場合

「退職所得の受給に関する申告書」を提出していない場合、退職金に一律の税率がかけられて源泉徴収がおこなわれます。退職所得控除などが適用されないので、税金を納め過ぎている可能性があります。年末調整の実施後に退職できたとしても、「退職所得の受給に関する申告書」を提出せず退職金を受け取った場合、確定申告をおこなう必要があります。

5-4. 退職後に個人事業主やフリーランスとなった場合

退職先で年末調整や退職金の源泉徴収が実施された場合、原則として、確定申告は不要です。しかし、個人事業主やフリーランスとなり、同じ年に「事業所得」「雑所得」「不動産所得」といった所得を得た場合、確定申告をおこなわなければなりません。ただし、雑所得が20万円以下の場合は、確定申告が不要になる可能性もあるので最寄りの税務署などで確認しましょう。

年末調整が済んでいる給与所得者であっても、その給与所得以外に副収入等によって20万円を超える所得を得ている場合には、確定申告が必要となります。

5-5. 医療費控除や寄付金控除を適用したい場合

医療費控除や寄付金控除、雑損控除などの控除を適用したい場合、年末調整で適用することができません。このような控除を受けたい場合は、年末調整を受けた、受けていないに関わらず、確定申告をおこないましょう。

関連記事:年末調整で受けられる控除とは?種類や対象者、控除額を解説!

6. 退職所得の源泉徴収票に関してよくある質問

定年退職後や転職先で「退職所得の源泉徴収票」について不明点や疑問点が生じることもよくあります。ここでは、退職所得の源泉徴収票に関してよくある質問への回答を紹介します。

6-1. 定年退職後も確定申告が必要?

正しく年末調整や源泉徴収を受けていれば、原則として、定年退職後の確定申告は不要です。ただし、再就職した場合や個人事業主・フリーランスとなった場合、医療費控除・寄付金控除などを適用したい場合は、確定申告が必要になります。

また、定年退職後の公的年金などの年間収入が400万円を超える場合と、公的年金などに係る雑所得以外の所得が20万円を超える場合も確定申告をおこなわなければなりません。逆に言えば、定年退職後「公的年金などの年間収入が400万円以下」かつ「公的年金などに係る雑所得以外の所得が20万円以下」であれば、確定申告は不要です。このように、定年退職後に公的年金を受け取る場合は、確定申告の有無についてきちんと確認しておきましょう。

公的年金等の収入金額の合計額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる場合において、公的年金等に係る雑所得以外の所得金額が20万円以下であるときは、所得税及び復興特別所得税の確定申告は必要ありません。

6-2. 中途入社の社員が退職所得の源泉徴収票を提出してきたら?

年の途中で退職した場合、給与所得の源泉徴収票と退職所得の源泉徴収票の両方を受け取る可能性があります。その年に転職をおこなう場合、年末調整を正しく実施するために「前職の給与所得の源泉徴収票」を提出してもらう必要があります。その時に「前職の退職所得の源泉徴収票」も受け取る可能性があります。前職の退職所得の源泉徴収票は年末調整において不要なため、従業員に返却しましょう。

6-3. 退職所得の源泉徴収票ができるe-Taxとは?

「e-Tax」とは、国税に関する申告や申請、納税業務をオンライン上で実施できるサービスです。e-Taxを用いれば「退職所得の源泉徴収票・特別徴収票」「給与所得の源泉徴収票」「給与所得の源泉徴収票等の法定調書合計表」をインターネット上で作成して提出することができます。

自宅や移動中などでも作業できるようになり、リモートワークを推進し、業務を効率化することが可能です。また、誤入力を防げるので、人的ミスを防止することにもつながります。

7. 退職所得の源泉徴収票を正しく作成して提出しよう

退職所得の源泉徴収票は、給与所得の源泉徴収票とは別に作成しなければなりません。従業員の退職後1カ月以内に交付しなければならないので注意が必要です。また、退職所得の源泉徴収票は「退職所得の受給に関する申告書」の提出の有無などにより、書き方が異なります。退職所得の源泉徴収票の作成ミスをなくし、スムーズに提出をおこなうためにも、給与計算ソフトや労務管理システムといったITツールの導入を検討してみるのもおすすめです。

「年末調整のガイドブック」を無料配布中!

「年末調整が複雑で、いまいちよく理解できていない」「対応しているが、抜け漏れがないか不安」というお悩みをおもちではありませんか?

当サイトでは、そのような方に向け、年末調整に必要な書類から記載例、計算のやり方・提出方法まで、年末調整業務を図解でわかりやすくまとめた資料を無料で配布しております。

年末調整業務に不安のある方や、抜け漏れなく対応したい方は、こちらから資料をダウンロードしてご活用ください。