給与支払報告書は、法律によって提出が義務付けられている重要な書類です。基本的には毎年、市区町村へ提出する必要があるため、忘れずに作成しましょう。

この記事では、給与支払報告書の書き方や訂正方法をわかりやすく解説します。作成方法がよくわからないという人は、ぜひチェックしておきましょう。

目次

「年末調整のガイドブック」を無料配布中!

「年末調整が複雑で、いまいちよく理解できていない」「対応しているが、抜け漏れがないか不安」というお悩みをおもちではありませんか?

当サイトでは、そのような方に向け、年末調整に必要な書類から記載例、計算のやり方・提出方法まで、年末調整業務を図解でわかりやすくまとめた資料を無料で配布しております。

年末調整業務に不安のある方や、抜け漏れなく対応したい方は、こちらから資料をダウンロードしてご活用ください。

1. 給与支払報告書とは?なぜ必要?

「給与支払報告書」とは、前年に企業が従業員に対して支払った給与・賞与を、従業員の居住している市区町村に届け出るための書類を指します。

なぜ届け出る必要があるかというと、住民税の納税額は1年前の収入をもとに計算し、決定する必要があるためです。

関連記事:給与支払報告書とは?書き方や提出方法をわかりやすく紹介

関連記事:給与支払報告書と源泉徴収票の違いは?代用の可否・作成ポイントも解説

1-1. 提出対象者について

給与支払報告書の提出対象者は、前年1年間で給与を支払った従業員全員となります。

具体的には、以下が対象者となります。

- 1月1日現在で自社に勤めている

- 前年に退職したが、1回以上給与を支払った

アルバイトやパート社員などの雇用形態に関わらず、上記条件に当てはまる従業員は全員対象となるため、ご注意ください。

ただし、市区町村によっては退職者かつ支払い給与の総額が30万円以下である場合には、特例で提出不要となることもあります。

1-2. 提出期日・提出方法について

給与支払報告書を従業員の所在地の市区町村に提出する期日は、翌年の1月31日までとされています。提出方法に関しては、以下の3つの方法から選択が可能です。

- 自治体の窓口への持参

- 自治体への郵送

- 「eLTAX」でのオンライン申請

自治体の担当係の名称は各自治体によって異なるため、窓口持参・郵送の際には、事前に確認することをおすすめします。

「eLTAX」の使用方法に関しては、以下の公式サイトでご確認ください。

2. 給与支払報告書(個人別明細書)の書き方は?

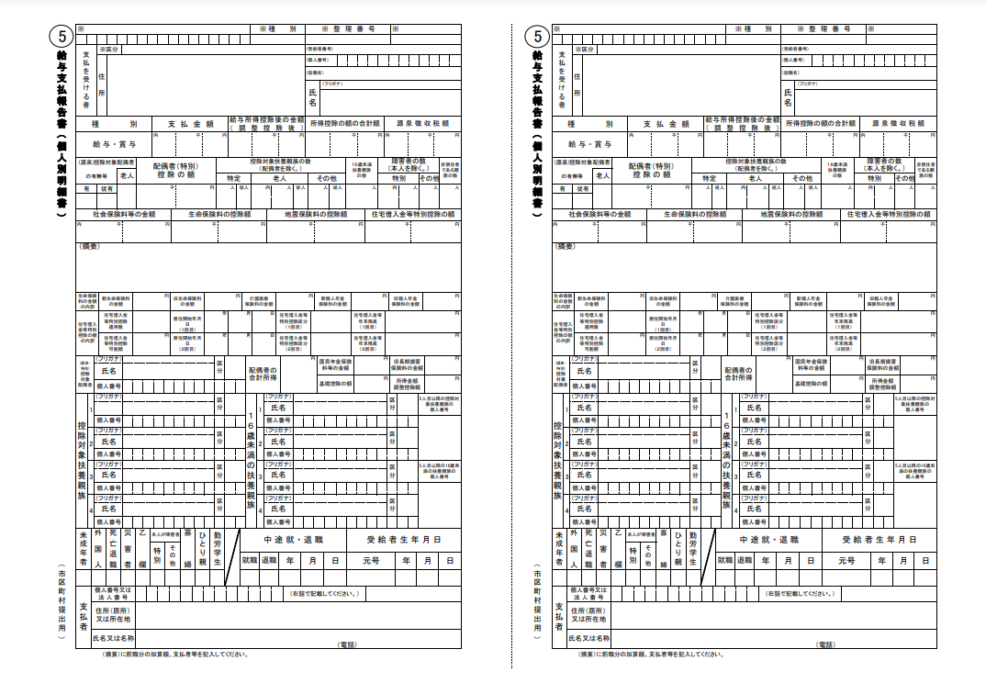

個人別明細書には、社員の住所や氏名、支払金額や各種の控除金額などを記載しましょう。源泉徴収票に記載された情報を転記すれば、作業がスムーズに進みます。以下、それぞれの項目の書き方を順番に確認していきましょう。

2-1. 支払いを受けるもの

「支払いを受けるもの」の欄には、社員の住所や氏名、フリガナなどを記載しましょう。部長や課長といった肩書きがある場合は、役職名の欄に記載します。基本的にはマイナンバーを記載する必要があるため、事前に提供を受けておくとよいでしょう。

2-2. 種別

給与や賞与など、どのような形式で支払ったのかを記載します。

2-3. 支払金額

1月1日から12月31日までの間に支払った給与や賞与などの合計金額を記載しましょう。各種控除前の金額を記載します。

2-4. 給与所得控除後の金額

支払金額から給与所得控除額を引いた金額を記載します。給与所得控除額は、給与の額によって異なるため注意しましょう。

源泉徴収票から転記すればよいため、基本的に再計算する必要はありません。

2-5. 所得控除の額の合計額

社会保険料控除、生命保険料控除、地震保険料控除、配偶者控除、配偶者特別控除などの合計額を記載します。配偶者控除と配偶者特別控除は重複して受けられないため注意が必要です。年末調整をしない場合、記載する必要はありません。

2-6. 源泉徴収税額

年末調整によって確定した税額を記載します。源泉所得税と復興特別所得税の合計金額を記入しましょう。

2-7. 控除対象配偶者の有無等

控除対象配偶者がいる場合は、有の欄に「◯」を記入します。70歳以上の場合、老人控除対象配偶者に該当するため、老人の欄に「◯」を記入しましょう。

2-8. 配偶者(特別)控除の額

配偶者控除や配偶者特別控除の金額を記載します。「給与所得者の配偶者控除等申告書」をもとに計算できますが、源泉徴収票から転記すれば問題ありません。

2-9. 控除対象扶養親族の数

老人扶養親族や16歳未満の扶養親族などの人数を記入します。それぞれの氏名やマイナンバーは下部に記載しましょう。

2-10. 社会保険料等の金額

給与から天引きした社会保険料の金額を記載しましょう。厚生年金保険料や健康保険料などが該当します。

2-11. 生命保険料・地震保険料の控除額

生命保険料や地震保険料の控除額は、「給与所得者の保険料控除申告書」をもとに記入します。

2-12. 住宅借入金等特別控除の額

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」を参考にして記載しましょう。

2-13. 基礎控除の額

「給与所得者の基礎控除申告書」をもとに記載します。基礎控除の額が48万円の社員については、記載する必要はありません。

2-14. 所得金額調整控除額

所得金額調整控除が適用される場合だけ、その金額を記載しましょう。

2-15. 未成年者・外国人等

社員本人が未成年者や勤労学生、死亡退職などに該当する場合は、「◯」を記入しましょう。

2-16. 中途就・退職

給与支払報告書は、1月1日から12月31日までの1年間を対象とします。4月入社の新入社員や退職した社員の場合は、該当する欄に「◯」を記入しましょう。

2-17. 支払者

会社名や住所、電話番号や法人番号を記載しましょう。

3. 給与支払報告書(総括表)の書き方は?

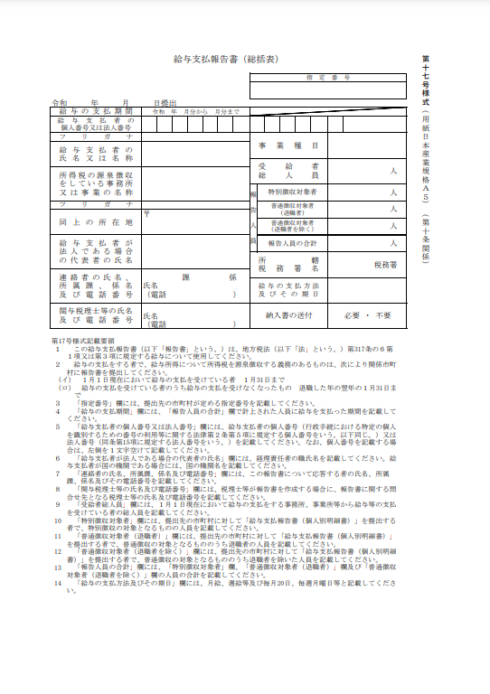

総括表は、給与支払報告書を提出する際の表紙となる書類です。書式は市区町村によって異なります。ここでは、一般的な記載項目について解説しますのでチェックしておきましょう。

3-1. 給与の支払期間

基本的には、前年の1月から12月までの期間を記載します。

3-2. 給与支払者の法人番号

個人別明細書と同様、会社の法人番号を記載しましょう。

3-3. 給与支払者の郵便番号・所在地・名称

会社名や所在地を記載します。「株式会社◯◯」など、正式名称を記入するのが基本です。

3-4. 代表者の職氏名印

代表者の役職や氏名を記載して、代表印を押しましょう。「代表取締役社長◯◯」などと記載します。

3-5. 経理責任者の氏名

個人別明細書や総括表を作成した、経理担当責任者の氏名を記載しましょう。

3-6. 連絡者の係・氏名・電話番号

提出書類に不備があった場合などの連絡先や担当者名を記載します。

3-7. 会計事務所等の名称

書類の作成を会計事務所などへ外注している場合は、名称や電話番号を記載しましょう。

3-8. 給与支払の方法・期日

給与支払の方法や支払日を記入しましょう。具体的には「月給・毎月20日」などと記載します。

3-9. 事業種目

自社の業種を記入します。サービス業や小売業などと記載しましょう。

3-10. 受給者総人員

対象となる期間内に給与を受給した合計人数を記載します。

3-11. 報告人員

先ほどの受給者総人員とは異なり、総括表を送る市区町村に住んでいる社員の人数を記載します。添付する個人別明細書の数と同じになるはずですので、確認しておくことが大切です。

4. 給与支払報告書を作成するときの注意点

ここからは、給与支払報告書を作成する際にあらかじめ押さえておくべき注意ポイントを解説します。

給与支払報告書を作成するときは、次のような点に注意しましょう。

4-1. 退職者の給与支払報告書を忘れないようにする

給与支払報告書の対象となるのは、今いる社員だけではありません。退職者の給与支払報告書も作成する必要があるため、忘れないようにしましょう。退職前の1月1日に住んでいた市区町村の様式を使用して作成します。

退職者以外にも、給与支払報告書の提出が必要な条件はいくつかあります。給与支払報告書が提出必要ということは、年末調整の対象者ということなので、どの従業員が対象者なのかを明確に把握しておく必要があります。当サイトでは、年末調整の対象者の条件をわかりやすく図で解説した資料を無料でお配りしています。

年末調整の対象者を把握した後に必要な手続きも時系列ごとに解説しているため、年末調整業務について不安な部分がある方は、こちらから「年末調整ガイドブック」をダウンロードして確認してみてください。

関連記事:退職者の給与支払報告書の対応方法とは?提出基準・書き方も解説!

4-2. 提出を怠ると罰則の対象になる

給与支払報告書を提出することは、会社の義務の一つです。提出を怠ると、1年以下の懲役、または50万円以下の罰金が科せられるため注意しましょう。

4-3. 給与支払報告書の枚数は令和5年から変更する

給与支払報告書の必要枚数は、以下の通りです。

- 総括表:1事業所につき1枚

- 給与支払報告書(個人別明細書):給与所得者1名につき1枚(令和5年度から、2枚ではなく1枚に変更となりました。)

- 普通徴収切替理由書兼仕切書:1事業所につき1枚

個人別明細書においても、令和5年度から1枚のみで可能となります。

5. 給与支払報告書の書き方に関してよくある質問

ここからは、給与支払報告書の書き方に関してよく生じる疑問について紹介します。

作成時に記入ミスした場合の訂正方法、提出後に間違いが発覚した場合の対応方法について解説していきます。

5-1. 作成時に記入ミスした場合の訂正方法とは?

給与支払報告書を作成するときに書き間違えた場合は、二重線を引いたうえで正しい文字を記入します。訂正印も押しましょう。ただし、重要な書類であるため、時間の余裕があるなら新しく作り直すのがおすすめです。源泉徴収票も間違っている可能性があるため、チェックしておきましょう。

5-2. 提出後に間違いが発覚した場合の対応方法とは?

給与支払報告書を提出したあとに間違いを発見したときは、まず個人別明細書を作成し直しましょう。総括表も再び作成し、上部にある「訂正」に◯を付けます。修正が完了したら、個人別明細書と総括表を再送付しましょう。

6. 正しい方法で給与支払報告書を作成しよう!

今回は、給与支払報告書の書き方や訂正方法を紹介しました。支払金額や各種の控除額など、重要な項目が多いため、間違いのないように記載しましょう。焦ると間違える可能性が高いため、計画的に作業を進めることも大切です。

「年末調整のガイドブック」を無料配布中!

「年末調整が複雑で、いまいちよく理解できていない」「対応しているが、抜け漏れがないか不安」というお悩みをおもちではありませんか?

当サイトでは、そのような方に向け、年末調整に必要な書類から記載例、計算のやり方・提出方法まで、年末調整業務を図解でわかりやすくまとめた資料を無料で配布しております。

年末調整業務に不安のある方や、抜け漏れなく対応したい方は、こちらから資料をダウンロードしてご活用ください。