株式会社ベター・プレイスの森本新士と申します。

人生100年時代の今、老後のお金に不安を持つ人々が増えています。しかし、「人が資本」「人的資本経営」などという言葉が飛び交う今、この従業員の「不安」に寄り添う経営者および人事担当者はどれほどいらっしゃるでしょうか。

今回は、老後資金にまつわる本を多く執筆し、人々の老後のお金の不安解消のアドバイスを行っているファイナンシャルプランナーの長尾義弘さんをお迎えし、「人生100年時代、経営者と人事のための資産形成と年金知識」をテーマにした対談の模様をお届けします。

森本新士(もりもとしんじ)|株式会社ベター・プレイス 代表取締役社長

アリコジャパン(現メットライフ生命)、スカンディア生命(現東京海上日動あんしん生命)を経て2007年に独立系の運用会社を起業するも、経営者としての経験不足とリーマンショックが相まってお金が集まらず自ら設立した会社を追われる。痛恨の想いを糧に2011年に創業したベター・プレイスは会社設立来、二桁増収を続ける。その後、2018年に確定給付企業年金基金「福祉はぐくみ企業年金基金」(以下、 「はぐくみ基金」)を設立。同基金は設立5年で加入者数4万人・資産残高180億円を突破。公益社団法人日本証券アナリスト協会検定会員、1級DCプランナー。

長尾義弘(ながおよしひろ)|ファイナンシャルプランナー

NEO企画代表。ファイナンシャル・プランナー、AFP、日本年金学会会員。徳島県生まれ。大学卒業後、出版社に勤務。1997年にNEO企画を設立。出版プロデューサーとして数々のベストセラーを生み出す。新聞・雑誌・Webなどで「お金」をテーマに幅広く執筆。著書に『コワ~い保険の話』(宝島社)、『お金に困らなくなる黄金の法則』『最新版 保険はこの5つから選びなさい』『老後資金は貯めるな!』(河出書房新社)、『60歳貯蓄ゼロでも間に合う老後資金のつくり方』(徳間書店)。共著に『金持ち定年、貧乏定年』(実務教育出版)。監修には別冊宝島の年度版シリーズ『よい保険・悪い保険』『定年前後の手続きガイド』など多数。

1.人事担当者が自社の「企業年金」の有無を把握できているか

森本:長尾さんはファイナンシャル・プランナーとして数々の著書を出版され「辛口保険評論家」としてもご活躍で、金融と保険のプロフェッショナルです。

多くの方々のお金にまつわるご相談を受けてきた長尾さんから見て、老後の資産形成に対する意識の「変化」は感じていらっしゃいますか?

長尾:そうですね、やはり「老後2,000万円問題」がひとつの分岐点になったのではないでしょうか。レポート本体の趣旨は別のところにあるのですが、老後には2,000万円が必要という点がピックアップされ、メディアでも大々的に取り上げられました。

それまでも薄々「自分たちの老後は大丈夫なのか」と感じていた人たちが、「まずいぞ」とよりリアルに捉えるようになってきたとは思います。

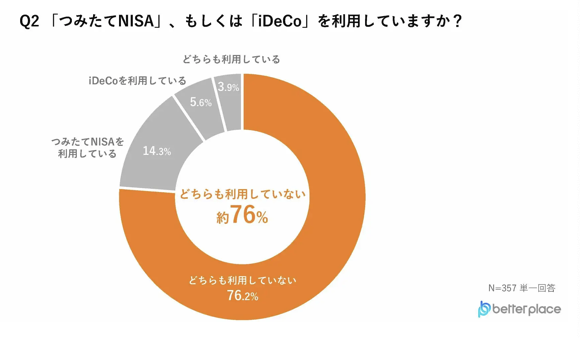

しかし、不安には思うけれど、では老後のマネープランを具体的に考えて行動をするかというと、また別の問題です。NISAを使っている人はまだ少ないですし、預金だけという人も多く、まだまだ金融リテラシーは低いと言わざるを得ません。

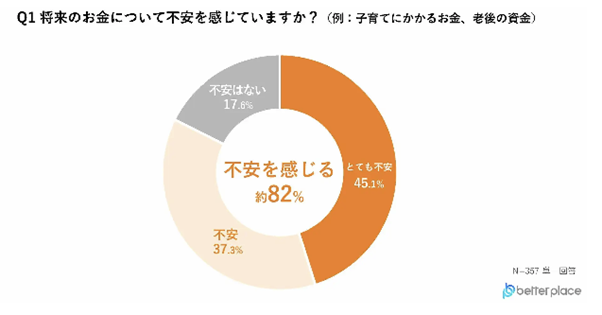

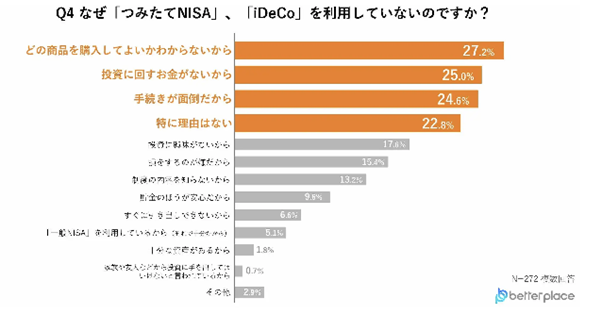

森本:先日、弊社で行った「つみたてNISA・iDeCoに関するアンケート」でも、長尾さんがおっしゃっていることと同じように「不安には思うけれども、行動はしていない」という結果がでています。

長尾:iDeCoやNISAは良さそうだとは思っているけれど、何をしたらいいのかわからないという声は実際に多いですね。特にiDeCoは、難しい、面倒だという認識が強い。加えて「投資は怖い」という意識もあります。

森本:そこから一歩進むためには、どうしたらいいのでしょう?

長尾:まず「老後になぜお金が必要なのか」を自分できちんと整理して見つけることが大切です。資産形成が自分に必要なんだと確信できれば、NISAやiDeCoといった制度を利用したほうがいいことも、もっと現実味をおびて捉えられるはずです。

森本:しかし、NISAやiDeCoは話題になりますが、企業型DCや弊社が導入支援を行っている「はぐくみ基金」のようなDB(確定給付企業年金)などの企業年金は、同じように税制優遇を受けられるパワフルな資産形成の手段であるにも関わらず認知度が低いです。

長尾:せっかく良い制度があるのに使えていない理由は、「わからない」からです。人事担当者の方に「企業年金ありますか」と話してみても「あったっけ?」なんて周りに聞くというケースだって少なくありません。

また、NISA・iDeCoについてはマスコミが紹介することが多いことも要因でしょう。企業年金についてはほとんどメディアで取り上げられませんからね。

この間、NISAをやっている人が、お金がないからキャッシングをして積み立てを継続したという話を聞きました。さらにつみたてNISAを利用している人は、1年程度で解約している人が想像以上に多いのです。

つみたてNISAは、非課税期間20年という長期投資の制度なのに、とても残念です。長期投資の必要性をぜんぜん理解できていない人が多いと感じています。

2.定年まで働けば豊かな老後を過ごせる時代は終わった

森本:これまでの日本はずっとデフレ化していて、給料が上がらないから「節約しなければ」という思考に流れていく傾向がありました。家電も持たず、最低限の必要なもので暮らすミニマリストが一種のトレンド化した面もありますが、最低限のお金でつつましく暮らすという。

一方で欧米を見ると、日々の生活は倹約するけど、資産に関しては豊かであることを良しとしていて、みんな当たり前に資産運用をし、資産を増やそうという意識が高いわけです。

とは言え、今の20代は投資にそれほどハードルを感じていません。彼らは、わたし達団塊ジュニア世代と比べれば金融の知識もあるし、情報もある。今の子どもたちが金融教育を受けて成長すれば、もっと変わるでしょう。

しかし残念ながら世の中はどんどん変化しているのに、成長しないデフレ経済を当たり前と思って過ごしてきた30代、40代以降の方々の金融リテラシーは変わっていません。

長尾:日本企業の終身雇用、新卒一括採用で年功序列という慣行はもう終わりつつあります。少し前の世代なら定年まで働けば暮らしていけました。でも今からはそうではありません。

ところが、前の世代における「金融リテラシーのある」めざすべきロールモデルが存在しません。だから、どうすればよいのか見えてこなくて、企業の人事担当者も経営者も古い体質のまま、何もしようとしない、できないのです。

森本:わたしは成功体験が重要だと思っています。弊社でも企業型DCを扱っていますが、8年前に企業型DC導入をしていただいた会社の人事担当者で、ご本人がまず資産運用を実践し、グローバル株式中心のポートフォリオで運用し続けた結果、資産を1.5倍ほどに増やした方がいます。

森本:わたしは成功体験が重要だと思っています。弊社でも企業型DCを扱っていますが、8年前に企業型DC導入をしていただいた会社の人事担当者で、ご本人がまず資産運用を実践し、グローバル株式中心のポートフォリオで運用し続けた結果、資産を1.5倍ほどに増やした方がいます。

この方が、8年ぶりにひらいた社員向けの投資教育の場で、自分のポートフォリオを社内で公開したのですが、実際の数字を見て、社内の雰囲気も一気に変わりました。身の回りに資産形成に成功した人がいると、「それなら自分もできそうだ、やってみようかな」となるんですね。

長尾さんがおっしゃる「ロールモデル」であり、そうした成功体験をシェアできたらいいなと思うのですが、いかがでしょう。

長尾:おっしゃる通りですが、日本ではそれほど「成功例」が身近にいません。アメリカは資産形成が非常に進んでいる印象はありますが、実は歴史はそれほど古くない。アメリカでも退職の積立金制度ができて、その成功体験がもとになって今があります。

イギリスも個人金融資産が伸びていますが、有価証券などの保有率は日本とさして変わりません。ではなぜ、イギリスで金融資産が伸びたのか?

それはやはり、企業年金制度、ISA(個人の貯蓄や投資を促すため、税制優遇措置のついた個人口座等の制度)が大きいです。いわゆるNISAと似たようなシステムですが、来年、日本で施行されるNISAはまさにイギリス型と似た形で、これでまた「資産形成」が伸びてくるのではないかと期待しています。

森本:アメリカでは2024年から401kが強化されて、雇用主と従業員合計の拠出額は年間66,000ドルまで非課税となります。日本の確定拠出年金の場合は、拠出額の上限が年間66万円ですから為替も考慮したら10倍どころじゃないですね。

アメリカでもみんな長生きするようになって老後の収入が足りない、アメリカの公的年金は日本の半分程度(※¹)ですから物価の違いを考えると全然足りない。だからこそ国は「個人で積立しなさいよ、それにはインセンティブを与えるよ。」と。そして、会社側もそういう制度を利用して人を雇用し会社を成長させましょうとしているわけです。

しかし、日本はそういう状況ではないから、ではどうすべきか。たとえば企業経営者や人事担当者は個人の資産形成まで考えるべきなのか、長尾さんのご意見をぜひ聞かせてください。

長尾:企業の人事担当者は、従業員の生活を当然、考えるべきです。会社を成長させるのが「人」であると考えれば、社員待遇や福利厚生の充実の一環として資産形成をもっと真剣に考え対応すべきだと思いますね。

以前は努力義務だったかもしれませんが、資産形成のアドバイスや研修などを多様な形で積極的に行っていただきたいです。また企業年金制度を整備したにも関わらず、社員への周知や教育活動をしていないために宝の持ち腐れみたいになってしまうのは残念なことです。そういう意味からも、人事担当者の方は会社の退職金や積立金の制度をしっかり学んでほしい。そして、運用にも責任を持つべきだと思っています。

そして企業年金制度がないのなら、会社で従業員のために考えていかなくてはと経営層に進言することも必要です。これからの人事担当者はご自身の金融リテラシーをまず高めていく必要があると言えます。

森本:おっしゃる通りです。人事担当者自身に投資経験がないことは大問題だと思います。経験のない人に「投資をしましょう」と言われても説得力がないですからね。

https://www.mhlw.go.jp/topics/bukyoku/nenkin/nenkin/pdf/shogaikoku-us.pdf

所得代替率は32%と、日本の61.7%と比べ約半分の水準

出所:厚生労働省

3.ブラック企業にはDBや企業型DCがない!?

森本:会社経営と社員の関係で大切なのは、会社が成長したことによる恩恵を従業員にきちんと還元することです。上場企業では持ち株会(会員は任意の従業員で給与や賞与から拠出金を原資として自社株を共同購入する)があります。

例えば、非上場企業でもDMMなどが自社株会を行っています。自社株を購入することで、会社が成長して株価が上がれば資産も増えるのですから、従業員もより一生懸命に「会社を良くしよう」とがんばります。持株会は一例ですが、会社の成長と一緒に従業員の資産も成長していく仕組みを取り入れるべきだと思います。

とはいえ、これはなかなかすぐにできることではないですから、まずは企業年金制度を整えるのがいいのではないでしょうか。長尾さんは、DBや企業型DCの必要性についてはどうお考えですか?

長尾:DBや企業型DCは絶対に必要ですね。人事担当者の方も、そもそも社員のひとりであり、自分の資産を増やしたいはずです。老後の資産形成でベーシックな方法であり、税制優遇などメリットも大きい「企業年金」をもっと導入すべきだと思います。

森本:中小企業が財務的な余裕がないことは、私自身の経験からも理解をしています。ただ企業型DCにしても、弊社が導入支援を行う「はぐくみ基金」にしても、労使折半分の法定福利費を軽減する効果が期待できるので、実質的な負担があまりなく制度が導入できます。そういうアンテナを経営者・人事担当者は張るべきですよね。

長尾:おっしゃる通りです。ある意味DBや企業型DCの有無で、経営者がどんな風に従業員を見ているかがある程度わかるのではないでしょうか。ブラックかブラックでないかの線引きにもなりうると思っています。

森本:たしかに、一つの物差しとしていいかもしれませんね。

長尾:今の経営者は、従業員は使い捨てという傾向があります。以前はそれこそ「社員は家族」みたいな感じで、それが終身雇用という形でもあったわけで、良い悪いの面はありますが、とりあえず働いていれば老後も何とかなりました。

繰り返すようですが、今後は同じようにはいきません。社会を支えている現役世代を、使い捨てなどという考え方はやめて、それよりもいかに長く働いてもらえるか、会社へ大きく貢献してくれるかを考えなくてはなりません。

森本:使い捨てという言葉を聞いて、非正規雇用や女性の働き方がちょっと浮かんだのですが……。

長尾:非正規雇用で年収がずっと200万から300万円台と考えると、年金も低くなります。

実際に若い非正規の女性がやがて60歳になった時、年金を受け取れない、あるいは非常に少なくて生活保護レベルになるケースは半数以上になるだろうというデータもあります。経営者は、足元をきちんと見ているのか、社員のことを本当に考えているのか、その辺りは非常に心配な点でもあります。

森本:自分のことしか考えない人、従業員の生活に責任を持たない人は経営をやるべきではないです。また、多くの中小企業経営者が人材不足に悩んでいますが、そもそも雇用した社員が長く働いてくれれば、人は減りません。

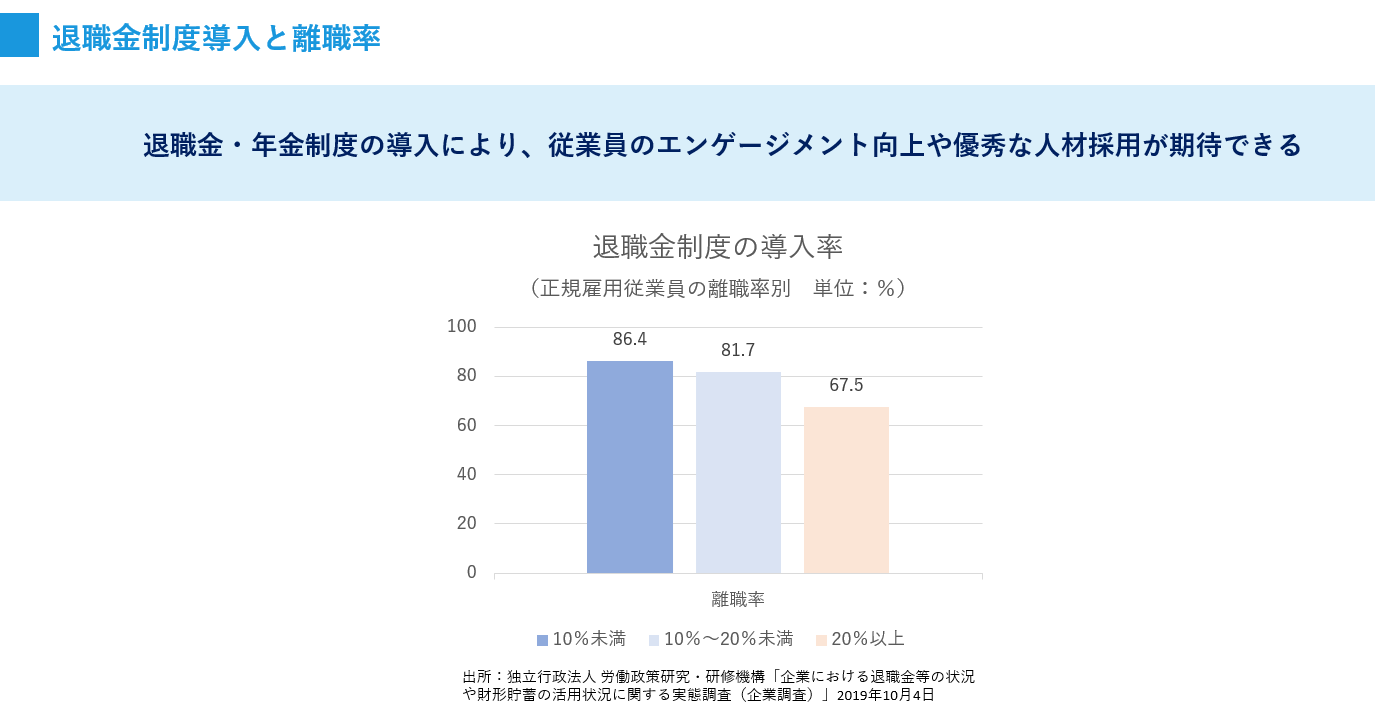

中小企業がDBや企業型DCを整備することは従業員満足度に反映されるのですから、メリットも大きいのです。退職金制度・企業年金制度があると離職率が20%から15%に下がるという調査結果も出ています。

長尾:経営者は企業年金を導入する会社側のメリットについてももっと知る必要もあります。いろいろな意味で、すべての方々の金融リテラシーを高めることが重要です。

森本:まったくその通りだと思います。ぜひ、この対談を読んで見てくださっている人事担当者や経営者の皆さんは一度じっくり、自社の制度や取り組みについて見直していただきたいです。それが社員の幸せにつながり、結果として企業の成長にもつながると思います。