株式会社ベター・プレイスの森本新士です。

20代〜30代が就職先を選ぶにあたって「安定」を重視していることはご存知でしょうか。若い世代がすでに老後への不安を抱えている今、安心して働ける企業、将来を見据えた支援を積極的に行っている企業が求められています。

今回の記事では、老後不安バスターとして活動されている神中智博さんと共に、20代〜30代が抱える不安に企業がどう対応できるのか、魅力ある福利厚生とは何か、企業年金導入のメリットも含めてお伝えします。

森本新士(もりもとしんじ) | 株式会社ベター・プレイス

アリコジャパン(現メットライフ生命)、スカンディア生命(現東京海上日動あんしん生命)を経て2007年に独立系の運用会社を起業するも、経営者としての経験不足とリーマンショックが相まってお金が集まらず自ら設立した会社を追われる。痛恨の想いを糧に2011年に創業したベター・プレイスは会社設立来、二桁増収を続ける。その後、2018年に確定給付企業年金基金「福祉はぐくみ企業年金基金」(以下、 「はぐくみ基金」)を設立。同基金は設立5年で加入者数4万人・資産残高180億円を突破。公益社団法人日本証券アナリスト協会検定会員、1級DCプランナー。

神中智博(かみなかともひろ)| ファイナンシャルプランナー(AFP)/1級DCプランナー(企業年金総合プランナー)

1992年宮崎県生まれ。関西学院大学会計大学院を修了後、NTTビジネスアソシエ西日本で、NTT西日本グループの決算や内部統制、DX等の業務に従事。2022年10月に兵庫県で独立系FP事務所ライフホーカーを開業し、現在に至る。NISAやiDeCoを活用した資産形成など、金融系に関する記事をオンラインメディアでも多数執筆。特に、現役世代が今日からできる老後資金対策に力を入れており、「老後不安バスター」として、だれもが老後に向けて自信を持てる社会を目指して奮闘中。

目次

1.20代の8割が「老後が不安」の衝撃

森本:ファイナンシャルプランナーの神中さんは現在「老後不安バスター」として活動されていますが、なぜ老後に重きを置かれて活動していらっしゃるのでしょうか?

神中:20代や30代にも老後への不安が募る中で、同世代であり当事者でもあるひとりとして、不安を抱えている人たちと伴走しながら、一緒に考えていきたい。それがファイナンシャルプランナーである自分にできることだと思い、老後不安に特化して活動しています。

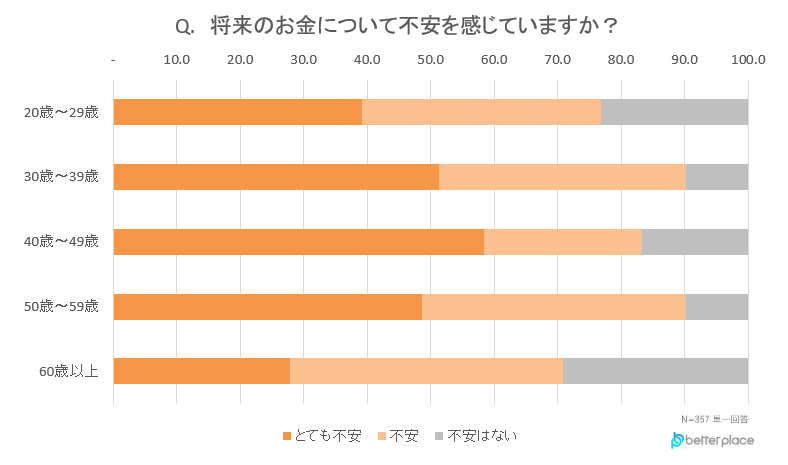

出所:ベター・プレイス「将来の資産形成に関する意識調査「つみたてNISA・iDeCoに関するアンケート」

森本:弊社の調査でも、若い世代が老後への不安を持っており、20代でも「とても不安」「不安」を合わせると実に8割にのぼることがわかり驚きました。

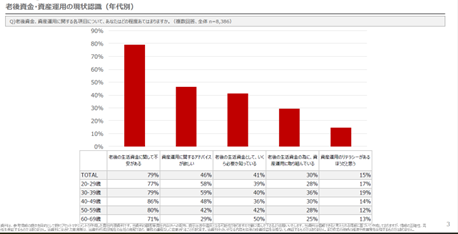

神中:これは野村アセットマネジメントが行った調査結果ですが、「老後の生活資金として、いくら必要か知っている」を見ると、20代でも40%近いですし、50代も約40%です。しかし「知っている」の意味は違うのではないかと考えています。

出所:野村アセットマネジメント 資産運用研究所「確定拠出年金に関する意識調査2023」

20代でも、検索したりニュースで見聞きしたりして、夫婦で贅沢しないなら老後の生活費の目安は毎月22万円、豊かな老後なら毎月36万円必要、という標準的なデータを知っている人は結構います。

しかし、40代や50代になると「自分たちはどれくらいの老後資産が必要なのか」ということをリアルに考えるようになります。つまり、若い世代が抱える老後資金への不安と、40代以降が持つ不安は違うという印象があります。

また、男女で言うと、女性の方が老後資金に対する不安により早く気づくようです。

スパークス・アセット・マネジメント社が2020年に行った調査 で「へそくりの目的」を聞いたところ、女性の1位は老後資金でした。数ヵ月後の旅行ならまだしも、老後の資産形成は(円預金での)へそくりで大丈夫ですか?と、問い返したくなりましたが。

森本:へそくりで老後の不安は解消されませんよね。若い人もこれから就職をする人も老後の資産形成への不安感はあるものの、どうしていいのかわからない人は多い。

一方で金融リテラシーが高い20〜30代は、すでにiDeCoやNISA、ネット証券経由での運用などをスタートしています。

実際に“はぐくみ基金”は「退職時の備え」として20代で加入される方が多いです。アクションを起こしている人と、そうでない人との「差」が顕著になることが懸念されます。

2.企業の「福利厚生」に求めるものが変化

森本:私は50代の団塊ジュニアで、「明日はもっと良くなる」と考えていた最後の世代だと思うのですが、今の若い人たちは我々と違い「経済が上向きになるとは思えない、明日は今より良くはならない」と考え、若い時からすでに老後の不安を抱えている。神中さん、この点についてはいかがでしょう?

森本:私は50代の団塊ジュニアで、「明日はもっと良くなる」と考えていた最後の世代だと思うのですが、今の若い人たちは我々と違い「経済が上向きになるとは思えない、明日は今より良くはならない」と考え、若い時からすでに老後の不安を抱えている。神中さん、この点についてはいかがでしょう?

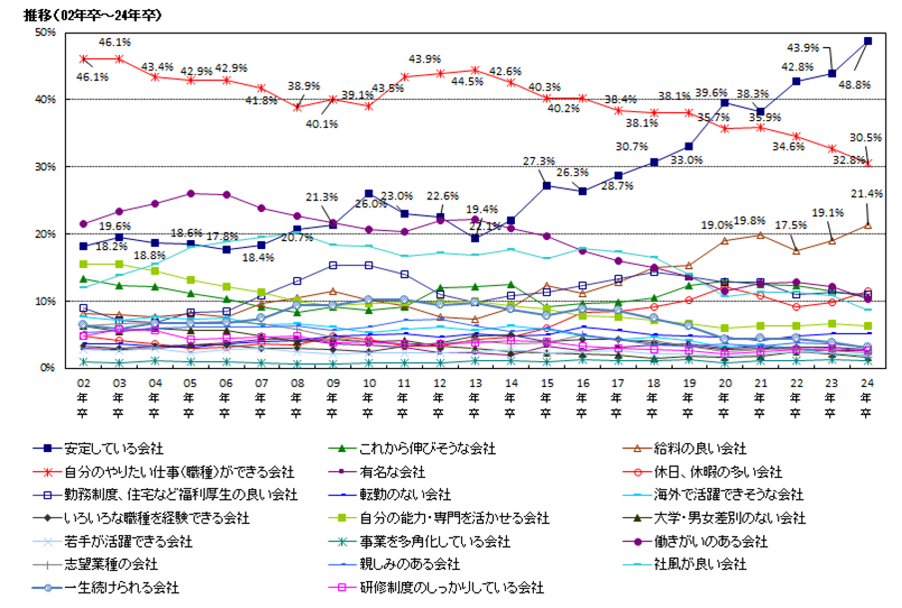

神中:直接学生さんと話したり、高校・大学の先生と話したりしますが、「安定」という言葉が頻出します。こちらのグラフをご覧ください。

出所:マイナビ「2024年卒大学生就職意識調査」

企業選択のポイントとして、「安定している会社」が「自分のやりたい仕事ができる会社」よりも上にきています。日本経済の停滞や衰退を見ている若い人たちは、安定が何より重要と考えているのかもしれません。

安定とは何か?という点は難しいのですが、「福利厚生がいい=安定している企業」と考えている学生もいます。福利厚生や退職金制度について考えている学生なら、DB(確定給付企業年金)や企業型DC(企業型確定拠出年金)があるかどうかも、当然気にするでしょう。

極端な例ですが、ひと昔前の福利厚生は「保養所があって安く使えますよ」など、箱物への関心が高かったんだなあということは、会社員時代に先輩と話をしていて感じていたことです。

しかし、現在は目に見える「モノ」というよりかは、社員のイベントごとを大事にしますといったような「会社にいる“人”をいかに大切にしているか」が大きくなっていると感じます。

森本さんは福利厚生の変化を感じていらっしゃいますか?

森本:やはり「社員を大切にしています」というスタンスが注視されるようになっていると感じています。

会社として、リモートワークもそうだし、住宅手当とか、「従業員のウェルビーイングのための施策を用意していますよ」とアピールできるかどうか。将来の年金に対する不安を持っているので、退職金や老後の資産を会社としてどれだけ整備しているかも見られていると思いますね。

3.パワフルな資産形成の手段である「企業年金」。導入しても4割の社員が知らない!?

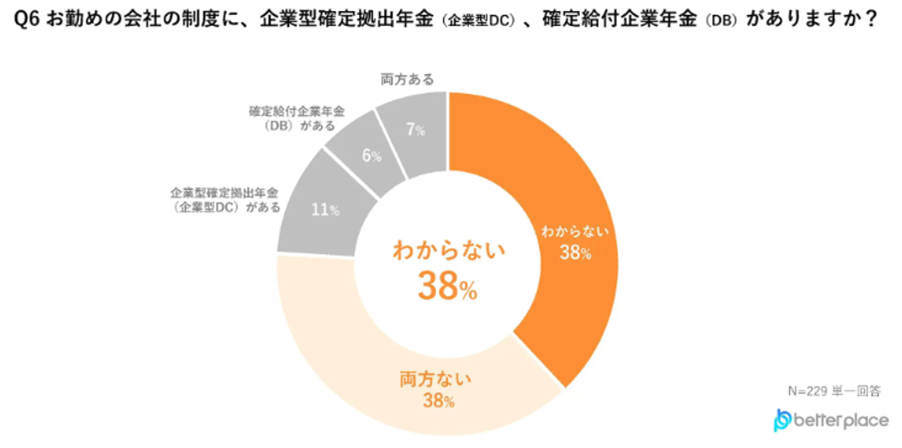

森本:その企業年金についてなのですが、ベター・プレイス社が行ったアンケート調査では、自社に企業年金があることを知らない人が約4割もいました。神中さんは調査結果をX(旧ツイッター)で投稿してくださいましたね。

森本:その企業年金についてなのですが、ベター・プレイス社が行ったアンケート調査では、自社に企業年金があることを知らない人が約4割もいました。神中さんは調査結果をX(旧ツイッター)で投稿してくださいましたね。

出所:ベター・プレイス「将来の資産形成に関する意識調査「つみたてNISA・iDeCoに関するアンケート」

神中:みんなに「勤務先の企業年金を見落としていませんか」と伝えたかったからです。

私のところに相談しに来てくださった方に聞いても「企業年金があるかはわからない」という方が多いのです。勤務先に企業年金があるのかチェックした方がいい、知らないまま漠然と不安でいてほしくない、そういう意味で投稿しました。

私が以前いた企業では、入社して1年目に企業型DCへの移行があり「商品を選んで紙で提出してね」と説明があって、私はハイリスクのものを選びました。

ところが同僚に話を聞くと、出していない、ログインもしていない人が多かった。何もしなかったら、おそらくデフォルトで定期預金になっていたと思います。

もっとも入社時に企業年金の説明があっても、当初はなかなかそこまで気に留める余裕はないでしょう。ですから企業は継続的に、社員に対して企業年金があることを伝え、金融教育を行う必要があると思います。

森本:大企業の社員でも企業年金があってもよくわからない、ログインさえしない事実があるわけですね。ということは、1つの企業の中でも、企業型DCを活用した人と、ログインさえしていない人で将来の資産に大きな差が出てしまう。

神中:そうです、大きな違いです。

とはいえ、企業型DCの特徴である「自分で投資する商品を決めること」にハードルが高いと感じる人も多いですし、会社の説明会でも自分で運用していくことがどのような意味を持つのかをしっかり伝えきれていないなど、課題もいろいろとあります。

森本:これだけインフレが進むと、預金は目減りしていくばかりです。日本では現金、預金が主流ですが本当にそろそろ考え方を変えないといけません。

神中:現役中は昇給の機会もあったりするので、あまりインフレは気にならないかもしれません。年金もインフレに連動するように設計はされていますが、完全に連動するわけではないことは伝えておく必要はありますね。

森本:おっしゃる通りで、我々はいま1979年のオイルショック以来、40年ぶりにインフレを経験しています。人や物の不足に由来するインフレは世界全体で起こっていることで、一過性ではないので、これからは投資をしないと置いていかれてしまう。でも何をしたらいいのかわからない、そんな方々のファーストアクションとして、預金以外のものにお金を動かす第一歩として元本保証がついているDB(確定給付企業年金)は向いています。

森本:「はぐくみ基金」は元本保証がついていますが、そこからスタートしてiDeCoやNISAをやってみようと、だんだんと投資に積極的になっていただきたいですね。そのためにも、企業がDBや企業型DCを導入し、神中さんがおっしゃるように金融教育を行うことが大切だと思います。

4.従業員の「ファイナンシャル・ウェルビーイング」を支援するのが人事の仕事

森本:会社が企業年金を導入・活用すべき理由を神中さんはどうお考えですか?

森本:会社が企業年金を導入・活用すべき理由を神中さんはどうお考えですか?

神中:主な理由として3つあります。

1つ目は、資産形成を支援する制度を整えておくことが、人材の採用で重要なポイントになっていくこと。高校で金融教育が始まり、資産形成に対する関心が高い社会人がこれからどんどん増えます。就職活動を行う上でも、転職する上でも、金融知識を持った人たちは企業の年金制度や退職金制度に強い関心を持つはずです。

2つ目、福利厚生として、いわゆる箱物ではなく、老後の資金形成も含めて長い目で見た従業員の幸せを考えているかどうかが重要になってくること。これは中長期的な人材定着につながります。

さらに3つ目。企業年金を導入するメリットは、従業員だけでなく企業側にもあるということ。企業年金やiDeCoなどで投資を始めた人は、政治や経済に関心を持ちます。社会のトレンドを知ることで、自分に必要なスキルを判断し、キャリアアップにもつながる。従業員のスキルアップは企業の利益にもつながるでしょうし、自立自走できる人材は会社にとっての財産、資産とも言えるでしょう。

森本:企業にとってはコストの削減にもなりますしね。

私からは、経営者や人事担当者の方に向けて「従業員の資産形成、ファイナンシャル・ウェルビーイングをきちんと考えることがこれからはより重要になる」と伝えたいですね。

実際に企業型DCを導入した事例をお話ししましょう。

最近、世界中を飛び回っていた元商社マンがM&Aを通じて歯科技工士を多く抱える会社の代表になりました。彼は世界経済の成長を熟知しているので、従業員に「海外に稼ぎに行かなくても、海外の成長に乗っていける」ということを学ばせてあげたい、そういう思いで弊社経由で企業型DCを導入した。従業員に積極的な金融教育を行い、資産形成を支援することで、将来的に従業員が「安定」した生活を手に入れられる。まさに従業員の「ファイナンシャル・ウェルビーイング」を考えた上で、良い人材が集まり定着してくれれば会社も発展すると考えているわけです。

人事担当者や経営者が「投資には関心がない、従業員に教えるつもりも制度を導入するつもりもない」企業は、神中さんがおっしゃる通り、良い人材を採用することも、良い人材を会社に定着させることも難しくなるでしょう。

神中:人事・HR部門がますます鍵になってくることは間違いありません。

私のところには時々、会社で企業型DCに加入したものの「いい商品がない」という相談が来ることがあります。まずは人事を通して運営管理機関(金融機関)に話をしてもらうといいですよとアドバイスしたら、対応してくれない、聞いてもらえないと言うんですよ。

人事担当者も企業型DCに加入する一社員でもあるので、人事担当者の方は、ぜひ当事者意識を持って、商品のラインナップに対する不満がないか、その声を聞いてほしいですし、ご自身でも学んでほしい。そもそも、まず人事担当者が企業型DCで投資にトライし、その経験を投資教育に反映していくことを大切にしてほしいですね。

森本:本当にそうですね。従業員のみんなのファイナンシャル・ウェルビーイングを預かることが人事の仕事だと思っています。これからの人事担当者の責任は大きいですが、それはご自身の将来生活の「安定」にもつながることです。

神中:人事の方が若い世代に資産形成の基本を伝え、とにかく少額でもいいから運用・投資を始められるよう、ぜひサポートしてほしいです。

森本:経営者や人事担当者の皆さんも、もちろん「よくわからない」部分があって当然です。神中さんのようなファイナンシャルプランナー(企業年金総合プランナー)に相談したり、私達も企業年金制度導入以前にまずご相談にのりますし、どんどんいろいろな方に聞いてください。

そしてご自身も含めた従業員の将来にわたる「お金の安心」と、それがひいては企業の成長に結びつく、企業年金制度導入と上手な活用を検討していただければと思います。