会社勤めをしているひとり親の人は、年末調整でひとり親控除を受けることができます。ひとり親控除には、所定の手続きが必要になるため、要件や書類の書き方などをしっかりチェックしておくことが大切です。今回は、年末調整のひとり親控除の対象者や申請方法、寡婦控除との違い、還付金についてわかりやすく解説します。また、ひとり親控除の申告間違えや申告漏れについても紹介します。

「年末調整のガイドブック」を無料配布中!

「年末調整が複雑で、いまいちよく理解できていない」「対応しているが、抜け漏れがないか不安」というお悩みをおもちではありませんか?

当サイトでは、そのような方に向け、年末調整に必要な書類から記載例、計算のやり方・提出方法まで、年末調整業務を図解でわかりやすくまとめた資料を無料で配布しております。 年末調整業務に不安のある方や、抜け漏れなく対応したい方は、こちらから資料をダウンロードしてご活用ください。

1. 年末調整のひとり親控除とは?

年末調整で適用される「ひとり親控除」とは、令和2年度税制改正によって採用された控除制度です。もともと存在していた未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除を見直したもので、納税者がひとり親である場合、一定の金額の所得控除を受けることができます。ひとり親控除は令和2年分以後の所得税、つまり令和2年分以後の年末調整および確定申告から適用されます。

2. 年末調整のひとり親控除の対象者と条件

年末調整でひとり親控除の対象者に該当するためには、「婚姻をしていない」または「配偶者の生死が明らかでない」という要件に加えて、次の3つの要件を満たす必要があります。

- 生計を一にする子がいる

- 合計所得金額が500万円以下である

- その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいない

ここでは、それぞれの要件について詳しく紹介します。

2-1. 生計を一にする子とは?

年末調整でひとり親控除の対象者に該当するには「生計を一にする子がいること」が条件の一つです。生計を一にする子とは、日常生活を送るための財産を共有している子どものことを指します。この場合、同居や別居を問わない点に注意が必要です。

また、生計を一にする子がいると判断される時点は、その年の12月31日です。子の年齢に上限はありません。ただし、子のその年の総所得金額等は48万円以下であり、他の人の同一生計配偶者や扶養親族になっていないことが条件になります。

Q1

「生計を一にする」というためには同居が要件とされますか。A1

「生計を一にする」とは、必ずしも同居を要件とするものではありません。例えば、勤務、修学、療養等の都合上別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。なお、親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、「生計を一にする」ものとして取り扱われます。

2-2. 合計所得金額が500万円以下とは?

合計所得金額とは、簡単に説明すると、給与や賞与などから給与所得控除を差し引いて計算された「給与所得」に、「事業所得」や「雑所得」といった他の所得を加えて合算した合計の所得のことです。なお、合計所得金額には、総所得金額と異なり、「退職所得」や「山林所得」などの分離所得も含まれます。

ただし、「利子所得」「配当所得」「退職所得」において、源泉分離課税されているものは、合計所得金額から除かれます。また、収入金額ではなく、所得金額で判断する点にも注意が必要です。この合計所得金額が500万円以下であることが、ひとり親控除を適用するための条件の一つです。

合計所得金額とは次の①と②の合計額に、退職所得金額、山林所得金額を加算した金額です。

※申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額を加算した金額です。

① 事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

② 総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額引用:合計所得金額とは|国税庁

2-3. 事実上婚姻関係と同様の事情にあると認められる一定の人とは?

ひとり親控除の要件を満たすためには、「婚姻をしていない」もしくは「配偶者の生死が明らかでない」ことが条件の一つです。しかし、この条件を満たしていても、事実上婚姻関係と同様の事情にあると認められる一定の人がいる場合、ひとり親控除の要件に当てはまらないことになります。

「事実上婚姻関係と同様の事情にあると認められる一定の人」とは、いわゆる「事実婚」に該当する人のことです。事実婚かどうかは、住民票や賃貸借契約書などを基に、「双方に婚姻の意思があるか」「どのような共同生活を送っているか」で判断されます。

3. ひとり親控除か判断に迷う場合の判断方法

ひとり親となったタイミングや状況によっては控除を受けられない可能性があります。また、ひとり親控除の要件を満たしているかどうかわからないという人もいるかもしれません。ここでは、タイミングや状況別に、ひとり親控除が受けられるか否かを詳しく解説します。

3-1. 1年(1月1日〜12月31日)の途中までひとり親だった場合

その年の途中で結婚した場合や、生計を一にする子がいなくなった場合、ひとり親控除を適用することができません。ひとり親かどうかを判断されるのは、「その年の12月31日時点」であるためです。このように、婚姻のタイミングによっては、ひとり親控を受けられない可能性があるので注意しましょう。

3-2. 1年(1月1日〜12月31日)の途中でひとり親になった場合

婚姻関係の解消や配偶者の死亡により、年の途中でひとり親となった場合、ひとり親控除を受けることが可能です。ただし、この場合もその年の12月31日時点で結婚していないことと、生計を一にする子どもがいることという条件を満たす必要があります。また、未婚で出産した場合にも、12月31日時点で独身かつ子どもを扶養してれば、ひとり親控除の対象となります。

3-3. ひとり親で養育費を受け取っている場合

離婚後、元配偶者から養育費を受け取っている場合、ひとり親控除の対象外となるケースがあります。元配偶者から養育費を受け取っている場合、その子は元配偶者の扶養親族と判断され、ひとり親控除の対象者に当てはまらない可能性があります。もし、従業員から相談を受けた場合は安易に回答せず、税務署の相談窓口などに直接問い合わせるようアドバイスしましょう。

3-4. 離婚して子どもと別居状態にあるが養育費を支払っている場合

離婚後、自分の子どもが離婚した元妻、もしくは元夫と同居している場合でも、養育費を支払っていればひとり親控除が適用されるケースもあります。子どもと生計を一にしていることが条件であり、同居・別居に関しては必要条件ではありません。ただし、養育費を受け取っている元妻、もしくは元夫も控除対象に該当する場合、ひとり親控除を受けられるのはどちらか一方だけなので注意が必要です。

3-5. 同一生計の子どもが16歳以上の場合

子どもの年齢が16歳を超えると扶養控除を適用できる可能性があります。扶養控除とひとり親控除の両方の要件を満たしている場合、併用して控除を受けることが可能です。ひとり親控除の場合、子の年齢は関係ないことを押さえておきましょう。

関連記事:所得税の控除種類・扶養控除についてわかりやすく解説!

4. 年末調整のひとり親控除と寡婦控除の違い

ひとり親控除と寡婦控除の違いは以下の表の通りです。

|

|

ひとり親控除 |

寡婦控除 |

|

婚姻の事実の有無/結婚歴 |

|

|

|

扶養要件 |

|

|

|

所得税の控除額 |

35万円 |

27万円 |

|

住民税の控除額 |

30万円 |

26万円 |

|

控除対象者の性別 |

男性・女性 |

女性 |

|

所得の制限 |

500万円以下 |

500万円以下 |

ひとり親控除と寡婦控除には、適用要件(性別や扶養親族など)や控除額に違いがあります。そのため、どちらに該当するかを判断し、適切に控除を適用することが大切です。

4-1. 寡婦控除よりもひとり親控除が優先される

寡婦控除とひとり親控除の両方の要件を満たしている場合、寡婦控除よりもひとり親控除が優先されて適用されます。寡婦控除とひとり親控除を併用することはできないので注意が必要です。ただし、寡婦控除と扶養控除、ひとり親控除と扶養控除は併用して適用することができます。

4-2. ひとり親控除と寡婦控除の違いを判断するポイント

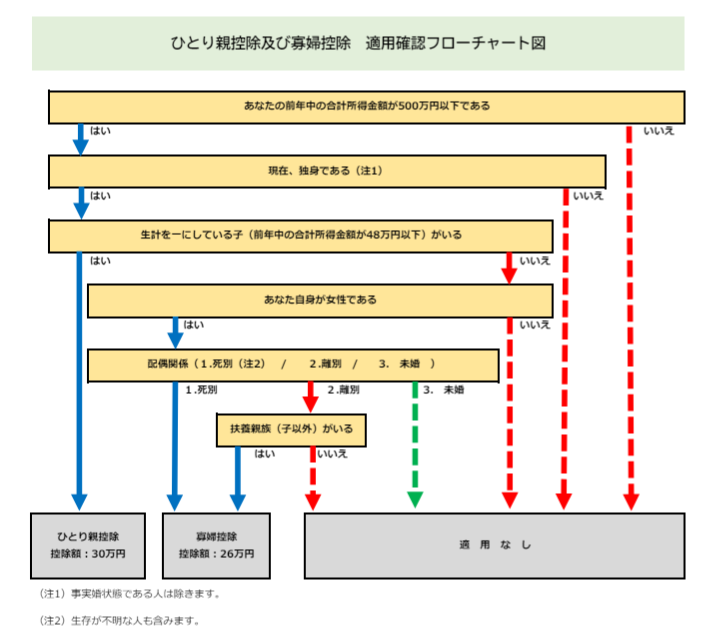

ひとり親控除と寡婦控除の違いについて、一見しただけでは判断できない人もいるかもしれません。まず1つ目のポイントは「性別」です。ひとり親控除は「男性と女性の両方」が対象ですが、寡婦控除は「女性のみ」対象です。次に2つ目のポイントは「扶養親族の範囲」です。ひとり親控除は「子のみ」が対象ですが、寡婦控除は「子以外の扶養親族」も対象になります。また、寡婦控除の場合、配偶者と死別した場合に限り、扶養親族がいなくても適用することが可能です。ひとり親控除と寡婦控除のどちらに該当するかわからない人は、下記のフローチャートを活用してみるのがおすすめです。

5. ひとり親控除の申請方法と書き方

ひとり親控除は年末調整や確定申告で申請することで、適用することができます。しかし、正しく書類に記載しなければ、控除が適用されない恐れもあります。ここでは、ひとり親控除の申請方法と書き方について詳しく紹介します。

5-1. 年末調整での申請方法と書き方

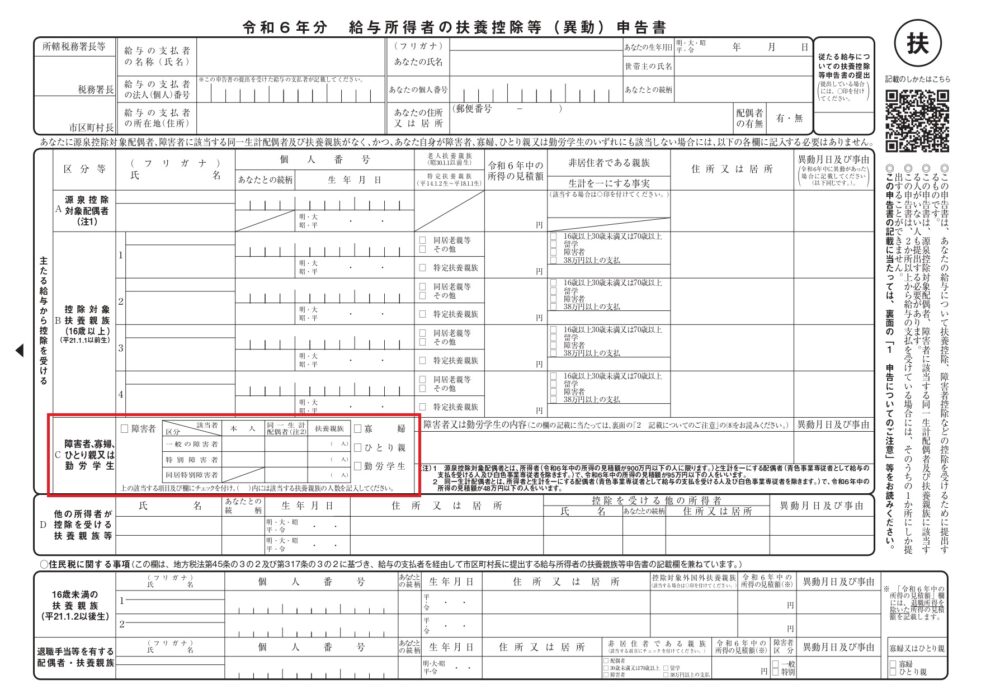

年末調整の場合、ひとり親控除は、毎年最初の給与日(中途採用の場合は、就職後、最初の給与日)の前日までに、「給与所得者の扶養控除等(異動)申告書」にひとり親に該当する旨を記載して、会社に提出することで、適用することができます。具体的には、「給与所得者の扶養控除等(異動)申告書」の「C 障害者、寡婦、ひとり親又は勤労学生」の「ひとり親」の項目にチェックを入れることで記載は完了です。

5-2. 確定申告での申請方法と書き方

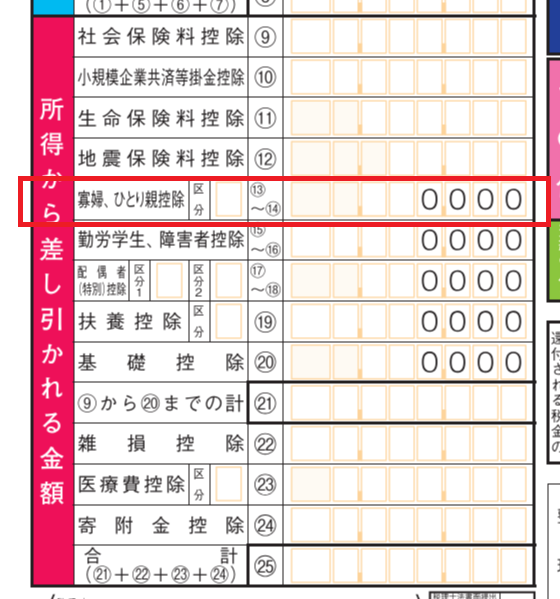

ひとり親控除は、年末調整だけでなく、確定申告でも適用することができます。ここでは、「確定申告書A」を参考に、ひとり親控除の書き方を紹介します。まずは「第一表」の「所得から差し引かれる金額」の「寡婦、ひとり親控除」の区分に「1」を記載し、控除額である「350,000」を記載します。

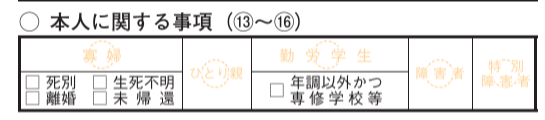

次に「第二表」の「本人に関する事項」の「ひとり親」の項目に丸を付けましょう。

このように、ひとり親控除の年末調整の記載は難しくありません。しかし、適切に記載しなければ、控除は適用されないので抜けや漏れがないよう注意しましょう。

6. ひとり親控除の還付金

引用:所得税のしくみ|国税庁

年末調整でひとり親控除を適用することで、35万円の所得控除を受けることができます。所得税は課税所得額の金額に一定の税率を掛けて求めるので、ひとり親控除で課税所得額が減れば、納税額を抑えることができます。なお、ひとり親控除は税額控除ではないため、「所得税が35万円引かれる」と勘違いしないよう注意が必要です。

会社員の場合、所得税は毎月の給与から天引きされているので、年末調整でひとり親控除を受けた場合、納め過ぎた税金が還付されます。還付金は給与に上乗せされるかたちで支給するケースが一般的です。しかし、還付方法に特別な決まりはありません。現金での手渡しや、給与とは別のタイミングで還付するなど、還付方法は企業に一任されています。

6-1. ひとり親控除の適用により還付される時期

年末調整は1年分の収入が確定した後におこなうので、早ければ12月中、遅ければ翌年の1月以降の還付となります。年末調整が終わる時期は企業によって異なるので、従業員から還付の時期の問い合わせがあったら、自社の還付日を確認して伝えましょう。

なお、確定申告でひとり親控除を適用した場合の還付金は、概ね1カ月~1カ月半程度で支払われます。e-Taxで申告をおこなえば、3週間程度で処理されて、他の申告方法よりも早めに還付金を受け取れる可能性があります。

6-2. 還付申告の期限は5年間

年末調整や確定申告でひとり親控除の申請を忘れたとしても、還付申告であれば、対象になる年の翌年1月1日から5年が経過するまで申告が可能です。そのため、遡ってひとり親控除を申請することで、還付金を受け取れる可能性があります。

関連記事:年末調整の還付金はいつ、いくら戻る?平均や計算方法、明細の見方を解説!

7. 年末調整のひとり親控除に関するよくある質問

ここでは、年末調整のひとり親控除に関するよくある質問への回答を紹介します。

7-1. 年末調整で寡婦控除とひとり親控除を間違えたら?

年末調整で「ひとり親控除と寡婦控除の両方に該当するから間違って寡婦控除を選択してしまった」という人もいるかもしれません。まずは勤務先に修正・訂正が可能か問い合わせてみましょう。期限内であれば、訂正できる可能性もあります。しかし、期限が過ぎてしまい、年末調整で対応できない場合は、確定申告で修正申告することになります。年末調整後に確定申告をおこなった場合、確定申告の内容が優先して採用されます。確定申告書を作成するには、源泉徴収票が必要になるので、勤務先から送付されたら適切に管理しておくことが大切です。

7-2. 配偶者控除とひとり親控除は併用できる?

配偶者と離婚した場合、要件を満たせば、ひとり親控除を適用することができます。しかし、その年の12月31日の状況に基づいて控除が適用できるかは判断されるため、原則として、配偶者控除とひとり親控除は併用することができません。ただし、配偶者と死別した場合、死亡時の現況により控除の適用判定がされます。配偶者と死別した場合であれば、配偶者控除とひとり親控除の両方を適用できる可能性があるので、きちんと確認しましょう。

関連記事:年末調整の配偶者控除とは?共働きの場合はどうなる?対象者や書き方を解説!

8. ひとり親控除を理解して適切な申請をおこなおう!

年末調整のひとり親控除は、事実上婚姻関係にあると認められる一定の人がいないひとり親で、合計所得金額が500万円以下の人に適用される控除制度です。所定の要件を満たしていれば、婚姻経験の有無や性別に関係なく適用されます。寡婦控除とひとり親控除の両方に該当する場合、ひとり親控除が優先して適用されます。また、ひとり親控除と扶養控除は併用して適用することが可能です。

「年末調整のガイドブック」を無料配布中!

「年末調整が複雑で、いまいちよく理解できていない」「対応しているが、抜け漏れがないか不安」というお悩みをおもちではありませんか?

当サイトでは、そのような方に向け、年末調整に必要な書類から記載例、計算のやり方・提出方法まで、年末調整業務を図解でわかりやすくまとめた資料を無料で配布しております。 年末調整業務に不安のある方や、抜け漏れなく対応したい方は、こちらから資料をダウンロードしてご活用ください。